Leitsätzliches:

2) Der juristische Vater kann dies ebenfalls tun.

Finanzgericht Hessen

Datum: 15.12.2016

Gericht: FG Hessen

Spruchkörper: 1 K

Entscheidungsart: Urteil

Aktenzeichen: 1 K 1507/16

Tatbestand:

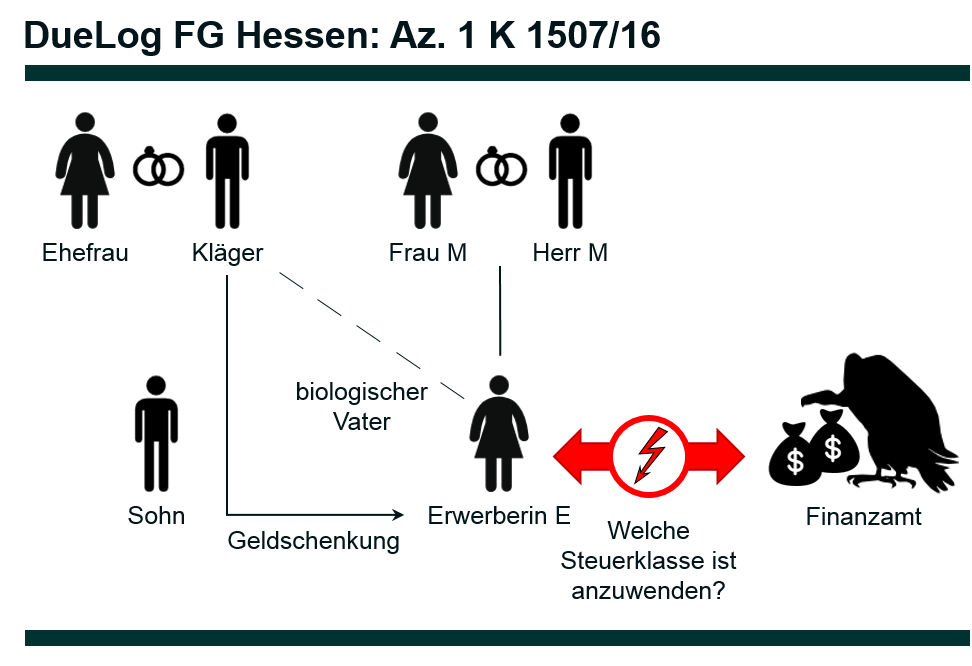

Streitig zwischen den Beteiligten für die Festsetzung von Schenkungsteuer ist die Anwendung der Steuerklasse I auf eine Zuwendung des biologischen, aber nicht rechtlichen Vaters an seine Tochter.

Der Kläger ist verheiratet und hat mit seiner Ehefrau einen gemeinsamen Sohn. Darüber hinaus ist er der biologische Vater von Frau E (Erwerberin). Diese wurde am …1987 innerhalb der Ehe ihrer leiblichen Mutter – Frau M – mit Herrn M geboren. Eine Anfechtung der Vaterschaft des Herrn M erfolgte nicht. Ungeachtet der Frage der rechtlichen Wirksamkeit seiner Erklärung erkannte der Kläger mit notarieller Urkunde vom … 1994 (Urkundenrolle Nr. …/1994 des Notars … mit Sitz in …) seine Vaterschaft an. Am… 2015 wurde die biologische Vaterschaft durch Genanalyse festgestellt. Hinsichtlich der Einzelheiten der notariellen Urkunde und der Vaterschaftsanalyse wird auf die Anlagen zum Schriftsatz vom 11. November 2016 (Bl. 114 ff. der Gerichtsakte) Bezug genommen.

Mit Schreiben vom 15. März 2016 zeigte der Kläger an, dass er der Erwerberin am gleichen Tag einen Geldbetrag in Höhe von …,– € zugewandt habe. Ergänzend teilte er mit, dass er für den Fall, dass trotz des persönlichen Verhältnisses Schenkungsteuer anfallen sollte, deren Übernahme zugesagt habe. Auf Aufforderung des Beklagten (des Finanzamts – nachfolgend FA -) reichte der Kläger am 4. April 2016 eine Schenkungsteuererklärung ein, in der er unter Bezugnahme auf den bisherigen Schriftsatzwechsel mit dem FA die Berücksichtigung der Steuerklasse I beantragte.

Mit Bescheid vom 4. Mai 2016 setzte das FA – unter Berücksichtigung der Steuerklasse III – Schenkungsteuer in Höhe von …,– € fest. In den Erläuterungen des Bescheides führte das FA aus, die Anwendung der Steuerklasse I sei nicht möglich, da eine rechtliche Vaterschaft zu einer anderen Person bestehe, die die rechtliche Anerkennung der Vaterschaft des biologischen Vaters ausschließe (§ 1594 Abs. 2 des Bürgerlichen Gesetzbuches – BGB -).

Hiergegen legte der Kläger am 13. Mai 2016 Einspruch ein. Zur Begründung trug er vor, die Besteuerung nach der Steuerklasse I sei nicht nur für Zuwendungen des rechtlichen Vaters, sondern darüber hinaus auch für Zuwendungen des biologischen Vaters zu gewähren. Seine Tochter sei neben seinem Sohn seine engste Blutsverwandte. Die erbschaft- und schenkungsteuerliche Privilegierung der Weitergabe an die Kinder als engste Verwandte sei untrennbarer Bestandteil der verfassungsrechtlichen Eigentumsgarantie des Art. 14 Abs. 1 des Grundgesetzes (GG), der in Art. 2 Abs. 1 GG verankerten Privatautonomie und des in Art. 6 Abs. 1 GG verbürgten besonderen Schutzes der Familie und daher verfassungsrechtlich geboten. Insoweit werde auf das Urteil des Bundesverfassungsgerichts – BVerfG – vom 22. Juni 1995 (2 BvR 552/91) verwiesen. Das BVerfG habe zudem im Zusammenhang mit der Durchsetzung eines Umgangsrechts des biologischen Vaters entschieden, dass auch der biologische Vater mit seinem Kind eine von Art. 6 Abs. 1 GG geschützte Familie bilde, wenn zwischen ihm und dem Kind eine sozial-familiäre Bindung bestehe (Beschluss vom 9. April 2003 1 BvR 1493/96). Diese vom BVerfG als notwendig angesehene sozial-familiäre Beziehung sei aufgrund einer gemeinsamen, am Kindeswohl orientierten Abmachung zwischen ihm und den rechtlichen Eltern zwar erst ab dem Jahr 2005 entstanden, da die Erwerberin mit Erwerb ihrer Volljährigkeit von ihrer biologischen Abstammung erfahren habe. Seit diesem Zeitpunkt habe sich ihr Verhältnis zu einer “zweiten Familie” entwickelt. Testamentarisch habe er – gemeinsam mit seiner Ehefrau – die Erwerberin zu gleichen Teilen wie seinen Sohn bedacht. Bei verfassungskonformer Auslegung des § 15 Abs. 1 Steuerklasse I Nr. 2 ErbStG werde auch die Zuwendung an seine biologische Tochter von der steuerlichen Privilegierung umfasst. Insbesondere hindere die zivilrechtliche Vaterschaftsfiktion des § 1592 Abs. 1 Nr. 1 BGB nicht, den Begriff des Kindes im Erbschaftsteuer- und Schenkungsteuerrecht auch auf biologische Kinder auszudehnen. Dies entspreche auch den Erwägungen, die den Gesetzgeber zu der verfassungsrechtlichen Privilegierung von Kindern veranlasst hätten. Insoweit werde auf die Entscheidung des BVerfG vom 22. Juni 1995 (2 BvR 663/91) Bezug genommen. Zudem sehe das Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG) bereits eine Doppelbegünstigung nach § 15 Abs. 1a ErbStG vor. Dies werde damit gerechtfertigt, dass “erbschaftsteuerrechtlich das durch die Annahme als Kind erloschene Verhältnis zu den leiblichen Verwandten dem kraft Gesetzes entstandenen Verwandtschaftsverhältnis zu dem Annehmenden und dessen Verwandten für die Zuordnung des Erwerbers zu einer Steuerklasse gleichzustellen” sei (Urteil des Bundesfinanzhofes – BFH – vom 17. März 2010 II R 46/08). Hier werde die bei der Adoption Minderjähriger zivilrechtlich nicht mehr existente Verbindung zu den leiblichen Eltern steuerrechtlich aufrechterhalten. Insoweit dränge sich auch eine Analogie des Streitfalls zur Rechtslage bei der Adoption Erwachsener auf. Nicht zuletzt werde in H E 15. 1 der Erbschaftsteuerrichtlinien 2011 ausdrücklich festgestellt, dass der Begriff des Kindes im ErbStG als eigenständiger Begriff verwendet werde, der – wie die Einbeziehung von Stiefkindern zeige – ein Bestehen verwandtschaftlicher Verhältnisse im zivilrechtlichen Sinne nicht zwingend voraussetze.

Mit Schreiben vom 4. August 2016 teilte das FA mit, eine kurzfristige Bearbeitung des Rechtsbehelfs sei nicht möglich. Da aber eine Stattgabe des Begehrens durch das FA ausgeschlossen sei, werde anheim gestellt, zur Beschleunigung des Verfahrens (Sprung-)Klage zu erheben. Daraufhin hat der Kläger am 12. August 2016 Sprungklage unter Wiedereinsetzung in die Klagefrist, hilfsweise Untätigkeitsklage erhoben.

Mit seiner Entscheidung vom 16. September 2016 (zur Post gegeben am 20. September 2016) wies das FA den Einspruch des Klägers als unbegründet zurück. In den Gründen seiner Entscheidung führte das FA aus, der Kläger sei zwar biologischer Vater der Erwerberin, nach zivilrechtlichen Grundsätzen stamme die Erwerberin aber nicht von ihm, sondern von Herrn M ab (§ 1592 Nr. 1 BGB). Die zivilrechtliche Regelung, dass ein Kind nur einen Vater haben könne und die rechtliche Vaterschaft des Herrn M daher ausschließe, dass die Erwerberin vom Kläger abstamme bzw. sein leibliches Kind darstelle, gelte auch für das Schenkungsteuerrecht. Insoweit werde auf das Urteil des Finanzgerichts (FG) München vom 9. Oktober 1986 (X 79/85 Erb) sowie zahlreiche Kommentierungen zum ErbStG (von Weinmann in Moench/Weinmann, ErbStG, Loseblatt, Stand September 2016, § 15 Rdnr. 12 f., Götz in Wilms/Jochum, ErbStG, Loseblatt, Stand September 2016, § 15 Rdnr. 37 ff. und Tiedtke/Wälzholz in Tidtke, ErbStG, § 15 Rdnr. 9) Bezug genommen. Soweit der Steuergesetzgeber von der zivilrechtlichen Regelung abweiche, habe er dies gesondert – wie in § 15 Abs. 1a ErbStG – geregelt. Die vom Kläger herangezogenen verfassungsrechtlichen Erwägungen könnten keine Berücksichtigung finden, da die genannten Urteile des BVerfG zu zivilrechtlichen Fragestellungen im Hinblick auf sozial-familiäre Bindungen ergangen seien.

Gegen die vom FA in seiner Einspruchsentscheidung vertretene Auffassung hat der Kläger eingewandt, die Verpflichtung zur Besteuerung nach der Steuerklasse I ergebe sich aus seinen eigenen Grundrechten, nicht aus den Grundrechten der Erwerberin. Insoweit unterscheide sich der hier zu entscheidende Fall grundlegend von dem genannten Urteil des FG München vom 9. Oktober 1986 (X 79/85 Erb). Darüber hinaus verkenne das FA das Abstammungsrecht. Die rechtliche Zuweisung des familienrechtlichen Status lasse die Abstammung nach § 1589 BGB unberührt. Insoweit werde auf das Urteil des BVerfG vom 9. April 2003 (1 BvR 1493/96) verwiesen.

Der Kläger beantragt,

den Schenkungsteuerbescheid vom 4. Mai 2016 zu ändern und unter

Aufhebung der Einspruchsentscheidung vom 16. September 2016 die Schenkungsteuer in Höhe von 0,– € festzusetzen.

Das FA beantragt,

die Klage abzuweisen.

Zur Begründung verweist es auf seine Einspruchsentscheidung und trägt ergänzend vor, entgegen der Auffassung der Klägerseite sei durch die Besteuerung nach der ungünstigeren Steuerklasse nicht der Schenker, sondern der Erwerber belastet. Daher richte sich die Steuerklasse nach § 15 ErbStG nicht nach dem persönlichen Verhältnis des Schenkers zum Erwerber, sondern nach dem Verhältnis des Erwerbers zum Schenker.

Die einschlägige Verwaltungsakte (ein Band Schenkungsteuerakte) war beigezogen und Gegenstand der Beratung und Entscheidung.

Gründe:

I. Die in Form der Untätigkeitsklage erhobene Klage ist zulässig.

Mit Erlass der Einspruchsentscheidung vom 16. September 2016 ist diese zum Gegenstand des Klageverfahrens geworden. Das nach § 44 FGO vorgeschriebene Vorverfahren wurde somit (erfolglos) durchgeführt.

II. Die Klage ist auch begründet.

Der Schenkungsteuerbescheid vom 4. Mai 2016 und die Einspruchsentscheidung vom 16. September 2016 sind rechtswidrig und verletzen den Kläger in seinen Rechten (§ 100 Abs. 1 Satz 1 FGO). Entgegen der Auffassung des FA ist die streitgegenständliche Zuwendung der Besteuerung unter Berücksichtigung der Steuerklasse I zu unterwerfen. Infolgedessen verbleibt, nach Berücksichtigung eines persönlichen Freibetrages von 400.000,– € gemäß § 16 Abs. 1 Nr. 2 ErbStG, kein steuerpflichtiger Erwerb im Sinne des § 10 ErbStG. Die Schenkungsteuer ist auf 0,– € herabzusetzen.

- Gemäß § 15 Abs. 1 Satz 1 ErbStG werden nach den persönlichen Verhältnissen des Erwerbers zum Erblasser oder Schenker drei Steuerklassen unterschieden. § 15 Abs. 1 ErbStG nimmt eine rein formale Anknüpfung vor. Persönliche Vertrautheit, gemeinsames Zusammenleben oder langjährige Fürsorge spielen keine Rolle (BFH-Urteil vom 23. März 1998 II R 41/96, Entscheidungssammlung des BFH – BFHE – 185, 270, Bundessteuerblatt – BStBl – II 1998, 396; vgl. ferner BFH-Beschlüsse vom 24. November 2005 II B 27/05, Sammlung amtlich nicht veröffentlichter Entscheidungen des BFH – BFH/NV – 2006, 743 und vom 18. Juli 2007 II B 106/06, BFH/NV 2007, 2296). Maßgeblicher Zeitpunkt zur Feststellung der persönlichen Verhältnisse ist der Zeitpunkt der Zuwendung als Besteuerungszeitpunkt (§ 9 Abs. 1 Nr. 2 ErbStG; vgl. BFH-Urteil vom 17. März 2010 II R 46/08, BFHE 228, 191, BStBl II 2010, 554; Längle in Fischer/Jüptner/Pahlke/Wachter, ErbStG, 2. Auflage, § 15, Rdnr. 2).

- Gemäß § 15 Abs. 1 Steuerklasse I Nr. 2 ErbStG unterfallen der Steuerklasse I Kinder und Stiefkinder. Der Begriff der Kinder ist im ErbStG selbst nicht definiert. Mit dem Begriff des Kindes im Einkommensteuerrecht ist er nicht deckungsgleich. Vielmehr sind zur Auslegung der Begriffe von Ehe, Verwandtschaft und Schwägerschaft im Sinne des § 15 ErbStG weitgehend die Regelungen des bürgerlichen Rechts heranzuziehen (BFH-Beschluss vom 27. Oktober 1982 II B 77/81, BStBl II 1983, 114, BFHE 137, 76; vgl. auch Jülicher in Troll/Gebel/Jülicher, ErbStG, Loseblatt, Stand April 2016, § 15 Rdnr. 40; Längle in Fischer/Jüptner/Pahlke/Wachter, ErbStG, 2. Auflage, § 15, Rdnr. 13).

aa) Zivilrechtlich wird die (Bluts-)Verwandtschaft regelmäßig durch Abstammung begründet (leibliche Verwandtschaft; vgl. § 1589 BGB). Abstammung bedeutet die biologische Herkunft des Kindes und dient damit als Bindeglied in der Generationennachfolge (Seidel in Münchner Kommentar zum BGB, Band 8, 5. Auflage, § 1589, Rdnr. 7) Unabhängig von der biologischen Herkunft wird die Abstammung gemäß § 1594 Nr. 2 BGB fingiert, wenn das Kind innerhalb einer Ehe geboren wird (Vaterschaftsvermutung). Dies kann auf Initiative eines Berechtigten durch die gerichtliche Feststellung in Form der Anfechtung der Vaterschaft korrigiert werden (§ 1599 Abs. 1 BGB). Aus § 1599 Abs. 1 BGB folgt gleichzeitig eine sogenannte Schutz- oder Sperrwirkung. Solange das Kind einen Vater hat, mag er auch nicht der biologische sein, kann es keinen weiteren Vater haben. D.h. auf die Vaterschaft eines anderen Mannes kann sich nur dann berufen werden, wenn die Tatbestände des § 1592 Nr. 1 oder 2 BGB auf Grund einer wirksamen Anfechtung beseitigt sind. Hintergrund dieser Regelung ist das Anliegen des Gesetzgebers, “unkontrollierte Inzidentanzweifelungen der Vaterschaft zu verhindern, um auf diese Weise zugunsten des Kindeswohls den Familienfrieden zu erhalten und für Klarheit in der personenstandsbestimmten Zuordnung zu sorgen” (Seidel in Münchner Kommentar zum BGB, Band 8, 5. Auflage, § 1592, Rdnr. 45 und § 1599, Rdnr. 2).

Der Europäische Gerichtshof für Menschenrechte (EGMR) hat zum Bestehen von Umgangsrechten allerdings anerkannt, dass zwischen einem Kind und seinem biologischen Vater eine natürliche unveränderliche Bindung besteht, die beim Vorliegen einer engen persönlichen Beziehung dem Schutzbereich des Art. 8 EMRK unterfällt. In zwei Entscheidungen hat er die Auffassung vertreten, dass selbst in dem Fall, dass der biologische Vater keine enge Bezugsperson des Kindes ist, ihm aber das Fehlen einer sozial-familiären Beziehung nicht zuzurechnen ist, eine Verletzung von Art. 8 der Europäischen Konvention zum Schutze der Menschenrechte und Grundfreiheiten (EMRK) vorliegt, wenn er kategorisch und ohne Prüfung des Kindeswohls vom Umgang mit seinem Kind ausgeschlossen ist (Urteile des EGMR vom 21. Dezember 2010 20578/07, Neue Juristische Wochenschrift – NJW – 2011, 3565 und vom 15. September 2011 17080/07, NJW 2012, 2781). Ob enge persönliche Beziehungen zwischen dem leiblichen Vater und seinen Kindern bestehen, die unter den Schutz des Art. 8 EMRK fallen, hängt vor allem von dem erkennbaren Interesse des Vaters an den Kindern und seiner Verantwortungsbereitschaft vor und nach der Geburt ab (EGMR-Urteil vom 21. Dezember 2010 20578/07, NJW 2011, 3565). Das BVerfG hat sich dem im Ergebnis im Wesentlichen angeschlossen und im Hinblick darauf, dass das frühere Familienrecht keine Möglichkeit für den biologischen Vaters vorsah, eigene Rechte geltend zu machen, eine Verletzung des Art. 6 Abs. 2 Satz 1 GG festgestellt (Beschluss vom 9. April 2003 1 BvR 1493/96, 1 BvR 1724/01, Entscheidungen des BVerfG – BVerfGE – 108, 82)

Als Folge hat der Gesetzgeber mit dem Gesetz zur Stärkung der Rechte des leiblichen, nicht rechtlichen Vaters vom 4. Juli 2013 (Bundesgesetzblatt – BGBl – I 2013, 2176 f.) die Regelung des § 1686 a BGB eingefügt (vgl. Bundestags-Drucksache – BT-Drs. – 17/12163 S. 8 f. m.w.N.), durch den dem “leiblichen Vater” – unter weiteren Voraussetzungen – Auskunfts- und Umgangsrechte zugesprochen werden.

Auch das BVerfG sieht in der Abstammung einen der konstitutiven Faktoren der menschlichen Individualität (Urteil vom 31. Januar 1989 1 BvL 17/87, BVerfGE 79, 256, Rn. 44). In seinem Beschluss vom 9. April 2003 (1 BvR 1493/96, 1 BvR 1724/01, BVerfGE 108, 82) hat es festgestellt, dass auch die leibliche Vaterschaft der rechtlichen Anerkennung bedürfe. Gleichzeitig hat das BVerfG in dieser Entscheidung die Auffassung vertreten, dass das verfassungsrechtlich verbürgte Elternrecht des Art. 6 Abs. 2 Satz 1 GG vom Verfassungsgeber nur einem Elternpaar zugeordnet sei, sich ein biologischer Vater daher nur dann darauf berufen könne, wenn er die Stellung als rechtlicher Vater einnehmen wolle. Hinsichtlich des Schutzbereichs des Art. 6 Abs. 1 GG hat das BVerfG in seiner Entscheidung vom 22. Juni 1995 2 BvL 37/91, BVerfGE 93, 121, BStBl II 1995, 655, Rn. 63) ausgeführt: “In der Lebenswirklichkeit schaffen Ehegatten die wirtschaftliche Grundlage für die individuelle Lebensgestaltung ihrer Familie in der Erwartung, dass sie den individuellen Lebenszuschnitt der Familie auch noch im Alter der Ehegatten prägt und nach dem Ableben eines von ihnen dem Überlebenden zugute kommt. Soweit daher Vermögensteuerpflichtige sich innerhalb ihrer Ehe oder Familie auf eine gemeinsame – erhöhte – ökonomische Grundlage individueller Lebensgestaltung einrichten durften, gebietet der Schutz von Ehe und Familie gemäß Art. 6 Abs. 1 GG, daß der Vermögensteuergesetzgeber die Kontinuität dieses Ehe- und Familiengutes achtet.” Weiter heißt es: “Neben den verfassungsrechtlichen Schutz der Testierfreiheit tritt der Schutz von Ehe und Familie (Art. 6 Abs. 1 GG). Deshalb sieht das bestehende Erbschaftsteuerrecht auch das Familienprinzip als weitere Grenze für das Maß der Steuerbelastung vor. (…) Der erbschaftsteuerliche Zugriff bei Familienangehörigen im Sinne der Steuerklasse I (§ 15 Abs. 1 ErbStG) ist derart zu mäßigen, dass jedem dieser Steuerpflichtigen der jeweils auf ihn überkommene Nachlass – je nach dessen Größe – zumindest zum deutlich überwiegenden Teil oder, bei kleineren Vermögen, völlig steuerfrei zugute kommt. Im geltenden Steuerrecht wird dies – bei den gegenwärtigen Steuersätzen – in typisierender Weise durch die Freibeträge des § 16 ErbStG für Ehegatten und Kinder erreicht, soweit zugleich die Grundstücke nur mit den niedrigen Einheitswerten berücksichtigt werden. (…) Im geltenden Recht nimmt der Gesetzgeber diese nach Art. 6 Abs. 1 GG gebotene Abstufung in der Steuerbelastung auf, indem er die Steuersätze, welche für die Erbfolge der dem Erblasser ferner stehenden Steuerpflichtigen gelten, für die Erbfolge der nächsten Familienangehörigen deutlich verringert” (Beschluss des BVerfG vom 22. Juni 1995 2 BvR 552/91, BVerfGE 93, 165, BStBl II 1995, 671).

Dem Erfordernis der steuerrechtlichen Begünstigung einer leiblichen bzw. biologischen Abstammung trägt § 15 Abs. 1a ErbStG Rechnung, wonach die Steuerklassen I und II Nr. 1 bis 3 auch dann gelten, wenn die Verwandtschaft durch Annahme als Kind bürgerlich rechtlich erloschen ist. § 15 Abs. 1a ErbStG wurde durch das Gesetz zur Änderung des Einkommensteuergesetzes und anderer Gesetze (BGBl I 1980, 1537) eingefügt. Hintergrund war die Änderung des Adoptionsrechts durch das Adoptionsgesetz vom 2. Juli 1976 (BGBl I 1976, 1749). Während vor dieser Neuregelung das Adoptivkind trotz der Adoption Abkömmling der leiblichen Eltern blieb (§§ 1764, 1924 BGB a.F.) und damit beim Erwerb durch Tod des Adoptivvaters ebenso wie durch Tod des leiblichen Vaters nach der Steuerklasse I besteuert wurde (vgl. hierzu Kapp, ErbStG, Loseblatt, Stand November 1970, § 10 Nr. 2 Buchst. c – S. 261), erlosch nunmehr zivilrechtlich das Verwandtschaftsverhältnis des minderjährigen Adoptivkindes zu seinen leiblichen Verwandten (§ 1755 BGB). Der Steuergesetzgeber wollte trotz Änderung des Zivilrechts die steuerliche Regelung beibehalten (vgl. BT-Drs 8/3688, S. 23) und Zuwendungen der leiblichen Verwandtschaft weiterhin begünstigen. Die dadurch eintretende Doppelbegünstigung wurde vom Gesetzgeber hierbei in Kauf genommen (vgl. BFH-Urteil vom 17. März 2010 II R 46/08, BFHE 228, 191, BStBl II 2010, 554)

- Unter Berücksichtigung dieser Grundsätze ist der Senat zu der Überzeugung gelangt, dass die Besteuerung der streitgegenständlichen Zuwendung unter Berücksichtigung der Steuerklasse I zu erfolgen hat, da es sich um die Zuwendung an ein Kind im Sinne des § 15 Abs. 1 Steuerklasse I Nr. 2 ErbStG handelt.

Bei der Gesetzesauslegung ist nach der herrschenden Meinung auf den objektivierten Willen des Gesetzgebers abzustellen, so, wie er sich aus dem Wortlaut der Bestimmung und dem Sinnzusammenhang ergibt, in den diese hineingestellt ist (Drüen in Tipke/Kruse, AO/FGO, Loseblatt, Stand Oktober 2016, § 4 AO Rdnr. 250 ff., mit zahlreichen Nachweisen aus der Rechtsprechung des BVerfG und des BFH). Um den in dem Gesetz zum Ausdruck gekommenen objektivierten Willen des Gesetzgebers umzusetzen, kann der Richter sich der verschiedenen anerkannten Auslegungsmethoden gleichzeitig und nebeneinander bedienen und hierbei (in Einzelfällen) auch eine “über den Wortlaut hinausgehende” Auslegung des Steuergesetzes vornehmen (vgl. BFH-Urteil vom 25. September 2013 XI R 41/12, BFHE 243, 69, BStBl II 2014, 135, mit umfangreichen Rechtsprechungsnachweisen; vgl. auch Drüen in Tipke/Kruse, AO/FGO, Loseblatt, Stand Oktober 2016, § 4 AO Rdnr. 250 ff., 262, 381). Ziel der Auslegung ist die Ermittlung des heute maßgeblichen, also normativen Gesetzessinns, wobei eine auf den Zweck der Rechtsnorm gestützte Auslegung jedoch nicht zur Preisgabe des Gesetzeswortlauts führen darf (BFH-Urteile vom 16. Oktober 1991 I R 115/87, BFHE 165, 552, BStBl II 1992, 199 und vom 13. Oktober 1994 VII R 37/94, BFHE 176, 193 ff., BStBl II 1995, 10, 13; vgl. auch Urteil des Hessischen FG vom 16. Februar 2016 1 K 1161/15, Entscheidungen der Finanzgerichte – EFG – 2016, 790).

Im Streitfall war vom Senat insbesondere zu berücksichtigen, dass der Gesetzgeber im Jahr 2013 für den Bereich des Familienrechts den “leiblichen, nicht rechtlichen Vater” als eine Ausprägung der Vaterschaft anerkannt und ihm aus seiner Stellung als biologischer Vater eigene Rechte zugesprochen hat (vgl. BT-Drucks. 17/12163, S. 8 f. m.w.N.). Auch unter Berücksichtigung der dieser Gesetzesänderung vorangegangen Rechtsprechungsentwicklung erachtet es der Senat als sachgerecht, die zivilrechtliche Entwicklung auf den Bereich des Schenkungsteuerrechts zu übertragen.

Die vom FA vorgenommene einschränkende Auslegung des Begriffs Kind im Sinne des § 15 Abs. 1 Steuerklasse I Nr. 2 ErbStG auf Abkömmlinge eines Vaters im Sinne des § 1592 BGB (so Meincke, ErbStG, 16. Auflage, § 15 Rdnr. 7 und Jülicher in Troll/Gebel/Jülicher, ErbStG, Loseblatt, Stand April 2016, § 15 Rdnr. 40, jeweils unter Verweis auf das Urteil des FG München vom, 9. Oktober 1986 X 79/85 Erb, EFG 1987, 255) ist weder nach Sinn und Zweck der Regelung noch vom Wortlaut her “zwingend” und trägt den Grundsätzen der Rechtsprechung des BVerfG sowie der familienrechtlichen Entwicklung nach den Entscheidungen des EMRK nicht hinreichend Rechnung. Der Senat verkennt hierbei nicht, dass die zur Eröffnung des Schutzbereichs der Art. 8 EGMRK bzw. Art. 6 Abs. 1 GG erforderliche Prüfung der persönlichen Nähebeziehung im Erbschaftsteuer- und Schenkungsteuerrecht aufgrund der formellen Betrachtungsweise des § 15 ErbStG und im Hinblick auf die im Steuerrecht erforderliche Typisierung nicht erfolgen kann. Dies entspricht jedoch auch der Entscheidung des Gesetzgebers, in Adoptionsfällen der biologischen Abstammung unabhängig von bestehenden sozialen Beziehungen Rechnung zu tragen und die eintretende Doppelbegünstigung dabei in Kauf zu nehmen (vgl. § 15 Abs. 1a ErbStG).

Dass Pflegekinder nicht in die Steuerklasse I fallen (vgl. Urteil des Niedersächsischen FG vom 22. Dezember 2004 3 K 582/03, EFG 2005, 330; bestätigt durch BFH-Urteil vom 24. November 2005 II B 27/05, BFH/NV 2006, 743) steht der Entscheidung des Senats nicht entgegen. Die Ablehnung einer Gleichstellung von Pflegekindern mit Kindern im Sinne des § 15 Abs. 1 Steuerklasse I Nr. 2 ErbStG wurde im Wesentlichen damit begründet, dass das Verhältnis eines Pflegekindes weder durch eine (natürliche) verwandtschaftliche Beziehungen noch durch einen – der Abstammung gleichgesetzten – formellen Rechtsakt begründet ist (vgl. Urteil des Niedersächsischen FG vom 22.

Dezember 2004 3 K 582/03, EFG 2005, 330). Demgegenüber hält der Senat die Berücksichtigung der Erwerberin als Kind gerade wegen ihrer natürlichen verwandtschaftlichen Beziehungen zum Kläger für geboten.

- Gemäß § 15 Abs. 1 Steuerklasse I Nr. 2 ErbStG unterfallen der Steuerklasse I Kinder und Stiefkinder. Der Begriff der Kinder ist im ErbStG selbst nicht definiert. Mit dem Begriff des Kindes im Einkommensteuerrecht ist er nicht deckungsgleich. Vielmehr sind zur Auslegung der Begriffe von Ehe, Verwandtschaft und Schwägerschaft im Sinne des § 15 ErbStG weitgehend die Regelungen des bürgerlichen Rechts heranzuziehen (BFH-Beschluss vom 27. Oktober 1982 II B 77/81, BStBl II 1983, 114, BFHE 137, 76; vgl. auch Jülicher in Troll/Gebel/Jülicher, ErbStG, Loseblatt, Stand April 2016, § 15 Rdnr. 40; Längle in Fischer/Jüptner/Pahlke/Wachter, ErbStG, 2. Auflage, § 15, Rdnr. 13).

III. Die Kostenentscheidung beruht aus § 135 Abs. 1 FGO.

IV. Die Entscheidung über die vorläufige Vollstreckbarkeit wegen der Kosten erfolgt gemäß § 151 Abs. 1 und 3 FGO i.V.m. §§ 708 Nr. 10 und 711 der Zivilprozessordnung (ZPO).

V. Die Revision wird gemäß § 115 Abs. 1 Nr. 2 FGO zur Fortbildung des Rechts und zur Sicherung einer einheitlichen Rechtsprechung zugelassen.