Leitsätzliches:

Finanzgericht Münster

Datum: 29.11.2018

Gericht: FG Münster

Spruchkörper: 3 K

Entscheidungsart: Urteil

Aktenzeichen: 3 K 3014/16-Erb

Tatbestand:

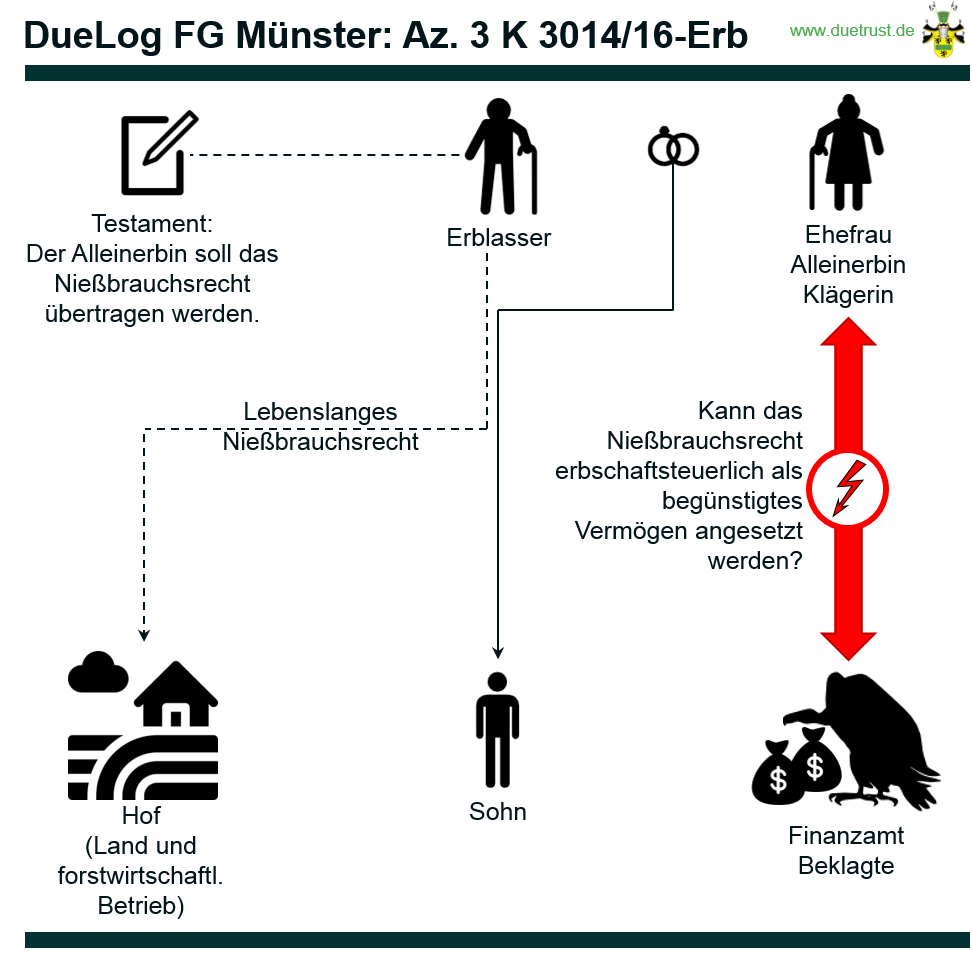

Streitig ist, ob der Erwerb eines Nießbrauchsrechts an einem land- und forstwirtschaftlichen Betrieb nach § 13a ErbStG befreit ist.

Die Klägerin war verheiratet mit F. T.-Q., der am 02.05.2014 verstorben ist. Alleinerbin ist die Klägerin; auf den Erbschein des Amtsgerichts C-Stadt vom 25.02.2015 wird Bezug genommen. Die Klägerin ist am 28.11.1949 geboren.

Zum Nachlass gehörten unter anderem Nießbrauchsrechte an den Kommanditanteilen der H-GmbH und Co. KG (im Folgenden: KG), den Geschäftsanteilen der H-GmbH (im Folgenden: GmbH) sowie am weiteren Sonderbetriebsvermögen und außerdem an dem land- und forstwirtschaftlichen Betrieb.

Der Erblasser hatte mit Vertrag vom 12.10.2013 seinen Hof an seinen Sohn, G. T. (geboren 1989), den Beigeladenen, übertragen, ebenso seine Kommanditbeteiligung an der KG, seine Geschäftsanteile an der GmbH und das Sonderbetriebsvermögen. Er hatte sich an dem Hof, an dem weiteren Grundbesitz, an dem Kommanditanteil, den Geschäftsanteilen der GmbH und am weiteren Sonderbetriebsvermögen zu seinen Gunsten auf Lebensdauer den unentgeltlichen Nießbrauch vorbehalten. Nach seinem Ableben steht nach dem Vertrag das unentgeltliche Nießbrauchsrecht der Klägerin auf deren Lebenszeit zu. Wegen der Einzelheiten wird Bezug genommen auf den Vertrag vom 12.10.2013.

Die Klägerin setzte in der Erbschaftsteuererklärung das Nießbrauchsrecht als nach §§ 13a, 13b ErbStG begünstigtes land- und forstwirtschaftliches Vermögen bzw. als begünstigtes Betriebsvermögen an.

Der Beklagte folgte der Auffassung nicht. Er erfasste die Nießbrauchsrechte an dem land- und forstwirtschaftlichen Betrieb mit 1.800.739 Euro (143.947 Euro × 12,508) und dem Grundvermögen in Höhe von 45.666 Euro (3.651 Euro × 12,508), so dass sich ein Kapitalwert in Höhe von insgesamt 1.846.405 Euro ergab. Der Wert für das Nießbrauchsrecht am Betriebsvermögen betrug aufgrund negativer Jahreswerte null Euro.

Der Beklagte setzte unter Berücksichtigung der Steuerbefreiung nach § 13 Abs. 1 Nr. 1 ErbStG und des Freibetrags gemäß § 16 Abs. 1 ErbStG sowie des Freibetrags nach § 17 ErbStG die Erbschaftsteuer von einem steuerpflichtigen Erwerb von 1.435.600 Euro auf 272.764 Euro fest. Wegen der Einzelheiten wird auf den nach § 164 Abs. 1 AO unter dem Vorbehalt der Nachprüfung stehenden Erbschaftsteuerbescheid vom 09.12.2015 Bezug genommen.

Die Klägerin legte Einspruch ein. Nach § 13a Abs. 1 Satz 1 ErbStG i. V. m. § 13b Abs. 1 Nr. 1 ErbStG sei das Betriebsvermögen an einem land- und forstwirtschaftlichen Vermögen ganz oder teilweise zu verschonen (Verschonungsabschlag), wenn die Lohnsummengrenze gemäß § 13a Abs. 1 Satz 2 ErbStG sowie die sogenannten Behaltensfristen nach § 13a Abs. 5 Satz 1 ErbStG eingehalten seien. Beide Voraussetzungen lägen zur Zeit vor. Entgegen der Auffassung des Beklagten handele sich bei dem lebenslangen Nießbrauchsrecht um einen Betrieb im Sinne von § 12 Abs. 5 ErbStG und nicht um sonstiges Vermögen im Sinne von § 12 Abs. 1 ErbStG, so dass es nach § 13a und § 13b ErbStG begünstigt sei. Die obersten Finanzbehörden hätten in dem gleichlautenden Erlass über die Einräumung eines Nießbrauchsrechts vom 02.11.2012 (BStBl. I 2012,1101) verfügt, dass das zugewandte Vermögen nach den Grundsätzen des Ertragsteuerrechts qualifiziert werden solle. Ein Nießbrauchsrecht solle danach immer dann bewertungsrechtlich als Betriebsvermögen einzustufen sein, wenn der Nießbraucher ertragsteuerlich als (Mit-)Unternehmer anzusehen sei. Ein (Mit-)Unternehmer nach dem Ertragsteuerrecht liege dann vor, wenn Unternehmerrisiko und Unternehmerinitiative getragen bzw. ergriffen werde.

Der Erblasser habe sein gesamtes Betriebsvermögen im Oktober 2013 an seinen einzigen Sohn im Rahmen der vorweggenommenen Erbfolge übertragen. Da sich dieser noch in Ausbildung befinde, habe der Erblasser für sich ein Nießbrauchsrecht an allen übertragenen Betrieben vorbehalten, das im Mai 2014 durch Erbanfall an die Klägerin übergegangen sei.

Zwar handele sich bei dem Betrieb “Gutsverwaltung” nicht um eine Personengesellschaft, sondern um ein land- und forstwirtschaftliches Einzelunternehmen, dennoch würden die Bedingungen der ertragsteuerlichen und mit ihr auch der erbschaftsteuerlichen Zugehörigkeit zum Betriebsvermögen erfüllt: In dem Unternehmen Gutsverwaltung habe die Klägerin die alleinige unternehmerische Initiative und trage das volle unternehmerische Risiko. Sie bewirtschafte den Betrieb allein, ihr Sohn sei lediglich zivilrechtlicher Eigentümer. Nach § 39 Abs. 2 Nr. 1 AO sei das ertragsteuerliche Ergebnis der Gutsverwaltung der Klägerin zuzurechnen. Dieses werde auch von der Finanzverwaltung in der Praxis gelebt, denn Prüfungsanordnungen ergingen an die Klägerin als Unternehmerin und nicht an den Sohn als Eigentümer. Ebenso werde mit Einkommen- und Umsatzsteuervorauszahlungen verfahren, denn die Klägerin habe aufgrund der wirtschaftlichen Zurechnung der Einkünfte alle Vorauszahlungen unter ihrer persönlichen Steuernummer zu leisten.

Der Beklagte folgte dem Vorbringen nicht. Die Begünstigungsregelung des § 13a ErbStG komme im Streitfall nicht in Betracht. Zum begünstigten Vermögen gehörten gemäß § 13b Abs. 1 Nr. 1 ErbStG der inländische Wirtschaftsteil des land- und forstwirtschaftlichen Vermögens und nach § 13b Abs. 1 Nr. 2 ErbStG das inländische Betriebsvermögen.

Der Begriff des land- und forstwirtschaftlichen Vermögens sei in § 158 Abs. 1 BewG tätigkeitsbezogen definiert und umfasse alle Wirtschaftsgüter, die objektiv einem Betrieb der Land- und Forstwirtschaft dauernd zu bedienen bestimmt seien. Begünstigt sei ausschließlich nach § 168 Abs. 1 Nr. 1 BewG der inländische Wirtschaftsteil des land- und forstwirtschaftlichen Vermögens. Dieser umfasse die Wirtschaftsgüter, die entweder in § 160 Abs. 2 BewG ausdrücklich erwähnt oder zumindest erforderlich seien, um die dort aufgeführten land- und forstwirtschaftlichen Nutzungen zu erzielen. Die Zugehörigkeit zum land- und forstwirtschaftlichen Vermögen richte sich nicht nach ertragsteuerlichen Grundsätzen, die Abgrenzung erfolge nach rein bewertungsrechtlichen Maßstäben. Wie auch bei anderen Arten begünstigten Vermögens sei Voraussetzung, dass die aufgeführten Bestandteile des land- und forstwirtschaftlichen Vermögens vom Erblasser oder Schenker auf den Erwerber übergingen. Dies sei vorliegend allerdings nicht der Fall. Zu dem begünstigten Betriebsvermögen gehöre insbesondere das einem Gewerbebetrieb dienende Vermögen unter der Voraussetzung, dass das Vermögen bei der steuerlichen Gewinnermittlung zum Betriebsvermögen gehöre (§ 95 Abs. 1 Satz 1 BewG). Nicht zum Betriebsvermögen gehöre die Land- und Forstwirtschaft, wenn sie den Hauptzweck des Unternehmens bilde (§ 95 Abs. 2 BewG). Nach den Grundsätzen des Ertragsteuerrechts sei ein erworbenes schuldrechtliches Nutzungsrecht am begünstigten Betriebsvermögen bei den Nutzungsberechtigten als Erwerb begünstigten Betriebsvermögens dann zu erfassen, wenn der Nutzungsberechtigte auf Grund der konkreten Ausgestaltung des Nutzungsrechts – in aller Regel des Nießbrauchsrechts – Mitunternehmer der Gesellschaft sei, an deren Gesellschaftsanteil das Nießbrauchsrecht bestehe (vgl. BFH-Urteil vom 01.09.2011 II R 67/09 BStBl. II 2012, 51). Es komme allein darauf an, ob in der Person des Nießbrauches die Kriterien der Mitunternehmerschaft im ertragsteuerlichen Sinn erfüllt seien. Aufgrund des koordinierten Ländererlasses vom 02.12.2012 sei die Entscheidung des BFH über den Einzelfall hinaus anzuwenden.

Entgegen der Auffassung der Klägerin sei die zu erworbenen Nießbrauchsrechten am begünstigten Betriebsvermögen ergangene Rechtsprechung des BFH und der koordinierte Ländererlass vom 02.11.2012 nicht auf den Streitfall übertragbar. Das erworbene Nießbrauchsrecht sei nicht am begünstigten Betriebsvermögen, sondern an einem land- und forstwirtschaftlichen Betrieb begründet worden. Die Zuordnung eines Betriebs zum land- und forstwirtschaftlichen Vermögen erfolge nach rein bewertungsrechtlichen Grundsätzen. Entsprechend sei § 13b Abs. 1 Nr. 1 ErbStG – im Gegensatz zu § 13b Abs. 1 Nr. 2 ErbStG – auch kein Bezug auf ertragsteuerliche Vorschriften zu entnehmen.

Dass ein Nießbraucher Mitunternehmer der Gesellschaft werde, an deren Gesellschaftsanteil das Nießbrauchsrecht bestehe, könne jedoch ausschließlich durch den Tatbestand des § 15 Abs. 1 Satz 1 Nr. 2, Abs. 3 EStG erreicht werden, denn nur hier prägten ertragsteuerliche Grundsätze das Erfüllen der Tatbestandsmerkmale für begünstigtes Betriebsvermögen.

Auch wenn der Wirtschaftsteil land- und forstwirtschaftlichen Vermögens zu den nach §§ 13a, 13b ErbStG privilegierten Vermögensarten zählten, könnten die erbschaftsteuerlichen Folgerungen, die aus einer Mitunternehmerstellung eines Nießbrauchers im Ertragsteuerrecht zu ziehen seien, nicht auf den Erwerb eines Nießbrauchsrechts an begünstigungsfähigem land- und forstwirtschaftlichen Vermögen übertragen werden, denn die ertragsteuerliche Betrachtungsweise finde hier keine Anwendung. Im Gegensatz zu der Übertragung des Mitunternehmeranteils an einer Personengesellschaft habe kein Übergang der Bestandteile des land- und forstwirtschaftlichen Vermögens stattgefunden.

Das Vorbringen, der von der Klägerin als “Gutsverwaltung” bezeichnete Betrieb sei das Betriebsvermögen an dem land- und forstwirtschaftlichen Vermögen, gehe ins Leere, denn nicht zum Betriebsvermögen gehöre die Land- und Forstwirtschaft, wenn sie den Hauptzweck des Unternehmens bilde (§ 95 Abs. 2 BewG). Auch sei es für die Zuordnung des mit dem Nießbrauchsrecht belasteten Vermögens unerheblich, dass die Klägerin in ihrer Stellung als Nießbraucherin auch Unternehmerin sei. Da bereits die Zugehörigkeit des mit dem Nießbrauch belasteten Vermögens die Steuerbefreiung nach §§ 13a, 13b ErbStG ausschließe, seien Ausführungen zur Ausgestaltung des Nießbrauchs entbehrlich. Weiter wies der Beklagte darauf hin, dass der Erwerb der Nießbrauchsrechte als Erwerb von Todes wegen nicht nach § 3 Abs. 1 Nr. 1 ErbStG als Erwerb durch Erbanfall der Erbschaftsteuer unterliege, denn die Rechte hätten nicht auf die Klägerin als Erbin übergehen können, da diese mit dem Tod des Erblassers erloschen seien. Anders als im Erbschaftsteuerbescheid bezeichnet handle es sich vielmehr um einen Erwerb von Todes wegen gemäß § 3 Abs. 1 Nr. 4 ErbStG. Aufgrund des Eintritts der im Übertragungsvertrag vereinbarten aufschiebenden Bedingung seien zugleich mit dem Erlöschen der dem Erblasser zustehenden Nießbrauchsrechte entsprechende neue Nießbrauchsrechte in der Person der Klägerin entstanden (§ 158 Abs. 1 BGB), ohne dass es der Mitwirkung des Übertragnehmers bedurft habe.

Da die Klägerin zum Stichtag 02.05.2014 in ihrem 64. Lebensjahr gestanden habe, sei bei der Berechnung des Wertes der Nießbrauchsrechte der Vervielfältiger von 12,783 und nicht von 12,508 (65. Lebensjahr) anzuwenden, der Erwerb nach § 3 Abs. 1 Nr. 4 ErbStG betrage somit 1.887.000 Euro. Eines Verböserungshinweises nach § 367 Abs. 2 S. 2 AO bedürfe es nicht, da die Steuerfestsetzung unter dem Vorbehalt der Nachprüfung stehe.

Unter Änderung des Bescheids vom 09.12.2015 setzte der Beklagte mit der Einspruchsentscheidung vom 08.09.2016 die Erbschaftsteuer danach auf 273.771 Euro fest. Wegen der Einzelheiten wird auf die Einspruchsentscheidung vom 08.09.2016 Bezug genommen.

Mit der Klage verfolgt die Klägerin ihr Begehren weiter. Der Höhe nach sei das Vermögen in der Einspruchsentscheidung vom 08.09.2016 zutreffend bewertet. Das Nießbrauchsrecht sei aber entgegen der Auffassung des Beklagten als begünstigtes Vermögen zu qualifizieren. Aus § 13a Abs. 1 Nr. 2 und Nr. 3 ErbStG ergebe sich die klare Absicht, dass der Gesetzgeber einkunftsartenunabhängig die verschiedenen Quellen der Gewinneinkunftsarten einheitlich bei der erbschaft- und schenkungsteuerlichen Betrachtung habe behandeln wollen. Die Übertragung des Nießbrauchsrechts an dem land- und forstwirtschaftlichen Betrieb werde von dem Beklagten anders als bei Personengesellschaften nicht als privilegiert im Sinne des § 13a ErbStG behandelt und unterliege damit voll der Erbschaftsteuer. Es liege eine unterschiedliche Behandlung der Einkunftsarten vor. Dies könne nicht im Sinne einer gleichmäßigen Steuerfestsetzung geboten sein. Demgegenüber seien die Einkünfte für ertragsteuerliche Zwecke gemäß § 39 Abs. 2 AO der Nießbrauchberechtigten, d. h. der Klägerin, zuzurechnen, was daraus folge, dass sie dort tätig sei und den Eigentümer von der Einwirkung auf das Wirtschaftsgut ausschließen könne (Tätigkeitsbezogenheit). Dies führe nach Auffassung der Klägerin zu einem Missverhältnis. Einerseits würden alle drei Formen von Betriebsvermögen durch den § 13b Abs. 1 Nr. 1 – 3 ErbStG gleich behandelt. Andererseits komme es zu einer Privilegierung von Nießbrauchsrechten an einer gewerblich oder selbständig tätigen Personengesellschaft, während beispielsweise das Nießbrauchsrecht an einem land- und forstwirtschaftlichen Betrieb nicht begünstigt werde.

Im Übrigen sei das Urteil des BFH vom 01.09.2011 (II R 67/09, BStBl II 2013, 210) sinngemäß anzuwenden. Danach sei die unentgeltliche Übertragung des Betriebs des Erblassers auf seinen Sohn und auf seine Veranlassung bestehende Verpflichtung, zu seinen Gunsten und unter der aufschiebenden Bedingung seines Todes der Klägerin einen Nießbrauch an dem land- und forstwirtschaftlichen Betrieb zu bestellen, beim Eintritt der aufschiebenden Bedingung – Erwerb des Nießbrauchs durch die Klägerin – nicht bei der Festsetzung der Erbschaftsteuer anzusetzen, wenn die Erwerberin durch das eingeräumte Nießbrauchsrechts Unternehmerin geworden sei, sie erziele damit Einkünfte aus Land- und Forstwirtschaft und das Nießbrauchsrecht sei notwendiges Betriebsvermögen der Klägerin (FG Schleswig-Holstein, Urteil vom 11.05.2016 5 K 207/13, EFG 2017, 1643). Es handele sich bei dem Nießbrauch damit um ein immaterielles Wirtschaftsgut im Sinne des § 158 Abs. 3 Nr. 5 BewG, das notwendiges Betriebsvermögen und damit begünstigt im Sinne des § 13a ErbStG sei. Wegen der Einzelheiten wird auf den Schriftsatz der Klägerin vom 16.11.2018 Bezug genommen.

Die Klägerin beantragt,

- das Nießbrauchsrecht an dem land- und forstwirtschaftlichen Vermögen als begünstigtes Betriebsvermögen gemäß § 13b Abs. 1 Nr. 1 ErbStG zu qualifizieren und den Erbschaftsteuerbescheid vom 09.12.2015 in der Gestalt der Einspruchsentscheidung vom 08.09.2016 dementsprechend zu ändern und die Erbschaftsteuer auf null Euro festzusetzen,

hilfsweise, für den Fall des Unterliegens, die Revision zuzulassen.

Der Beklagte beantragt,

- die Klage abzuweisen,

hilfsweise, für den Fall des Unterliegens, die Revision zuzulassen.

Zur Begründung bezieht sich der Beklagte auf seine Einspruchsentscheidung und weist ergänzend darauf hin, dass weder der Gesetzeswortlaut des § 13a Abs. 1 Nr. 1 und 2 ErbStG noch die bisher ergangene Rechtsprechung die Gleichbehandlung eines Nießbrauchsrechts an einem Betrieb der Land- und Forstwirtschaft im Sinne des § 168 Abs. 1 Nr. 1 BewG mit einem Nießbrauchsrecht an einem Anteil an einer Gesellschaft im Sinne des § 15 Abs. 1 S. 1 Nr. 2 EStG hergebe.

Mit Schreiben vom 07.11.2018 hat der Beklagte darauf hingewiesen, dass bei der Schenkung des Erblassers an den Sohn die Begünstigung des § 13a ErbStG gewährt worden sei. Würde der Klägerin im Klageverfahren die Begünstigung nach § 13 a ErbStG ebenfalls zugesprochen, würde sich eine doppelte Begünstigung ergeben. Es liege damit eine widerstreitende Steuerfestsetzung gemäß § 174 Abs. 4 AO vor. Die Festsetzungsfrist des Schenkungssteuerbescheides laufe mit Ablauf des 31.12.2018 ab. Eine Hinzuziehung des Sohnes der Klägerin gemäß § 174 Abs. 5 AO werde daher beantragt.

Der Senat hat den Sohn des Klägers mit Beschluss vom 14.11.2018 nach § 174 Abs. 5 AO beigeladen.

Der Senat hat am 29.11.2018 mündlich verhandelt; wegen der Einzelheiten wird auf die Sitzungsniederschrift Bezug genommen.

Tatbestand:

Die Klage ist nicht begründet.

Der angefochtene Erbschaftsteuerbescheid in Gestalt der Einspruchsentscheidung ist rechtmäßig und verletzt die Klägerin nicht in ihren Rechten, § 100 Abs. 1 Finanzgerichtsordnung (FGO). Der Beklagte hat zu Recht das Nießbrauchsrecht nicht als nach §§ 13a, 13b ErbStG in der im Streitjahr 2014 geltenden Fassung (ErbStG) begünstigtes land- und forstwirtschaftliches Vermögen bzw. als begünstigtes Betriebsvermögen qualifiziert.

Der Erwerb eines Nießbrauchsrechts unterliegt als Erwerb von Todes wegen gemäß § 3 Abs. 1 Nr. 4 ErbStG der Erbschaftsteuer. Aufgrund des Eintritts der vertraglich vereinbarten aufschiebenden Bedingung sind einerseits die dem Erblasser zustehenden Nießbrauchsrechte erloschen und zeitgleich andererseits neue Nießbrauchsrechte in der Person der Klägerin als Erbin entstanden (§ 158 Abs. 1 BGB). Einer Mitwirkung des Übertragnehmers bedurfte es nicht.

Nach § 13a Abs. 1 Satz 1 ErbStG bleibt der Wert von Betriebsvermögen, land- und forstwirtschaftlichem Vermögen und Anteilen von Kapitalgesellschaften im Sinne des § 13b Abs. 4 ErbStG insgesamt außer Ansatz (Verschonungsabschlag),

- wenn die Summe der maßgebenden jährlichen Lohnsummen des Betriebs, bei Beteiligungen an einer Personengesellschaft oder Anteilen an einer Kapitalgesellschaft des Betriebs der jeweiligen Gesellschaft innerhalb von fünf Jahren nach dem Erwerb insgesamt 40 Prozent der Ausgangslohnsumme nicht unterschreitet (§ 13a Abs. 1 Satz 2 ErbStG) und

- wenn das begünstigte Vermögen innerhalb einer fünfjährigen Behaltensfrist beim Erwerber verbleibt (§ 13a Abs. 5 ErbStG).

Nach § 13b Abs. 1 Nr. 1 ErbStG gehört zum begünstigten Vermögen der inländische Wirtschaftsteil des land- und forstwirtschaftlichen Betriebs (§ 168 Abs. 1 Nr. 1 BewG) mit Ausnahme der Stückländereien (§ 168 Abs. 2 BewG) und selbst bewirtschafteter Grundstücke im Sinne des § 159 BewG sowie entsprechendes land- und forstwirtschaftliches Vermögen, das einer Betriebsstätte in einem Mitgliedstaat der Europäischen Union oder in einem Staat des Europäischen Wirtschaftsraums dient.

Nach § 13b Abs. 1 Nr. 2 ErbStG gehört weiter zum begünstigten Vermögen inländisches Betriebsvermögen (§§ 95 bis 97 BewG) beim Erwerb eines ganzen Gewerbebetriebs, eines Teilbetriebs, eines Anteils an einer Gesellschaft im Sinne des § 15 Abs. 1 Satz 1 Nr. 2 und Abs. 3 oder § 18 Abs. 4 EStG, eines Anteils eines persönlichen haftenden Gesellschafters einer Kommanditgesellschaft auf Aktien oder eines Anteils daran und entsprechendes Betriebsvermögen, das einer Betriebsstätte in einem Mitgliedstaat der Europäischen Union oder in einem Staat des Europäischen Wirtschaftsraums dient.

Zum land- und forstwirtschaftlichen Vermögen gehört nach § 168 Abs. 1 BewG der Wert des Wirtschaftsteils (§ 160 Abs. 2 BewG), der Wert der Betriebswohnungen (§ 160 Abs. 8 BewG) abzüglich der damit in unmittelbarem Zusammenhang stehenden Verbindlichkeiten und der Wert des Wohnteils (§ 160 Abs. 9 BewG) abzüglich der damit in unmittelbarem Zusammenhang stehenden Verbindlichkeiten. Außerdem gehören dazu die Wirtschaftsgüter, die erforderlich sind, um die in § 168 Abs. 1 BewG genannten land- und forstwirtschaftlichen Nutzungen zu erzielen.

Ob land- und forstwirtschaftliches Vermögen vorliegt, ist nach bewertungsrechtlichen Grundsätzen zu bestimmen. Ertragsteuerliche Grundsätze sind nach dem Gesetzeswortlaut nicht heranzuziehen. Bis zum 31.12.2008 war land- und forstwirtschaftliches Vermögen nach § 13a Abs. 4 Nr. 2 ErbStG a.F. in dem Umfang begünstigt, in dem zuvor die entsprechende bewertungsrechtliche und einkommensteuerliche Zuordnung von Wirtschaftsgütern als Betrieb der Land- und Forstwirtschaft zu bejahen war. Seit dem 01.01.2009 knüpft § 13b Abs. 1 Nr. 1 ErbStG nur noch an die bewertungsrechtliche Definition des land- und forstwirtschaftlichen Vermögens an. Die ertragsteuerliche Behandlung ist bedeutungslos geworden, nachdem durch die Neuregelung in §§ 158 ff. BewG das land- und forstwirtschaftliche Vermögen zunächst tätigkeitsbezogen definiert worden ist, bevor der Betrieb der Land- und Forstwirtschaft in § 160 BewG vor allem in Absatz 1 in Wirtschaftsteil, Betriebswohnungen und Wohnteil zusammengefasst wird (vgl. Jülicher in Troll/Gebel/Jülicher/Gottschalk, ErbStG, Kommentar, § 13b Tz. 1 mit weiteren Nachweisen). Jülicher begründet das damit, dass der Wortlaut gegenüber § 13a Abs. 4 Nr. 2 ErbStG in der Fassung bis zum 31.12.2008 gerade dahingehend geändert worden sei, dass die Zugehörigkeit zum ertragsteuerlichen Betriebsvermögen als Voraussetzung der erbschaftsteuerlichen Begünstigung nicht mehr erwähnt werde.

Zum begünstigungsfähigen Betriebsvermögen gehört insbesondere das einem Gewerbebetrieb dienende Vermögen unter der Voraussetzung, dass es bei der steuerlichen Gewinnermittlung zum Betriebsvermögen gehört (§ 95 BewG). Nicht als Gewerbebetrieb gilt gemäß § 95 Abs. 2 BewG unbeschadet des § 97 BewG die Land- und Forstwirtschaft, wenn sie den Hauptzweck des Unternehmens bildet.

Die Klägerin hat kein Nießbrauchsrecht an begünstigtem Betriebsvermögen erworben, sondern an einem land- und forstwirtschaftlichen Betrieb. Wie bereits ausgeführt, erfolgt die Zuordnung eines Betriebs zum land- und forstwirtschaftlichen Vermögen nach bewertungsrechtlichen Grundsätzen. Im Gegensatz zu § 13b Abs. 1 Nr. 2 ErbStG ist § 13b Abs. 1 Nr. 1 ErbStG kein Bezug auf ertragsteuerliche Vorschriften zu entnehmen.

Die Zuwendung eines Nießbrauchs ist bei Vermögen der Land- und Forstwirtschaft nicht begünstigt, denn das Nießbrauchsrecht stellt zivilrechtlich ein Nutzungsrecht dar, die ertragsteuerliche Qualifikation ist, wie ausgeführt, beim land- und forstwirtschaftlichen Vermögen für § 13b Abs. 1 Nr. 1 ErbStG ohne Bedeutung (vgl. Jülicher in Troll/Gebel/Jülicher/Gottschalk, ErbStG, Kommentar, § 13b Tz. 9). Die erbschaftsteuerlichen Folgen, die aus der Mitunternehmerstellung eines Nießbrauchers im Ertragsteuerrecht zu ziehen sind, können nach Auffassung des Senats nicht auf den Erwerb eines Nießbrauchsrechts an land- und forstwirtschaftlichem Vermögen übertragen werden, auch wenn das land- und forstwirtschaftliche Vermögen als solches begünstigt ist. Denn die ertragsteuerlichen Grundsätze sind nicht anwendbar. Die Folge ist, dass – im Gegensatz zu der Übertragung eines Mitunternehmeranteils an einer Personengesellschaft – kein Übergang von land- und forstwirtschaftlichen Vermögen stattgefunden hat.

Soweit sich die Klägerin darauf beruft, dass der von ihr als “Gutsverwaltung” bezeichnete Betrieb das Betriebsvermögen an dem land- und forstwirtschaftlichen Vermögen sei, ist das ohne Bedeutung für die Qualifizierung die Nießbrauchs, denn nach § 95 Abs. 2 BewG gehört die Land- und Forstwirtschaft dann nicht zum Betriebsvermögen, wenn sie, wie im Streitfall, den Hauptzweck des Unternehmens bildet. Für die Zuordnung des mit dem Nießbrauch belasteten Vermögens ist es auch unerheblich, dass die Klägerin als Nießbraucherin steuerlich als Unternehmerin behandelt wird.

Entgegen der Auffassung der Klägerin ergibt sich aus § 13a Abs. 1 Nr. 2 und Nr. 3 ErbStG nicht die klare Absicht des Gesetzgebers, einkunftsartenunabhängig die verschiedenen Quellen der Gewinneinkunftsarten einheitlich bei der erbschaft- und schenkungsteuerlichen Betrachtung zu behandeln. Die Übertragung des Nießbrauchsrechts an dem land- und forstwirtschaftlichen Betrieb wird nach den gesetzlichen Vorschriften anders als bei Personengesellschaften nicht als privilegiert im Sinne des § 13a ErbStG behandelt. Es liegt damit, wie die Klägerin zutreffend ausführt, eine unterschiedliche Behandlung der Vermögensarten vor. Der Gesetzgeber ist aber aus verfassungsrechtlichen Gründen nicht gehalten, unterschiedliche Vermögensarten gleich zu behandeln.

Soweit die Klägerin das Urteil des BFH vom 01.09.2011 (II R 67/09, BStBl II 2013, 210) sinngemäß anwenden will, ist dies nach Auffassung des Senats nicht möglich, da es zur erbschaftsteuerlichen Bedeutung eines unentgeltlich erworbenen Nießbrauchs an einem Anteil an einer Personengesellschaft nach früherem Recht ergangen ist und nichts für die Frage hergibt, wie das nach §§ 13a, 13b ErbStG begünstige Vermögen zu bestimmen ist. Dass die Klägerin aufgrund des Nießbrauchsrechts Unternehmerin geworden ist und sie Einkünfte aus Land- und Forstwirtschaft erzielt, ist unstreitig und hilft bei der Qualifikation des nach §§ 13a, 13b ErbStG begünstigungsfähigen Vermögens nicht weiter. Auch wenn das Nießbrauchsrecht notwendiges Betriebsvermögen der Klägerin geworden sein kann und selbst wenn es sich bei dem Nießbrauch damit um ein immaterielles Wirtschaftsgut im Sinne des § 158 Abs. 3 Nr. 5 BewG handeln sollte, sagt dies nichts über die nach § 160 BewG vorzunehmende Qualifikation des zu begünstigenden Vermögens. Das FG Schleswig-Holstein (Urteil vom 11.05.2016 5 K 207/13) ist zur Frage der Behandlung der Aufgabe eines Nießbrauchsrechts eines land- und forstwirtschaftlichen Betriebs gegen Zahlung einer Entschädigung als Einkünfte aus Land- und Forstwirtschaft ergangen und damit für den Streitfall nicht einschlägig.

Der Senat sieht im Streitfall auch keine Gründe, die eine Ausweitung des Begünstigungstatbestandes der §§ 13a, 13b ErbStG über ihren Wortlaut hinaus gebieten.

Der Senat kann, da der Nießbrauch nicht zum begünstigten Vermögen im Sinne der §§ 13a, 13b ErbStG gehört, offen lassen, ob im Streitfall der Nießbrauch entsprechend ausgestaltet ist. Ebenso kann der Senat offen lassen, ob, wie die Klägerin vorträgt, die Lohnsummengrenze gemäß § 13a Abs. 1 Satz 2 ErbStG sowie die sogenannten Behaltensfristen nach § 13a Abs. 5 Satz 1 ErbStG eingehalten sind.

Die Kostenentscheidung folgt aus § 135 Abs. 1 Finanzgerichtsordnung (FGO).

Außergerichtliche Kosten des Beigeladenen werden nicht erstattet (§ 139 Abs. 4 FGO).

Die Revision war § 115 Abs. 2 Nr. 2 FGO zur Fortbildung des Rechts zuzulassen. Soweit ersichtlich ist die Rechtsfrage bislang höchstrichterlich nicht entschieden. Dies ist aber zweckmäßig, da sich diese Rechtsfrage in zahlreichen Fällen stellt.