Leitsätzliches:

2) Anschaffungskosten bezuschusster Wirtschaftsgüter werden durch Fördermittel im Sinne des § 10 KHG gemindert.

Bundesfinanzhof

Datum: 28.04.1989

Gericht: BFH

Spruchkörper: III R

Entscheidungsart: Urteil

Aktenzeichen: III R 4/87

Tatbestand:

I.

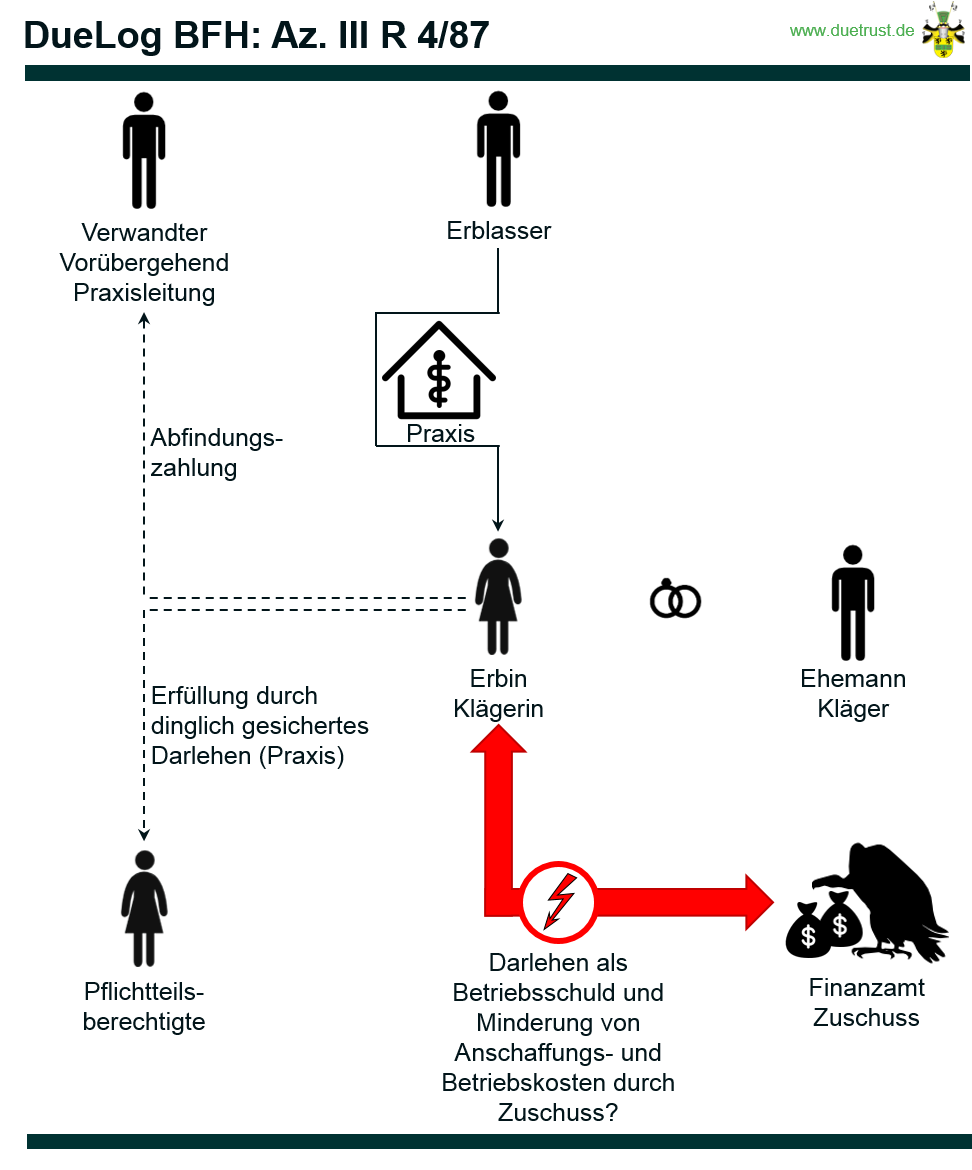

Die Kläger und Revisionskläger (Kläger) sind Ehegatten, die seit dem Veranlagungszeitraum 1974 zusammen zur Einkommensteuer veranlagt werden. Die Klägerin ist Ärztin und betreibt seit Anfang 1971 eine von ihrer Großmutter geerbte Klinik.

Nach Eintritt des Erbfalls im Jahre 1964 wurde die Klinik zunächst von einem Onkel der Klägerin fortgeführt. Die Klägerin selbst konnte das Erbe erst nach einem langjährigen Rechtsstreit aufgrund eines vor dem Bundesgerichtshof im Jahre 1970 abgeschlossenen Vergleichs antreten, in dem ihrem Onkel für die Führung der Klinik in den Jahren 1964 bis 1970 eine Abfindungszahlung zugesprochen wurde.

Der im wesentlichen aus dem Klinikbetrieb bestehende Nachlaß war mit einem Pflichtteil zugunsten von Frau N belastet. Frau N gewährte der Klägerin im Jahre 1972 ein dinglich gesichertes Darlehen in Höhe des Pflichtteilsanspruchs zu einem jährlichen Zinssatz von 7 v. H., das im Jahre 1981 in einem Betrag getilgt werden sollte.

Die Klägerin erfaßte das von Frau N gewährte Darlehen ebenso wie ein für die teilweise Finanzierung der Abfindungszahlung an ihren Onkel aufgenommenes Darlehen ab dem Wirtschaftsjahr (Kalenderjahr) 1973 in ihrer Bilanz als betriebliche Verbindlichkeit, nachdem sie bereits im Jahr 1972 die gezahlten Zinsen außerhalb der Gewinnermittlung für den Klinikbetrieb als “Sonderbetriebsausgaben” geltend gemacht und den vortragsfähigen Verlust dieses Jahres entsprechend erhöht hatte.

Die Klägerin erhielt in den Jahren 1975 bis 1977 Fördermittel nach dem Krankenhausfinanzierungsgesetz (KHG) vom 29. Juni 1972 (BGBl I 1972, 1009). Die nach § 12 KHG gewährten Fördermittel, die der Höhe nach den Zins- und Tilgungsleistungen der fremdfinanzierten Investitionen entsprachen, behandelte sie in Höhe der Tilgungen als (steuerfreie) Einlage.

Daneben wurden der Klägerin in diesen Jahren Zuschüsse für die Wiederbeschaffung von Anlagegütern gewährt. Die Klägerin setzte bei den im Jahr 1975 angeschafften geringwertigen Wirtschaftsgütern die Anschaffungskosten gemäß § 6 Abs. 2 des Einkommensteuergesetzes (EStG) in voller Höhe ab, ohne die für diesen Zeitraum geleisteten Zuschüsse zu berücksichtigen.

Der Beklagte und Revisionsbeklagte (das Finanzamt – FA -) erkannte nach einer Außenprüfung bei den Veranlagungen der Streitjahre (1973 bis 1977) die Schuldzinsen für die Finanzierung der Abfindungszahlung an den Onkel der Klägerin und das von Frau N gewährte Darlehen nicht als Betriebsausgaben an. Hierdurch ergab sich auch eine entsprechende Kürzung des Verlustabzugs bei der Steuerfestsetzung für das Jahr 1973. Die auf die Tilgungsanteile entfallenden Fördermittel nach § 12 KHG behandelte das FA als – gewinnerhöhende – Betriebseinnahmen, während es die Anschaffungskosten der geringwertigen Wirtschaftsgüter im Jahr 1975 größtenteils mit den Zuschüssen nach § 10 KHG verrechnete.

Das Finanzgericht (FG) gab der nach erfolglosen Einsprüchen erhobenen Klage lediglich insoweit statt, als die Kläger die Anerkennung der für die teilweise Fremdfinanzierung der Abfindungszahlung an den Erbschaftsbesitzer geleisteten Zinsen als Betriebsausgaben begehrten. Dagegen sah es die Zahlungen an die Pflichtteilsberechtigte als privat veranlaßt an und folgte auch hinsichtlich der steuerlichen Behandlung der Fördermittel nach dem KHG der Auffassung des FA.

Mit ihrer Revision wenden sich die Kläger gegen die Vorentscheidung, soweit die Behandlung der an die Pflichtteilsberechtigte gezahlten Zinsen und der Zuschüsse nach § 10 KHG im Streit ist; sie rügen Verletzung allgemeiner Auslegungsregeln sowie der § 4 Abs. 4 EStG und §§ 10 und 15 KHG.

Sie beantragen, die Vorentscheidung aufzuheben und die Einkommensteuer für 1973 bis 1977 entsprechend herabzusetzen.

Das FA beantragt, die Revision zurückzuweisen.

Gründe:

II.

Die Revision ist begründet, soweit die Kläger die Anerkennung der an Frau N gezahlten Zinsen als Betriebsausgaben begehren. Dagegen ist die steuerliche Behandlung der Zuschüsse nach § 10 KHG nicht zu beanstanden.

1. Die an die Pflichtteilsberechtigte gezahlten Schuldzinsen sind durch den Betrieb der Klägerin veranlaßt (§ 4 Abs. 4 EStG).

a) Das FG ist unter Bezugnahme auf die ständige Rechtsprechung des Bundesfinanzhofs – BFH – (vgl. z. B. das Urteil vom 17. April 1985 I R 101/81, BFHE 143, 563, BStBl II 1985, 510 mit weiteren Rechtsprechungsnachweisen unter 1 a) davon ausgegangen, daß der Erbfall stets dem privaten Bereich des Erben zuzuordnen ist und daß deshalb die Erbfallschulden, zu denen auch der Anspruch des Pflichtteilsberechtigten rechnet, notwendigerweise Privatschulden sind.

Der IV. Senat des BFH hat allerdings im Urteil vom 2. April 1987 IV R 92/85 (BFHE 149, 567, BStBl II 1987, 621) die Auffassung vertreten, daß die Schuldzinsen für die darlehensweise Ablösung eines Pflichtteilsanspruchs beim Erben insoweit Betriebsausgaben bilden, als der Pflichtteilsanspruch aus übergegangenem Betriebsvermögen herrührt. Er hat hierbei nicht abschließend entschieden, ob der Pflichtteilsanspruch entgegen der bisherigen Anschauung bereits das mit dem Erbfall übergegangene Betriebsvermögen als betriebliche Verbindlichkeit belastet, sondern die betriebliche Veranlassung der Kreditaufnahme entscheidend darauf gestützt, daß das Darlehen zur Ablösung des Pflichtteilsanspruchs in unmittelbarem Zusammenhang mit künftigen steuerpflichtigen (gewerblichen) Einkünften steht (vgl. hierzu auch BFH-Urteile vom 19. Mai 1983 IV R 138/79, BFHE 138, 248, BStBl II 1983, 380, sowie vom 26. November 1985 IX R 64/82, BFHE 145, 211, BStBl II 1986, 161, und vom 24. Januar 1989 IX R 111/84, Der Betrieb 1989, 808 – für Einkünfte aus Vermietung und Verpachtung -, sowie Urteile vom 21. Mai 1987 IV R 39/85, BFHE 150, 38, BStBl II 1987, 628, und vom 15. Dezember 1988 IV R 29/86, zur Veröffentlichung bestimmt – zur Ablösung eines Pflichtteilsanspruchs durch den Gesellschafter einer Personengesellschaft -).

Auch der erkennende Senat hat im Urteil vom 6. Februar 1987 III R 203/83 (BFHE 149, 163, BStBl II 1987, 423) zwar eine Abfindungsleistung, die auf einem nachträglichen Rechtsgeschäft zwischen den Miterben beruht, als Betriebsschuld gewertet, soweit der übernommene Nachlaßgegenstand für betriebliche Zwecke genutzt wird, hierbei jedoch ausdrücklich offengelassen, ob für Pflichtteilsschulden eine andere Behandlung geboten sein könnte (unter 2 b ee der Entscheidungsgründe).

b) Der Streitfall zwingt ebenfalls zu keiner abschließenden Prüfung dieser Streitfrage. Denn aufgrund der zwischen der Klägerin und Frau N getroffenen Stundungsabrede, die in ihrem rechtlichen Gehalt einem sog. Vereinbarungsdarlehen i. S. des § 607 Abs. 2 des Bürgerlichen Gesetzbuches (BGB) gleichkommt, ist die – auch private – Pflichtteilsschuld in eine Betriebsschuld umgewandelt worden.

aa) Die Rechtsprechung hat schon bisher angenommen, daß eine durch Erbfall entstandene private Pflichtteilsschuld durch Novation auch bei Identität von Gläubiger und Schuldner zu einer Betriebsschuld werden kann, falls der Pflichtteilsberechtigte sein Forderungsrecht für eine andersartige Vermögensanlage einsetzt, aus der sich beim Erben (Unternehmer) betriebliche anstelle von privaten Verbindlichkeiten ergeben (BFH-Urteil in BFHE 149, 567, BStBl II 1987, 621).

So findet eine Umwandlung der Pflichtteilsschuld in eine Betriebsschuld für den Fall statt, daß der Erbe zur Sicherstellung des Anspruchs dem Pflichtteilsberechtigten eine typische stille Beteiligung an dem zum Nachlaß gehörenden gewerblichen Unternehmen einräumt. Denn der Anlaß für die Entstehung der neuen Schuld, nämlich die Ablösung einer privaten Verbindlichkeit, zwingt noch nicht dazu, auch die neue Schuld als private Schuld zu werten (BFH- Urteil in BFHE 138, 248, BStBl II 1983, 380 unter 3. vorletzter Absatz).

bb) Auch im Streitfall hat eine vertragliche Änderung des Schuldverhältnisses (Novation) stattgefunden (vgl. Heinrichs in Palandt, Bürgerliches Gesetzbuch, 48. Aufl., § 305 Anm. 4). Denn die Klägerin hat mit Frau N im Jahre 1972 gemäß § 607 Abs. 2 BGB vereinbart, daß dieser anstelle des Pflichtteilsanspruchs künftig eine Darlehensforderung zustehen solle. Infolge dieses Vereinbarungsdarlehens hat sich der erbrechtliche Pflichtteilsanspruch in einen schuldrechtlichen Anspruch auf Darlehensrückzahlung umgewandelt (vgl. Putzo in Palandt, a. a. O., § 607 Anm. 2), der eine Betriebsschuld darstellt.

cc) Nach ständiger Rechtsprechung gehört eine Schuld zum Betriebsvermögen, wenn sie mit dem Betrieb im wirtschaftlichen Zusammenhang steht oder zu dem Zweck eingegangen ist, dem Betrieb Mittel zuzuführen (vgl. BFH-Urteil vom 23. Juni 1983 IV R 192/80, BFHE 139, 50, BStBl II 1983, 725 mit weiteren Rechtsprechungsnachweisen unter 2 a).

(1) Sieht man in der Gewährung eines Darlehens eine der Begründung einer gesellschaftsrechtlichen Beteiligung vergleichbare Disposition des Pflichtteilsberechtigten über sein Forderungsrecht und stellt man damit für die betriebliche Veranlassung dieses Vorgangs nicht entscheidend auf die Form der Beteiligung, sondern darauf ab, daß der Pflichtteilsberechtigte dem Erben als Gesellschafter oder als Darlehensgeber Vermögenswerte überläßt, die im Falle eines aus Betriebsvermögen bestehenden Nachlasses aus dem betrieblichen Bereich herrühren, so ist das Darlehen schon deshalb als Betriebsschuld zu qualifizieren, weil es den Erben des Betriebs in die Lage versetzt, die zur Erfüllung des Pflichtteilsanspruchs erforderlichen Mittel im Betrieb zu belassen oder – soweit ihm keine entnahmefähigen Mittel zur Verfügung stehen – die betriebliche Tätigkeit ohne Ausweitung des Kreditvolumens fortzusetzen.

(2) Der die betriebliche Veranlassung begründende wirtschaftliche Zusammenhang zwischen einem vom Pflichtteilsberechtigten gewährten Vereinbarungsdarlehen in Höhe des Pflichtteilsanspruchs und den gewerblichen Einkünften des Erben läßt sich jedoch ebenso wie bei der Aufnahme eines Kredits bei einem Dritten zur Ablösung der (privaten) Pflichtteilsschuld auch daraus herleiten, daß die Pflichtteilsverbindlichkeit auf den Wert des Betriebsvermögens zurückzuführen ist und dieses als Nachlaßschuld belastet (so BFH- Urteil in BFHE 149, 567, BStBl II 1987, 621). Zumindest in den Fällen, in denen der Darlehensvertrag zwischen dem Pflichtteilsberechtigten und dem Erben – wie auch im Streitfall – in einer auch unter fremden Dritten üblichen Weise ausgestaltet und durchgeführt, insbesondere auch von einer dinglichen Sicherheit abhängig gemacht worden ist (vgl. hierzu BFH-Urteil vom 14. April 1983 IV R 198/80, BFHE 138, 359, BStBl II 1983, 555), ist es für die ertragsteuerrechtliche Beurteilung der Darlehensschuld als Betriebsschuld ohne Belang, ob das den Pflichtteilsanspruch ablösende Darlehen vom Pflichtteilsberechtigten selbst oder von dritter Seite gewährt wird.

2. Ohne Erfolg wendet sich die Revision gegen die steuerliche Behandlung der für das Jahr 1975 gewährten Zuschüsse nach § 10 KHG für die Wiederbeschaffung von Anlagegütern durch das FA.

Der erkennende Senat folgt der im Grundsatzurteil des IV. Senats zur steuerlichen Behandlung der Fördermittel nach dem KHG vom 14. Juli 1988 IV R 78/85 (BFHE 154, 212, BStBl II 1989, 189) vertretenen Auffassung, daß die Zuschüsse nach § 10 KHG öffentlichen Investitionszuschüssen gleichstehen, die regelmäßig zu einer Minderung der Anschaffungs- und Herstellungskosten der bezuschußten Wirtschaftsgüter führen. Die Klägerin konnte daher auf die im Jahre 1975 angeschafften geringwertigen Wirtschaftsgüter keine gewinnmindernden Abschreibungen nach § 6 Abs. 2 EStG vornehmen.

Der Streitfall bietet entgegen der Auffassung der Revision keine Veranlassung, zu der im BFH-Urteil in BFHE 154, 212, BStBl II 1989, 189 (unter 3 b) offengelassenen Frage Stellung zu nehmen, ob die Klägerin anstelle der erfolgsneutralen Behandlung der Zuschüsse in Form der unmittelbaren Verrechnung mit den Anschaffungskosten der begünstigten Wirtschaftsgüter die erhaltenen Fördermittel zunächst gesondert hätte vereinnahmen können. Denn da die im Zusammenhang mit der betrieblichen Tätigkeit gewährten Zuschüsse einerseits zu den steuerpflichtigen Einnahmen rechnen (vgl. hierzu auch Senatsurteil vom 17. September 1987 III R 225/83, BFHE 151, 373, BStBl II 1988, 324), andererseits eine Passivierung der erhaltenen Zuschüsse nach dem Urteil in BFHE 154, 212, BStBl II 1989, 189 unter keinem Gesichtspunkt in Betracht kommt, würde die gesonderte Erfassung der Zuschüsse zwangsläufig zu einer Gewinnminderung führen, die die gewinnmindernde Wirkung der Abschreibung nach § 6 Abs. 2 EStG im Ergebnis wieder aufhebt.