Leitsätzliches:

Ob es sich dabei um verdeckte Gewinnausschüttungen handelt, ist unerheblich

Finanzgericht Münster

Datum: 22.10.2015

Gericht: FG Münster

Spruchkörper: 3 K

Entscheidungsart: Urteil

Aktenzeichen: 3 K 986/13 Erb

Tatbestand:

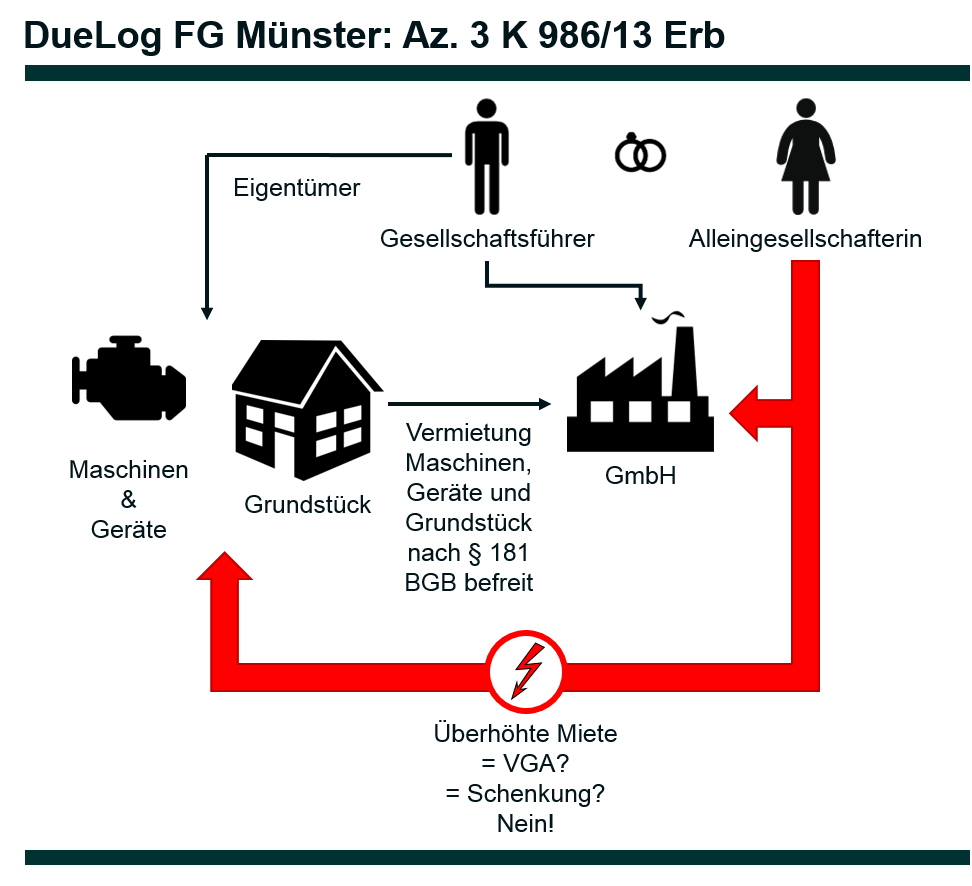

Streitig ist, ob im Zusammenhang mit verdeckten Gewinnausschüttungen Schenkungen im Sinne des § 7 des Erbschaftsteuergesetzes (ErbStG) vorliegen.

Der Kläger ist alleinvertretungsberechtigter und von den Beschränkungen des § 181 des Bürgerlichen Gesetzbuches (BGB) befreiter Geschäftsführer der 0 GmbH (GmbH), seine Ehefrau, die Beigeladene, Alleingesellschafterin.

Der Kläger vermietet an die GmbH Maschinen und Geräte, ab 01.11.2009 auch das bebaute Grundstück A Straße 1, E. Auf die Mietverträge 01/2009 und MI wird Bezug genommen. Das Grundstück hatte der Kläger von seinem Vater mit Vertrag vom 24.09.2009 zum Preis von X Euro erworben. Auf den 29.10.2008 ermittelte der öffentlich bestellte und vereidigte Sachverständige für die Bewertung von bebauten und unbebauten Grundstücken den Verkehrswert mit X Euro. Die marktübliche, nachhaltig erzielbare, angemessene Kaltmiete für alle Gebäudeteile nahm er mit X Euro monatlich (X Euro p. a.) an. Auf das Gutachten 7008 (Blatt 31 ff. Bp-Akte) wird im Übrigen verwiesen.

Das Finanzamt D führte bei der GmbH eine Betriebsprüfung durch. Nach deren Feststellungen seien die Mieten für die beweglichen Wirtschaftsgüter überhöht. Die Differenz zum angemessenen Mietpreis stelle eine verdeckte Gewinnausschüttung dar. Diese betrage für 2008 bis 2010 jeweils X Euro jährlich (Tz. 2.3 des Bp-Berichts vom 12.07.2012, BI. 11 ff. Schenkungsteuerakte). Darüber hinaus führe auch die Immobilienvermietung zu einer verdeckten Gewinnausschüttung, die brutto für das Jahr 2009 mit X Euro und für 2010 mit X Euro anzusetzen sei (Tz. 2.4 des Bp-Berichts). Diese verdeckten Gewinnausschüttungen seien Frau 0 2 als Anteilseignerin zuzurechnen. Es ergingen entsprechend geänderte Körperschaftsteuerbescheide.

Durch eine Kontrollmitteilung der Bp für Zwecke der Schenkungsteuer erlangte der Beklagte Kenntnis von diesen Feststellungen. Zur Prüfung der Schenkungsteuerpflicht forderte er den Kläger zur Abgabe von Schenkungsteuererklärungen auf. Dieser widersprach zunächst unter Hinweis auf den Beschluss des Bundesfinanzhofs (BFH) VIII B 70/09 vom 12.09.2011 (BFH/NV 2012, 229 = ErbStB 2012, 32), reichte aber am 05.10.2012 die Erklärungen auf den 31.12.2008, 31.12.2009 und 31.12.2010 ein (BI. 27 ff. Schenkungsteuerakte), auf die verwiesen wird. Der Beklagte erließ am 22.10.2012 entsprechende Schenkungsteuerbescheide über Erwerbe des Klägers aus der Schenkung der GmbH zum 31.12.2008, 31.12.2009 und 31.12.2010. Die Schenkungsteuern wurden auf 85 Euro, 0 Euro und 9.815 Euro, am 12.11.2012 gem. § 172 Abs. 1 Nr. 2 der Abgabenordnung (AO) geändert auf 9.690 Euro festgesetzt.

Mit dem Einspruch gegen diese Bescheide rügte der Kläger, dass zwar Einigkeit über die Höhe der verdecken Gewinnausschüttungen bestehe, die ertragsteuerrechtlichen Steuerfestsetzungen aber der Festsetzung von Schenkungsteuern entgegen stünden; wie der BFH in BFH/NV 2012, 229 entschieden habe.

Der Einspruch blieb ohne Erfolg. Auf die Entscheidungen vom 25.03.2013 wird Bezug genommen. Der Einspruch wegen Schenkungsteuer 2009 wurde als unzulässig verworfen, die Einsprüche wegen Schenkungsteuer 2008 und 2010 unter Wiederholung der Steuerfestsetzungen auf 85 Euro bzw. 9.690 Euro als unbegründet zurückgewiesen. Die Schenkungsteuer 2010 wurde zudem hinsichtlich der Verfassungsmäßigkeit des ErbStG gem. § 165 AO für vorläufig erklärt.

Mit der Klage wendet sich der Kläger weiterhin gegen die Annahme einer Schenkung der GmbH an ihn. Sie führe zu einer Doppelbelastung mit Einkommen und Schenkungsteuer aus demselben Lebenssachverhalt.

Zivil- und gesellschaftsrechtlich liege in der Überzahlung eine verdeckte Gewinnausschüttung auf Ebene der GmbH und des Gesellschafters. Ferner bestehe ein unentgeltliches Valutaverhältnis zwischen der Gesellschafterin und dem Kläger, das als Schenkung zu qualifizieren sei. Die Interessenlage der Beteiligten deute darauf, dass das bewusst überhöht vereinbarte Entgelt in den Mietverträgen eine Schenkung der Beigeladenen an den Kläger habe verschleiern sollen; zwischen diesen bestehe das Zuwendungsverhältnis.

Der Kläger beantragt, die Schenkungsteuerbescheide vom 22.10.2012 und vom 12.11.2012 sowie die Einspruchsentscheidungen vom 25.02.2013 zu den Steuernummern 1, 2 und 3 aufzuheben. Der Beklagte beantragt, die Klage abzuweisen.

Er verweist auf die Einspruchsentscheidung und trägt ergänzend vor, die Steuerfestsetzung im Verhältnis zwischen der GmbH und dem Kläger entspreche den Verwaltungsanweisungen.

Der Senat hat am 22.10.2015 mündlich verhandelt. Auf die Sitzungsniederschrift wird verwiesen.

Gründe:

Die Klage ist zulässig und begründet.

Die angefochtenen Bescheide in Gestalt der Einspruchsentscheidungen sind rechtswidrig und verletzen den Kläger in seinen Rechten, § 100 Abs. 1 Satz 1 FGO. Der Beklagte hat den streitbefangenen Sachverhalt zu Unrecht als Schenkung gewürdigt.

Gemäß § 7 Abs. 1 Nr. 1 ErbStG gilt als Schenkung unter Lebenden jede freigebige Zuwendung unter Lebenden, soweit der Bedachte durch sie auf Kosten des Zuwendenden bereichert wird. Vermögensvorteile, die ein Steuerpflichtiger durch eine auf Einkünfteerzielung am Markt, also auf einen Hinzuerwerb von Einkommen gerichtete Erwerbshandlung erzielt und die deshalb bei ihm der Einkommensteuer unterliegen,

werden von der Vorschrift nicht erfasst. Es fehlt in einem solchen Fall an der Freigebigkeit (vgl. BFH, Urteil vom 27.08.2014 II R 44/13, BStBI. II 2015, 249; vgl. auch BFH, Beschlüsse vom 02.09.2015 II B 146/14, juris; vom 12.09.2011 VIII B 70/09, BFH/NV 2012, 229; Meßbacher-Hönsch, jurisPR-SteuerR, 51/2014, Anm. 4).

Diesen Rechtsprechungsgrundsätzen schließt sich der Senat - jedenfalls für Fälle wie den vorliegenden - an.

Sie führen im Streitfall zu der Verneinung einer Schenkungsteuerpflicht der überhöhten Mietzahlungen.

Denn die Mieten für die Immobilie und die Maschinen bzw. Gerätschaften sind zwischen der GmbH und dem Kläger vertraglich rechtswirksam vereinbart. Sie führen bei ihm in voller Höhe zu Einkünften aus Vermietung und Verpachtung i. S. des § 21 EStG, die der Einkommensteuer unterliegen. Der - einheitliche - vertragliche Rechtsgrund lässt die Aufspaltung in einen entgeltlichen und einen unentgeltlichen Hinzuerwerb des Klägers nicht zu. Das entgeltliche Geschäft steht der Annahme einer Unentgeltlichkeit entgegen, mithin der Grundvoraussetzung für eine Schenkung. Der Vermögensvorteil, den der Kläger aus zu hohen Mietzahlungen erhalten hat, ist bei ihm ausschließlich von ertragsteuerrechtlicher Bedeutung und kann somit nicht zusätzlich als der Schenkungsteuer unterliegende freigebige Zuwendung der GmbH an ihn gewertet werden.

Ob eine verdeckte Gewinnausschüttung überhaupt und in der von den Beteiligten übereinstimmend angenommenen Höhe vorliegt, kann der Senat daher jedenfalls in diesem Fall unentschieden lassen. Es bedarf hier mangels Erheblichkeit auch keiner Entscheidung, wie der Senat unter Würdigung der genannten BFH-Rechtsprechung die Fälle einer gemischten Schenkung oder eines abgekürzten Zahlungsweges in dem Dreiecksverhältnis GmbH / Gesellschafterin (Beigeladene) / Zahlungsempfänger (Kläger) beurteilen würde.

Die Kostenentscheidung folgt aus § 135 Abs.1 FGO. Die Entscheidung über die vorläufige Vollstreckbarkeit beruht auf § 151 Abs. 3, § 155 FGO i. V. m. § 708 Nr. 10, § 711 der Zivilprozessordnung.

Die Revision wird aus Gründen der Rechtsfortbildung zugelassen, § 115 Abs. 2 Nr. 2 FGO. Die hier zu beurteilenden Fragen im Zusammenspiel von Ertrag- und Schenkungsteuer bedürfen wegen der in Einzelheiten divergierenden Sachverhalte sowie der nach wie vor abweichenden Auffassung der Finanzbehörden weiterer höchstrichterlicher Klärung.