Leitsätzliches:

Nach § 10 II ErbStG gelten die durch Vereinigung zusammengefallen Rechte und Verbindlichkeiten als nicht erloschen, sodass eine Geltendmachung noch möglich ist.

Finanzgericht Schleswig-Holstein

Datum: 04.05.2016

Gericht: FG Schleswig-Holstein

Spruchkörper: 3 K

Entscheidungsart: Urteil

Aktenzeichen: 3 K 148/15

Tatbestand:

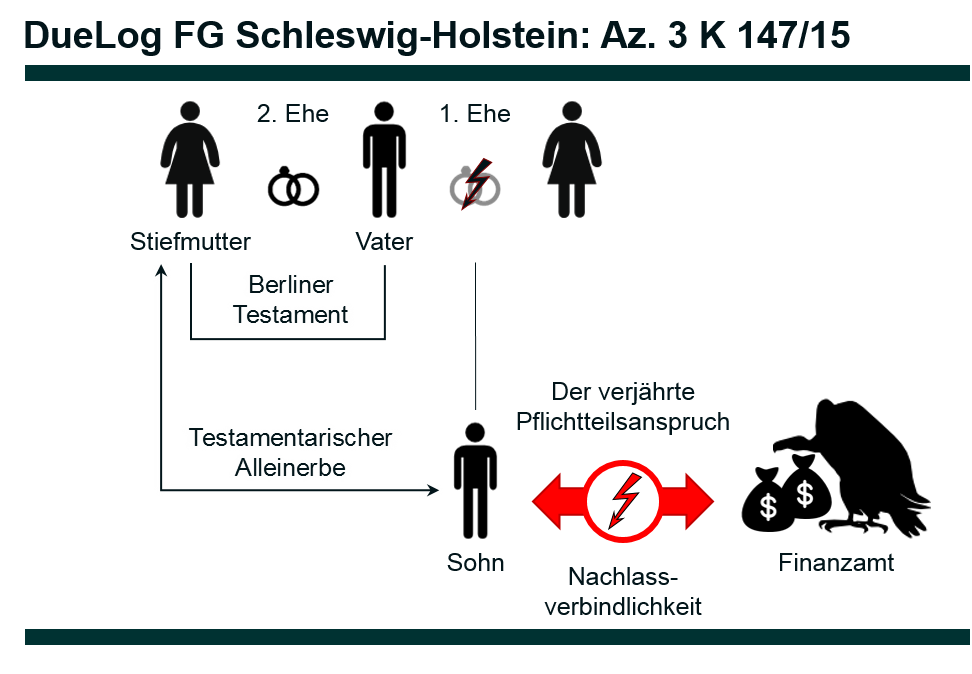

Die Beteiligten streiten darüber, ob der Kläger als Alleinerbe seiner Stiefmutter nach deren Tod noch einen eigenen verjährten Pflichtteilsanspruch als Nachlassverbindlichkeit wirksam geltend und von dem Erwerb von Todes wegen steuermindernd abziehen kann.

Im Jahr 1986 errichteten der Vater des Klägers und dessen Ehefrau und zugleich Stiefmutter des Klägers ein notarielles gemeinschaftliches Testament, worin sie sich gegenseitig zu Alleinerben und den Kläger zum Erben des Überlebenden einsetzten (sog. Berliner Testament, § 2269 Bürgerliches Gesetzbuch – BGB). Der Vater des Klägers verstarb im Oktober 2003; die Stiefmutter im Januar 2014.

Nach Aufforderung des Finanzamts gab der Kläger im November 2014 eine Erbschaftsteuererklärung ab. Hierin erklärte er als Nachlassverbindlichkeit einen eigenen Pflichtteilsanspruch in – zwischen den Beteiligten unstreitiger – Höhe von 64.096,97 €, den er seiner Stiefmutter gegenüber mündlich geltend gemacht habe. Auf die Aufforderung des Finanzamts, den Nachweis der Geltendmachung des Pflichtteilsanspruchs in schriftlicher Form zu erbringen, wies der Kläger auf das BFH-Urteil vom 19. Februar 2013 (II R 47/11) hin, wonach der Pflichtteilsberechtigte den Anspruch auch noch nach dem Tod der Pflichtteilsverpflichteten geltend mache könne. Dies sei mit dem Begleitschreiben zur Erbschaftsteuererklärung seiner Verfahrensbevollmächtigten gegenüber dem Beklagten geschehen.

Mit Bescheid vom 28. Mai 2015 setzte das Finanzamt Erbschaftsteuer in Höhe von 14.652,00 € gegenüber dem Kläger fest, ohne den geltend gemachten Pflichtteilsanspruch bei der Ermittlung des steuerpflichtigen Erwerbs zu berücksichtigen.

Gegen diesen Bescheid legte der Kläger am 4. Juni 2015 form- und fristgerecht Einspruch ein. Er rügte die Versagung des Abzugs des Pflichtteilsanspruchs als Erblasserschuld bei der Ermittlung des steuerpflichtigen Erwerbs aufgrund des Ablebens seiner Stiefmutter und erklärte ausdrücklich, dass er die Einrede der Verjährung des Pflichtteilsanspruchs nicht geltend mache.

Den Einspruch wies das Finanzamt mit Entscheidung vom 8. September 2015 als unbegründet zurück.

Hiergegen hat der Kläger fristgemäß Klage erhoben. Er trägt im Wesentlichen Folgendes vor:

Die “Geltendmachung” des Pflichtteilsanspruchs bestehe in dem ernstlichen Verlangen auf Erfüllung des Anspruchs gegenüber dem Erben. Hinsichtlich des Abzugs des Pflichtteils als Nachlassverbindlichkeit wirke dessen Geltendmachung auf den Zeitpunkt der Entstehung der Steuer gegenüber dem Erben, also auf den Zeitpunkt des Todes des Erblassers (§ 9 Abs. 1 Nr. 1 ErbStG) zurück, stelle also ein rückwirkendes Ereignis i. S. des § 175 Abs. 1 Satz 1 Nr. 2 AO dar. Versterbe der Pflichtteilsverpflichtete seinerseits, bevor der Pflichtteilsanspruch durch Erfüllung (§ 362 Abs. 1 BGB) oder aus anderen Gründen, etwa aufgrund eines Erlassvertrags (§ 397 Abs. 1 BGB), erloschen sei, gehe die Verbindlichkeit gemäß §§ 1922, 1967 Abs. 1 BGB zivilrechtlich auf dessen Erben über, und zwar ohne dass es auf die vorherige Geltendmachung des Anspruchs gegenüber dem ursprünglichen Verpflichteten ankomme (BFH-Urteil vom 19. Februar 2013 II R 47/11, Rz. 13).

Nach Auffassung des BFH könne es grundsätzlich dahinstehen, ob der Pflichtteilsanspruch gegenüber dem ursprünglich Verpflichteten zu dessen Lebzeiten oder gegenüber dessen zivilrechtlichen Erben geltend gemacht werde. Dies gelte ausdrücklich nach der Rechtsprechung auch dann, wenn der ursprünglich Verpflichtete nicht damit habe rechnen müssen, den Pflichtteilsanspruch zu Lebzeiten erfüllen zu müssen (BFH-Urteil vom 19. Februar 2013 II R 47/11, Rz. 15). Das Erbschaftsteuerrecht folge hinsichtlich der Konfusion nicht der zivilrechtlichen Beurteilung. Vielmehr würden die infolge des Erbanfalls durch Vereinigung von Recht und Verbindlichkeit oder von Recht und Belastung erloschenen Rechtsverhältnisse gemäß § 10 Abs. 3 ErbStG als nicht erloschen gelten. Diese Fiktion umfasse auch das Recht des Pflichtteilsberechtigten, die Geltendmachung des Pflichtteils fiktiv nachzuholen, wenn, wie vorliegend, der Pflichtteilsberechtigte der Alleinerbe des Pflichtteilsverpflichteten sei (BFH-Urteil vom 19. Februar 2013 II R 47/11, Rz. 18).

Entgegen der Auffassung des Beklagten ergäbe sich nichts anderes, wenn der Pflichtteilsanspruch verjährt sei (offengelassen im BFH-Urteil vom 19. Februar 2013 II R 47/11, Rz. 19). Das Rechtsinstitut der Verjährung sei ein solches des Zivilrechts. Die Folgen der Verjährung seien in § 214 BGB geregelt. Danach sei der Schuldner nach Eintritt der Verjährung berechtigt, die Leistung zu verweigern. Eine Verpflichtung, die Einrede zu erheben gäbe es freilich nicht. Wäre ein solcher Automatismus zwingend, hätte der Gesetzgeber das Rechtsinstitut der Verjährung a priori nicht als Einrede, sondern als rechtsvernichtende Einwendung ausgestaltet. Im Ergebnis gehe zivilrechtlich ein Pflichtteilsanspruch nach Ablauf der Verjährung nicht unter. Er bestehe vielmehr weiter und könne auch jederzeit geltend gemacht werden. Es obliege allein der privatrechtlichen Disposition des Schuldners sich auf die Einrede der Verjährung zu berufen. Dieses Recht stehe weder dem Finanzamt noch sonst einem Dritten zu. Selbst im Prozess dürfe die Einrede der Verjährung selbst bei Kenntnis der Umstände nicht von Amts wegen vom Gericht berücksichtigt werden (Palandt, § 214 BGB, Rz. 3).

Eine allgemeine Vermutung, dass sich der Pflichtteilsverpflichtete grundsätzlich auf die Verjährung berufe, gäbe es nicht. Pflichtteilsberechtigt seien nach § 2303 BGB lediglich Ehepartner, Abkömmlinge und ggf. Eltern. Es handele sich daher auch in Fällen ohne Konfusion stets um Angehörige im Sinne des § 15 AO und nicht um fremde Dritte. Es sei nach alledem auch aus steuerlicher Sicht schlicht nicht verständlich, welcher Wertungsunterschied zwischen dem vom BFH entschiedenen und dem hier zu beurteilenden Fall vorliegen solle.

Vorliegend sei der Pflichtteilsanspruch jedenfalls spätestens zum Zeitpunkt der Abgabe der Erbschaftsteuererklärung von ihm, dem Kläger, nach außen hin eindeutig und zweifelsfrei dokumentiert worden, in dem die Pflichtteilsverbindlichkeit aus dem ersten Erbfall erklärt worden sei. Er habe den Pflichtteilsanspruch nicht (erstmalig) gegenüber dem Finanzamt geltend gemacht. Das Finanzamt sei hinsichtlich der Geltendmachung nicht Erklärungsempfänger. Die Geltendmachung des Anspruchs sei dem Finanzamt gegenüber vielmehr schriftlich dokumentiert worden.

Soweit das Finanzgericht Hessen in seinem Urteil vom 3. November 2015 1 K 1059/14 (EFG 2016, 298) ausführe, der Eintritt der Verjährung habe zur Folge, dass es allein in der Hand des Pflichtteilsschuldners läge, ob er einen geltend gemachten Pflichtteilsanspruch noch erfüllen oder sich auf die Einrede der Verjährung berufen wolle, verkenne das Gericht, dass diese Dispositionsfreiheit im gleichen Maße bestehe, wenn der Anspruch noch nicht verjährt sei. Es läge auch in der unverjährten Konstellation allein im Ermessen einer Person (Erbe und Pflichtteilsschuldner), ob ein Pflichtteilsanspruch (gegen sich selbst) überhaupt geltend gemacht werde.

Mutmaßungen, ob moralische Motive ausschlaggebend seien, sich auf eine Einrede zu berufen oder nicht zu berufen, seien für die rechtliche Beurteilung genau so wenig zielführend, wie Überlegungen, ob es moralisch vertretbar sei, wenn ein Pflichtteilsberechtigter seinen verfassungsrechtlich geschützten Pflichtteilsanspruch geltend mache, obwohl der Erblasser andere letztwillige Verfügen getroffen habe. Der Gesetzgeber habe die Verjährung als Einrede ausgestaltet und eben nicht als Einwendung. Ein Pflichtteilsanspruch könne geltend gemacht werden oder auch nicht. Motive jeder Art seien für die Ausübung oder Nichtausübung ohne jede Relevanz.

Der Kläger beantragt,

- den Erbschaftsteuerbescheid vom 28. Mai 2015 und die dazu ergangene Einspruchsentscheidung vom 8. September 2015 zu ändern und die Erbschaftsteuer unter Anerkennung des geltend gemachten Pflichtteilsanspruchs in Höhe von 64.096,97 € als Nachlassverbindlichkeit entsprechend niedriger festzusetzen,

- die Zuziehung eines Bevollmächtigten für das Vorverfahren für notwendig zu erklären.

Der Beklagte beantragt, die Klage abzuweisen.

Zur Begründung verweist der Beklagte auf die Ausführungen in seiner Einspruchsentscheidung. Ergänzend weist er auf Folgendes hin:

Der BFH habe in der Vergangenheit wiederholt entschieden, dass der Abzug der vom Erblasser herrührenden persönlichen Verbindlichkeiten als Nachlassverbindlichkeiten gem. § 10 Abs. 5 Nr. 1 ErbStG nicht nur voraussetze, dass die Verbindlichkeiten rechtlich bestünden, sondern auch, dass sie den Erblasser im Todeszeitpunkt wirtschaftlich belasten würden. So habe er eine wirtschaftliche Belastung verneint, wenn der Erblasser nicht damit habe rechnen müssen, die Verbindlichkeit erfüllen zu müssen (BFH-Beschluss vom 15. Mai 2009 II B 155/08, BFH/NV 2009, 1441 zum Abzugsverbot einer bereits verjährten Pflichtteilsschuld). In nachfolgenden Verfahren habe der BFH diese Rechtsprechungsgrundsätze nicht aufgegeben, sondern lediglich die Bedeutung des Kriteriums der wirtschaftlichen Belastung eingeschränkt.

Ausweislich der Ausführungen im Urteil vom 2. März 2011 II R 5/09 (BFH/NV 2011, 1147) solle es nunmehr nicht mehr nur allein auf die wirtschaftliche Belastung des Erblassers, sondern auch auf die wirtschaftliche Belastung des Erben ankommen (Rz. 87 des Urteils). Eine zum Abzug einer Nachlassverbindlichkeit führende Belastung solle danach auch dann vorliegen, wenn zwar der Erblasser mit der Verpflichtung (noch) nicht belastet gewesen sei, diese aber mit seinem Tod eintrete oder zu diesem Zeitpunkt feststehe, dass sie eintreten werde.

Mit Urteil vom 19. Februar 2013 II R 47/11 (BStBl II 2013, 332) habe der BFH diese Rechtsgrundsätze weiter entwickelt und lasse in Fortführung seiner bisherigen Rechtsprechung dem Grunde nach bereits eine fiktiv im Besteuerungszeitpunkt den Nachlass wirtschaftlich belastende Pflichtteilsverbindlichkeit zum Abzug zu, und zwar unabhängig davon, ob der Erblasser mit einer Geltendmachung habe rechnen müssen.

Entscheidend sei hierbei offenbar der Umstand, dass der Nachlass im Besteuerungszeitpunkt durch die Möglichkeit der erfolgreichen Geltendmachung latent bestehender Ansprüche belastet sei. Werde dieser Anspruch später tatsächlich geltend gemacht, so wirke dieser Umstand – worauf der Kläger zutreffend hinweise – als rückwirkendes Ereignis auf den Besteuerungszeitpunkt zurück und könne nach § 175 Abs. 1 Satz 1 Nr. 2 AO nachträglich berücksichtigt werden.

Anders verhalte es sich dagegen bei im Besteuerungszeitpunkt bereits verjährter und zu diesem Zeitpunkt noch nicht geltend gemachter (Pflichtteils-)Ansprüche. Denn deren – zivilrechtlich mögliche und zulässige – Geltendmachung belaste den Nachlass und damit den Erben im Besteuerungszeitpunkt dem Grunde nach wirtschaftlich nicht, da der Erbe als Rechtsnachfolger des Erblassers ebenfalls die Verjährungseinrede gem. § 214 BGB geltend machen und damit einer wirtschaftlichen Belastung ausweichen könne. Ob und inwieweit er von diesem Recht tatsächlich Gebrauch mache, dürfte dabei unerheblich sein. Entscheidend sei vielmehr, dass dieses Recht für sich genommen der wirtschaftlichen Belastung des Nachlasses am Besteuerungsstichtag entgegenstehe.

Die in der Einspruchsentscheidung vertretene Rechtsauffassung stehe somit im Einklang mit der Rechtsprechung des BFH, die für den Abzug einer Nachlassverbindlichkeit im Besteuerungszeitpunkt neben dem rechtlichen Bestehen das Vorhandensein einer wirtschaftlichen Belastung beim Erblasser oder Erben voraussetze. Letzteres sei im Falle einer zu diesem Zeitpunkt bereits verjährten Pflichtteilsschuld gerade nicht gegeben.

Gründe:

Die zulässige Klage ist begründet.

Der Erbschaftsteuerbescheid vom 28. Mai 2015 und die dazu ergangene -Einspruchsentscheidung vom 8. September 2015 sind rechtswidrig und verletzen den Kläger in seinen Rechten (§ 100 Abs. 1 Satz 1 FGO). Der Beklagte hat zu Unrecht den von dem Kläger in Höhe von 64.096,97 € als Nachlassverbindlichkeit geltend gemachten Pflichtteilsanspruch bei der Erbschaftsteuerfestsetzung nicht steuermindernd berücksichtigt.

- Gemäß § 10 Abs. 1 Satz 2 i. V. m. Abs. 5 Nr. 1 ErbStG sind vom Erwerb des Erben die vom Erblasser herrührenden persönlichen Verbindlichkeiten, die gemäß § 1922 Abs. 1 des Bürgerlichen Gesetzbuches (BGB), § 45 Abs. 1 der Abgabenordnung (AO) auf den Erben übergegangen sind, als Nachlassverbindlichkeiten abzuziehen. Der Abzug setzt voraus, dass die Verbindlichkeiten rechtlich bestehen und – im Regelfall – den Erblasser im Todeszeitpunkt wirtschaftlich belastet haben. An dieser wirtschaftlichen Belastung fehlt es grundsätzlich, wenn der Erblasser als Schuldner davon ausgehen konnte, die Verpflichtungen unter normalen Umständen nicht selbst erfüllen zu müssen. Mit dem zusätzlichen Erfordernis einer wirtschaftlichen Belastung weicht das Erbschaftsteuerrecht vom Zivilrecht ab (BFH-Urteil vom 27. Juni 2007 II R 30/05, BFHE 217, 190, BStBl II 2007, 651, m. w. N.).

Zu den nach § 10 Abs. 1 Satz 2 ErbStG abzugsfähigen Nachlassverbindlichkeiten gehören gemäß § 10 Abs. 5 Nr. 2 ErbStG u. a. auch Verbindlichkeiten aus geltend gemachten Pflichtteilen (§§ 2303 ff. BGB). Damit übereinstimmend gilt ein Pflichtteilsanspruch gemäß § 3 Abs. 1 Nr. 1 ErbStG erst dann als Erwerb von Todes wegen, wenn er geltend gemacht wird (vgl. näher: BFH-Urteil vom 19. Februar 2013 II R 47/11, BFHE 240, 186, BStBl II 2013, 332). Die Geltendmachung des Pflichtteilsanspruchs ist nicht nur für die in § 10 Abs. 5 Nr. 2 ErbStG genannten Pflichtteilsschulden Voraussetzung, sondern auch für Pflichtteilsschulden, die sich bereits gegen den Erblasser gerichtet hatten und nun als Erblasserschulden nach § 10 Abs. 5 Nr.1 ErbStG zu beurteilen sind (vgl. Meincke, ErbStG, 16. Aufl., § 10 Rz. 36 mit Hinweis auf BFH-Urteil vom 24. Januar 1958 III 61/56 U, BFHE 66, 349, BStBl III 1958, 134).

Die “Geltendmachung” des Pflichtteilsanspruchs besteht in dem ernstlichen Verlangen auf Erfüllung des Anspruchs gegenüber dem Erben. Der Berechtigte muss seinen Entschluss, die Erfüllung des Anspruchs zu verlangen, in geeigneter Weise bekunden (BFH-Urteil vom 19. Juli 2006 II R 1/05, BFHE 213, 122, BStBl II 2006, 718). Ist dies geschehen, entsteht die Erbschaftsteuer für den Erwerb des Pflichtteilsanspruchs (§ 3 Abs. 1 Nr. 1 ErbStG) nach § 9 Abs. 1 Nr. 1 Buchst. b ErbStG mit dem Zeitpunkt der Geltendmachung. Hinsichtlich des Abzugs des Pflichtteils als Nachlassverbindlichkeit wirkt dessen Geltendmachung hingegen auf den Zeitpunkt der Entstehung der Steuer gegenüber dem Erben, also auf den Zeitpunkt des Todes des Erblassers (§ 9 Abs. 1 Nr. 1 ErbStG) zurück, stellt also ein rückwirkendes Ereignis i.S. des § 175 Abs. 1 Satz 1 Nr. 2 AO dar.

Verstirbt der Pflichtteilsverpflichtete seinerseits, bevor der Pflichtteilsanspruch durch Erfüllung (§ 362 Abs. 1 BGB) oder aus anderen Gründen, etwa aufgrund eines Erlassvertrags (§ 397 Abs. 1 BGB), erloschen ist, geht die Verbindlichkeit gemäß §§ 1922, 1967 Abs. 1 BGB zivilrechtlich auf dessen Erben über, ohne dass es auf die vorherige Geltendmachung des Anspruchs ankommt. Die Verpflichtung zur Zahlung des Pflichtteils stellt dabei abweichend vom Zivilrecht erbschaftsteuerrechtlich nur dann eine vom Pflichtteilsverpflichteten als Erblasser herrührende Schuld und somit eine gemäß § 10 Abs. 1 Satz 2 i. V. m. Abs. 5 Nr. 1 ErbStG abziehbare Nachlassverbindlichkeit dar, wenn der Pflichtteilsberechtigte den Pflichtteilsanspruch zu Lebzeiten des Verpflichteten geltend gemacht hatte oder ihn nunmehr geltend macht. So kann etwa der Berechtigte, der den Verpflichteten nicht beerbt, den Pflichtteil gegenüber dessen Erben geltend machen. Geschieht dies vor der Verjährung des Anspruchs (§§ 195, 202 Abs. 2 BGB, früher § 2332 Abs. 1 BGB, vgl. dazu Art. 229 § 23 des Einführungsgesetzes zum Bürgerliches Gesetzbuch), so gilt der Pflichtteilsanspruch gemäß § 3 Abs. 1 Nr. 1 ErbStG als Erwerb des Pflichtteilsberechtigten von Todes wegen. Der Erbe des Verpflichteten kann dann die Verbindlichkeit aus dem geltend gemachten Pflichtteilsanspruch gemäß § 10 Abs. 1 Satz 2 i. V. m. Abs. 5 Nr. 1 ErbStG als Nachlassverbindlichkeit abziehen (vgl. insgesamt: BFH-Urteil vom 19. Februar 2013 II R 47/11, BFHE 240, 186, BStBl II 2013, 332).

Diese Voraussetzungen sind vorliegend – auch unter Berücksichtigung der bereits eingetretenen Verjährung des Pflichtteilsanspruchs im Zeitpunkt der Geltendmachung durch den Alleinerben, den Kläger, – erfüllt. Der Pflichtteilsanspruch des Klägers aufgrund des Todes seines Vaters ist entstanden (a) und nicht zwischenzeitlich erloschen (b). Der Anspruch ist von dem Kläger (nachträglich) wirksam geltend gemacht worden (c). Auch liegt eine wirtschaftliche Belastung i. S. des § 10 Abs. 5 Nr. 1 ErbStG vor (d).

a. Aufgrund des zwischen dem Vater und der Stiefmutter des Klägers notariell geschlossenen “Berliner Testaments” (§ 2269 BGB) wurde der Kläger beim Tod des Erstversterbenden, hier des Vater im Jahre 2003, von seinem gesetzlichen Erbrecht (§ 1922 Abs. 1, § 1924 Abs. 1 BGB) ausgeschlossen. Mit dem Erbfall (§ 2317 Abs. 1 BGB) entstand damit bei ihm ein Anspruch auf den sog. Pflichtteil (§ 2303 Abs. 1 Satz 1 BGB) in Höhe der Hälfte des gesetzlichen Erbteils, d. h. vorliegend in Höhe von einem Viertel (vgl. § 2303 Abs. 1 Satz 2 BGB, und zwar unabhängig davon, ob der Vater des Klägers und dessen Ehefrau im gesetzlichen Güterstand der Zugewinngemeinschaft, § 1363 Abs. 1 BGB, gelebt oder Gütertrennung gemäß § 1414 BGB vereinbart hatten – vgl. §§ 1931 Abs. 1, 3 i. V. m. 1371 Abs. 1 BGB bzw. § 1931 Abs. 4 BGB)

b. Dieser Pflichtteilsanspruch ist erbschaftsteuerrechtlich auch nicht nach seiner Entstehung erloschen.

Zwar ist der Anspruch mit Ablauf des Jahres 2006 verjährt. Der Pflichtteilsanspruch verjährt in drei Jahren; die Verjährungsfrist beginnt – nach der hier noch anzuwendenden alten Gesetzesfassung – mit Schluss des Jahres, in dem der Pflichtteilsberechtigte Kenntnis des Erbfalls bzw. der Verfügung von Todes wegen erlangt hat (§§ 2332 Abs. 1 a. F. BGB). Auf die Kenntnis des Pflichtteilsberechtigten von Zusammensetzung und Wert des Nachlasses kommt es dabei nicht an. Vorliegend trat der Erbfall mit dem Tod des Vaters des Klägers im Jahr 2003 ein. Die Verjährungsfrist begann demnach mit Beginn des Jahres 2004 und endete mit Ablauf des Jahres 2006.

Durch die Verjährung ist der Anspruch jedoch nicht untergegangen. Denn eine verjährte Forderung ist (bleibt) voll wirksam und einklagbar. Die Forderung ist lediglich behaftet mit der Einrede der Verjährung, so dass der Anspruch nicht durchgesetzt werden kann, wenn der Schuldner die Einrede erhebt (§ 222 Abs. 1 BGB a. F., ab 1.1.2010 § 214 Abs. 1 BGB).

Der Pflichtteilsanspruch ist erbschaftsteuerrechtlich auch nicht durch Konfusion erloschen.

Ist der Pflichtteilsberechtigte, wie vorliegend der Kläger, der Alleinerbe des Verpflichteten, hier der Stiefmutter, so erlöschen sowohl der Pflichtteilsanspruch als auch die entsprechende Verbindlichkeit des ursprünglichen Erben durch die Vereinigung von Forderung und Schuld in einer Person (Konfusion, vgl. dazu z.B. BGH-Urteil vom 23. April 2009 IX ZR 19/08, Neue Juristische Wochenschrift-Rechtsprechungs-Report Zivilrecht 2009, 1059, Rz 19 f.; BFH-Urteil vom 7. März 2006 VII R 12/05, BFHE 212, 388, BStBl II 2006, 584). Zivilrechtlich kann die Erfüllung des Anspruchs dann im Regelfall nicht mehr verlangt werden. Nur in bestimmten Ausnahmefällen gelten die infolge des Erbfalls durch Vereinigung von Recht und Verbindlichkeit erloschenen Rechtsverhältnisse zivilrechtlich als nicht erloschen, so bei Nachlassverwaltung und Nachlassinsolvenzverfahren (§ 1976 BGB) sowie bei der Erhebung der Dürftigkeitseinrede (§ 1991 Abs. 2 BGB).

Das Erbschaftsteuerrecht folgt hinsichtlich der Konfusion nicht der zivilrechtlichen Beurteilung. Vielmehr gelten die infolge des Erbanfalls durch Vereinigung von Recht und Verbindlichkeit oder von Recht und Belastung erloschenen Rechtsverhältnisse gemäß § 10 Abs. 3 ErbStG als nicht erloschen (vgl. auch BFH-Urteil vom 19. Februar 2013 II R 47/11, BFHE 240, 186, BStBl II 2013, 332).

c. Der Kläger hat seinen Pflichtteilsanspruch auch i. S. des § 10 Abs. 5 Nr. 2 ErbStG wirksam und ernsthaft geltend gemacht.

Seine Behauptung, er habe den Pflichtteilsanspruch noch zu Lebzeiten seiner Stiefmutter dieser gegenüber mündlich geltend gemacht, hat der Kläger, trotz Bestreiten durch den Beklagten, weder substantiiert noch glaubhaft gemacht. Er hat diesen Ansatz im Klageverfahren auch nicht mehr weiter verfolgt.

Der Kläger hat jedoch den Pflichtteilsanspruch nachträglich, d. h. nach dem Tod der verpflichteten Stiefmutter, gegenüber dem Finanzamt durch entsprechende Angaben in der Erbschaftsteuererklärung geltend gemacht. Die Fiktion des § 10 Abs. 3 ErbStG, wonach die durch Vereinigung von Recht und Verbindlichkeit erloschenen Rechtsverhältnisse als nicht erloschen gelten, umfasst auch das Recht des Pflichtteilsberechtigten, der, wie vorliegend der Kläger, der Alleinerbe des Pflichtteilsverpflichteten ist, die Geltendmachung des Pflichtteils fiktiv nachzuholen (BFH-Urteil vom 19. Februar 2013 II R 47/11, BFHE 240, 186, BStBl II 2013, 332). Für den vom BFH in dem genannten Urteil entschiedenen Fall der nachträglichen Geltendmachung eines in diesem Zeitpunkt noch nicht verjährten Pflichteilanspruch bedeutet dies, dass das Finanzamt diese nachträgliche Geltendmachung zu berücksichtigen und sowohl hinsichtlich der Besteuerung des Erwerbs des Pflichtteils gemäß § 3 Abs. 1 Nr. 1 ErbStG als auch hinsichtlich des Abzugs der Pflichtteilsschuld als Nachlassverbindlichkeit die sich hieraus unter Berücksichtigung der jeweils maßgebenden Freibeträge ergebenden steuerrechtlichen Folgerungen zu ziehen hat (ebenso Gebel in Troll/Gebel/Jülicher, ErbStG, § 3 Rz 232, § 10 Rz 98, 183; Schuck in Viskorf/Knobel/Schuck/Wälzholz, Erbschaftsteuer- und Schenkungsteuergesetz, Bewertungsgesetz, 4. Aufl. 2012, § 10 ErbStG Rz 85; Pahlke in Christoffel/Geckle/Pahlke, ErbStG, 1. Aufl. 1998, § 10 Rz 61; Muscheler, Zeitschrift für Erbrecht und Vermögensnachfolge – ZEV – 2001, 377, 381 f.; Moench, Deutsches Steuerrecht 1987, 139, 144; Markus Hardt, ZEV 2004, 408; a. A. FG München, Beschluss vom 27. Juli 1990 10 V 3806/89, Entscheidungen der Finanzgerichte – EFG – 1991, 199; Geck in Kapp/Ebeling, § 10 ErbStG Rz 78; Tetens in Rödl/Preißer u.a., Erbschaft- und Schenkungsteuer, 2009, § 10 Kap. 6.3.3; Högl in Gürsching/Stenger, Bewertungsrecht, § 10 ErbStG Rz 57).

Dies gilt nach Auffassung des erkennenden Senats für den im Zeitpunkt der (nachträglichen) Geltendmachung bereits verjährten Pflichtteilsanspruch gleichermaßen (offen gelassen vom BFH in seinem Urteil vom 19. Februar 2013 II R 47/11, BFHE 240, 186, BStBl II 2013, 332).

Der Auffassung des Hessischen Finanzgerichts in seinem Urteil vom 3. November 2015 1 K 1059/14 (EFG 2016, 298), wonach der Ernsthaftigkeit der Geltendmachung des Pflichtteilsanspruch der Eintritt der Verjährung entgegenstehe, kann nicht gefolgt werden. Dass Argument, der Nichterhebung der Einrede der Verjährung durch den Erben könne keine Bedeutung beigemessen werden, wenn, wie bei der vorliegenden Sachverhalts-Konstellation, es an einem natürlichen Interessengegensatz fehle und die gewählte Konstruktion bei gleicher Höhe der Erbschaft ausschließlich zu einer geringeren Steuerbelas-tung führe, überzeugt das erkennende Gericht nicht. Die Tatsache, dass die nachträgliche Geltendmachung des Pflichtteilsanspruchs durch den Alleinerben der Pflichtteilsverbindlichkeit nur fiktiv erfolgen kann und fast immer aufgrund des persönlichen Freibetrages gemäß § 16 ErbStG im Rahmen der Besteuerung des Pflichtteilsanspruchs zu dem beabsichtigten Ziel führt, die Steuerlast insgesamt zu minimieren, ist keine Folge der Verjährung des Anspruchs. Dies gilt ebenso für die Geltendmachung des unverjährten Pflichtteilsanspruchs. Gleichwohl hat der BFH in seinem Urteil vom 19. Februar 2013 II R 47/11 (BFHE 240, 186, BStBl II 2013, 332) hierüber – zu Recht – kein Wort verloren. Denn die Zulässigkeit dieser Steueroptimierung liegt an der Vorschrift des § 10 Abs. 3 ErbStG. Hätte der Gesetzgeber den im Zivilrecht bestehenden Grundsatz, wonach bei einer Konfusion der Anspruch untergeht, nicht für das Erbschaft- und Schenkungssteuerrecht aufgehoben, wäre die fiktive Geltendmachung des Pflichtteilsanspruchs durch den Erben der auf ihn übergegangenen Verpflichtung und die damit einhergehende Minimierung der Steuerlast nicht möglich, und zwar unabhängig von der Frage der Verjährung.

Ebenso überzeugt das Argument des fehlenden natürlichen Interessengegensatzes nicht. Unklar bleibt bereits, auf welchen Interessengegensatz das Hessische Finanzgericht abstellen will. Zieht man hierfür die Darstellung von Moench (DStR 1987, 139, 144) heran, soll der Interessengegensatz zwischen Gläubiger und Schuldner (offenbar zwischen Erblasser und Drittem) gemeint sein, der in den Nicht-Konfusions-Fällen nach dem Tod des Erblassers unverändert fortbestehe. Der Erbe werde sich sehr wohl überlegen, ob er den Gläubiger befriedige, denn das mindere seinen Erwerb. Seine Zahlung könne als Indiz dafür gelten, dass er sich so entschieden habe, wie der Erblasser sich entschieden hätte. Im Fall der Konfusion werde der Interessengegensatz mit dem Tod des länger lebenden Elternteils aufgehoben. Es fehle an jeglichem Hinweis, wie der letztverstorbene Elternteil dem verjährten Pflichtteilsanspruch begegnet wäre.

Dieser Überlegung vermag sich der erkennende Senat nicht anzuschließen. Moralische Vorstellungen (“wie hätte sich der Erblasser verhalten?”) und hierfür aus dem späteren Verhalten des Erben abgeleitete Indizien vermögen das Problem nicht zu lösen. Zum einen ist anerkannt, dass die Erfüllung bereits verjährter Verbindlichkeiten des Erblassers durch den Alleinerben – das gilt auch für diesem gegenüber geltend gemachte Pflichtteilsansprüche – die Geltendmachung als Nachlassverbindlichkeiten nicht hindert (Weinmann in Moench/Weinmann, ErbStG, § 10 Rz. 67; Gebel in Troll/Gebel/Jülicher, Erbschaftssteuer- und Schenkungsteuergesetz, § 10 Rz. 183; Geck in Kapp/Ebeling, Erbschaftssteuer- und Schenkungsteuergesetz, § 10 Rz. 79; FG München, Beschluss vom 27. Juli 1990 10 V 3806/89, EFG 1991, 199). Raum oder die Notwendigkeit für die Erforschung des Erblasserwillens bestehen daher insoweit nicht.

Zum anderen besteht zwischen nahen Angehörigen zu meist ohnehin ein anderer Interessengegensatz als zwischen fremden Dritten, und zwar nicht nur aus der Sicht des Pflichtteilsverpflichteten, sondern auch seitens des Berechtigten, der nicht nur im Fall einer im Testament enthaltenen Pflichtteilsdrohungsklausel häufig “gute Gründe” haben wird, den Pflichtteil zu Lebzeiten des Letztversterbenden nicht geltend zu machen. Entscheidend ist jedoch, dass der Wegfall dieses speziellen Interessengegensatzes keine Frage der Verjährung ist. Nicht aufgrund der Verjährung, sondern aufgrund des Todes des Letztversterbenden und des vom Gesetzgeber angeordneten Weiterbestehens des (Pflichtteils-)Anspruchs im Erbschaftsteuerrecht trotz Konfusion entsteht die Situation, dass die ggfs. unterschiedlichen Interessen in einer Person, dem Erben, zusammenfallen. Dies ist aber auch bei unverjährten Pflichtteilsansprüchen der Fall und Folge der Regelung des § 10 Abs. 3 ErbStG.

Wenn Moench (DStR 1987, 139, 144) den Unterschied zwischen nichtverjährten und verjährten Pflichtteilsansprüchen darin sieht, dass in den Fällen der Konfusion die Person, in deren Willen es stehe, die Einrede der Verjährung zu erheben, nicht mehr lebe, negiert er, dass die Einrede der Verjährung im Wege der Globalzession auf den Erben übergegangen ist, der auf die Erhebung der Verjährungseinrede durch (nachträgliche) Geltendmachung des Pflichtteilsanspruch konkludent verzichtet. Warum dem Alleinerben die ernsthafte Geltendmachung des verjährten Anspruchs aberkannt werden soll, obwohl er dritten Anspruchsinhabern gegenüber steuerwirksam auf die Einredeerhebung verzichten kann und er, auch nach der Rechtsprechung des BFH, den im Falle der Konfusion nur noch fiktiven (unverjährten) Anspruch ohne tatsächliche eigene wirtschaftliche Belastung mit dem Ziel der Steuerersparnis geltend machen kann, erschließt sich dem Senat nach alledem nicht.

d. Schließlich ist auch eine wirtschaftliche Belastung i. S. des § 10 Abs. 5 Nr. 1 ErbStG gegeben.

Grundsätzlich setzt der Abzug des geltend gemachten Pflichtteilsanspruchs als Nachlassverbindlichkeit voraus, dass die Verbindlichkeit den Erblasser (hier die letztversterbende Stiefmutter) im Todeszeitpunkt wirtschaftlich belastet hat (vgl. BFH-Urteil vom 27. Juni 2007 II R 30/05, BFHE 217, 190, BStBl II 2007, 651, m. w. N.). Die Bedeutung des von der Rechtsprechung geschaffenen Kriteriums der wirtschaftlichen Belastung des Erblassers für den Abzug von Nachlassverbindlichkeiten ist in den zurückliegenden Jahren vom BFH jedoch eingeschränkt worden. So hat der BFH mit Urteil vom 2. März 2011 II R 5/09 (BFH/NV 2011, 1147) entschieden, dass eine Schuld als Nachlassverbindlichkeit auch dann abziehbar ist, wenn der Erblasser die Schuld zu seinen Lebzeiten nicht zu erfüllen brauchte, die wirtschaftliche Belastung des Erben durch die Schuld aber mit dem Tod des Erblassers eintritt oder zu diesem Zeitpunkt feststeht, dass sie eintreten wird. Entsprechendes gilt, wenn aufgrund getroffener Vereinbarungen feststeht, dass bei einem nur teilweise erfüllten gegenseitigen Vertrag die noch nicht erfüllte Leistungspflicht des Erblassers den Erben ebenfalls wirtschaftlich nicht belastet, weil sie erst mit dem Tod des Erben fällig wird. Erst ab diesem Zeitpunkt kann die Leistungspflicht als Nachlassverbindlichkeit berücksichtig werden. Die Entstehung der wirtschaftlichen Belastung stellt in einem solchen Fall ein rückwirkendes Ereignis i. S. des § 175 Abs. 1 Satz 1 Nr. 2 AO dar (BFH-Urteil vom 8. Februar 2006 II R 38/04, BFHE 213, 102, BStBl II 2006, 475 unter Hinweis auf BFH-Urteil vom 7. Juni 1989 II R 183/85, BFHE 157, 440, BStBl II 1989, 814).

In dem bereits erwähnten BFH-Urteil vom 19. Februar 2013 II R 47/11 (BFHE 240, 186, BStBl II 2013, 332) hat der BFH für den Fall des nachträglich von dem Erben (fiktiv) geltend gemachten – jedoch unverjährten – Pflichtteilsanspruch diesen Gedanken aufgegriffen. Auch dann, wenn der ursprüngliche Verpflichtete nicht damit rechnen musste, den Pflichtteilsanspruch zu Lebzeiten erfüllen zu müssen und deshalb (ursprünglich) nicht wirtschaftlich belastet war, kann der Erblasser aufgrund der Rückwirkung der Geltendmachung i. S. des § 175 Abs. 1 Satz 1 Nr. 2 AO zurück auf den Eintritt des ursprünglichen Erbfalls (vorliegend des Vaters des Klägers) den Abzug als Nachlassverbindlichkeit erreichen.

Nach Auffassung des erkennenden Senats gilt dies auch dann, wenn der Pflichtteilsanspruch bereits verjährt ist. Die Verjährung des Anspruchs hat auf die zu Lebzeiten des Erblassers fehlende wirtschaftliche Belastung keine Auswirkung (ebenso: Hessisches Finanzgerichts, Urteil vom 3. November 2015 1 K 1059/14 EFG 2016, 298). Denn eine Differenzierung nach einzelnen Gründen, aufgrund derer der Erblasser zu Lebzeiten nicht mit einer Inanspruchnahme rechnen musste, ist dem BFH-Urteil vom 19. Februar 2013 II R 47/11 (BFHE 240, 186, BStBl II 2013, 332) nicht zu entnehmen. Sofern der Erblasser nicht annehmen musste, den Pflichtteilsanspruch erfüllen zu müssen – und dies ist auch bei zwischenzeitlich eingetretener Verjährung des Anspruchs gegeben -, führt die wirksame nachträgliche Geltendmachung des Anspruchs durch den Erben zur rückwirkenden und i. S. des § 10 Abs. 5 Nr. 1 ErbStG ausreichenden Entstehung der wirtschaftlichen Belastung.

Auf den Übergang der Verjährungseinrede auf den Erben kommt es, entgegen der Auffassung des Beklagten, nicht an. Das Argument, der Erbe könnte aufgrund der nach dem Tod des Erblassers nun ihm zustehenden Einrede der Verjährung nach § 214 BGB der wirtschaftlichen Belastung ausweichen, überzeugt den Senat nicht. Denn zum einen stellt sich die Frage, warum der Erbe, angesichts der Vorschrift des § 10 Abs. 3 ErbStG, der – nur fiktiven – wirtschaftlichen Belastung, die sich vielmehr als – vom Gesetzgeber in Kauf genommene oder gewollte – Steuerentlastung darstellt, “ausweichen” sollte? Zum anderen kann der Erbe auch bei einem unverjährten Pflichtteilanspruch der wirtschaftlichen Belastung durch Nichtgeltendmachen des Anspruchs “entgehen”. Die Belastung des Nachlasses ist in beiden Fällen gleichermaßen von der Entscheidung des Erben und nicht von der Verjährung des Anspruchs abhängig.

Bei konsequenter Anwendung des § 10 Abs. 3 ErbStG kann danach der Alleinerbe seinen gegen den Erblasser bestehenden Pflichtteilsanspruch, auch wenn dieser bereits verjährt ist, noch wirksam geltend machen und als Nachlassverbindlichkeit i. S. des § 10 Abs. 5 Nr. 1 ErbStG von dem Erwerb von Todes wegen steuermindernd abziehen (ebenso: Gebel in Troll/Gebel/Jülicher, Erbschaftssteuer- und Schenkungsteuergesetz, § 10 Rz. 183; Muscheler, ZEV 2001, 377, Ziff. 4 ff.; Finanzgericht Düsseldorf, Urteil vom 7. Juli 1954 III 23/54 Erb., DStZ/ B 1954, 422; wohl zustimmend: Schuck in Viskorf/Knobel/Schuck/Wälzholz, Erbschaftsteuer- und Schenkungsteuergesetz, Bewertungsgesetz, Kommentar, 4. Aufl., 2012, § 10 Rz. 85 und Fn. 3 Seite 443; offen gelassen: BFH-Urteil vom 19. Februar 2013 II R 47/11, BFHE 240, 186, BStBl II 2013, 332; Geck in Kapp/Ebeling, Erbschaftssteuer- und Schenkungsteuergesetz, § 10 Rz. 78; Weinmann in Moench/Weinmann, ErbStG, Kommentar, § 10 Rz. 67; Moench, DStR 1987, 139, 144; Dressler, NJW 1997 2848, der es zwar als willkürlich ansieht, nach dem zweiten Erbfall die (nachträgliche) Geltendmachung nur innerhalb der Verjährungsfrist zuzulassen, jedoch die Möglichkeit, den fiktiven Pflichtteil steuermindern einzusetzen, mit dem zweiten Erbfall aus rechtsdogmatischen Gründen enden lassen möchte; Hardt, ZEV 2004, 408, der zur Frage der Verjährung keine Aussage macht; zweifelnd: Meincke, ErbStG, 16. Aufl. 2012, § 9 Rz. 33, § 10 Rz. 28, 36; ablehnend: Urteil des Hessischen Finanzgericht vom 3. November 2015 1 K 1059/14, EFG 2016, 298; Finanzgericht München, Beschluss vom 27. Juli 1990 10 V 3806/89, EFG 1991, 199; Urteile vom 7. Oktober 1992 4 K 5239/89, UVR 1993, 55, vom 24. Juli 2002 4 K 1286/00, EFG 2002, 1625).

- Die Kostenentscheidung beruht auf § 135 Abs. 1 FGO.

- Die Entscheidung konnte mit Einverständnis der Beteiligten ohne mündliche Verhandlung ergehen (§ 90 Abs. 2 FGO).

- Die Revision war sowohl wegen grundsätzlicher Bedeutung der Rechtssache (§ 115 Abs. 2 Nr. 1 FGO) zuzulassen, da der BFH in seinem Urteil vom 19. Februar 2013 II R 47/11 (BFHE 240, 186, BStBl II 2013, 332) die Frage der Verjährung des Pflichtteilsanspruch offenlassen konnte, als auch im Hinblick auf das abweichende Urteil des Hessischen Finanzgericht vom 3. November 2015 1 K 1059/14 (EFG 2016, 298), das zur Sicherung einer einheitlichen Rechtsprechung eine Entscheidung des BFH erforderlich macht (§ 115 Abs. 2 Nr. 2 FGO).

- Die Zuziehung eines Bevollmächtigten zum Vorverfahren war im Hinblick auf die Schwierigkeit der Sach- und Rechtslage gemäß § 139 Abs. 3 Satz 3 FGO für notwendig zu erklären.