Leitsätzliches:

2) Für die Steuerbefreiung fehlt es jetzt am Merkmal Eigentum.

Finanzgericht Münster

Datum: 29.09.2016

Gericht: FG Münster

Spruchkörper: 3 K

Entscheidungsart: Urteil

Aktenzeichen: 3 K 3757/15 Erb

Tatbestand:

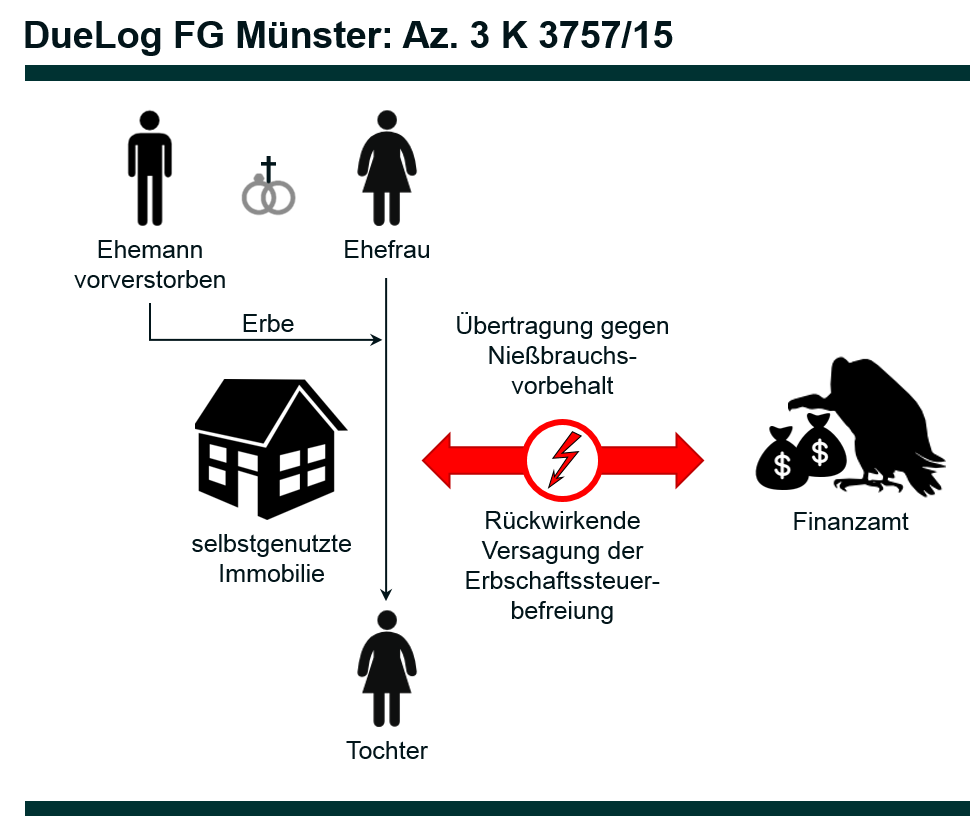

Die Beteiligten streiten, ob die Steuerbefreiung gemäß § 13 Abs. 1 Nr. 4b Satz 5 Erbschaftsteuergesetz (ErbStG) rückwirkend entfallen ist, weil die Klägerin das von ihrem verstorbenen Ehemann ererbte Familienheim unter Vorbehalt des Nießbrauchs auf ihre Tochter übertragen hat.

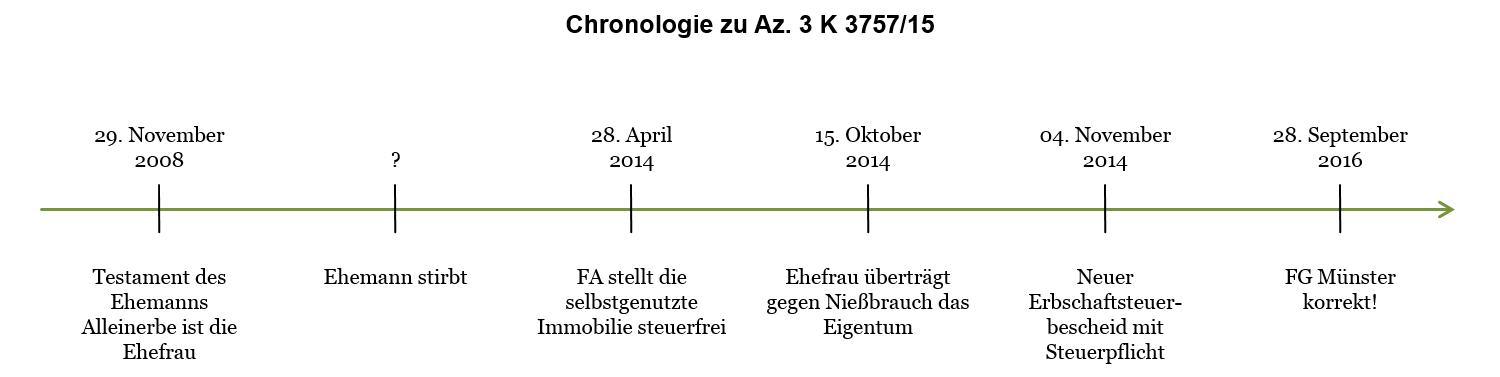

Die Klägerin hat ihren am 00.00.0000 verstorbenen Ehemann ausweislich des Testaments vom 29.09.2008 als Alleinerbin beerbt. Zum Nachlass gehörte auch der hälftige Anteil an dem Grundbesitz A-Straße 1 in T, der bis zum Tod des Erblassers von den Eheleuten und nunmehr allein von der Klägerin zu eigenen Wohnzwecken genutzt wurde und wird.

Durch Erbschaftsteuerbescheid vom 28.04.2014 setzt der Beklagte die Erbschaftsteuer unter dem Vorbehalt der Nachprüfung auf X Euro fest und stellte dabei den Erwerb des Grundbesitzes A-Straße 1 gemäß § 13 Abs. 1 Nr. 4b Satz 1 ErbStG steuerfrei. Zu den Einzelheiten wird auf den Bescheid in der Erbschaftsteuerakte hingewiesen.

Durch notariellen Vertrag vom 15.10.2014 übertrug die Klägerin den Grundbesitz A-Straße 1 im Wege der Schenkung auf ihre Tochter unter Vorbehalt eines lebenslänglichen Nießbrauchsrechts zu ihren Gunsten, aufgrund dessen sie das Haus weiterhin zu eigenen Wohnzwecken nutzt.

Mit Bescheid vom 04.11.2014 änderte der Beklagte daraufhin die Erbschaftsteuerfestsetzung und setzte die Erbschaftsteuer auf X Euro, weiterhin unter dem Vorbehalt der Nachprüfung, fest. Er vertrat dabei die Auffassung, dass die Voraussetzungen des Nachversteuerungstatbestands des § 13 Abs. 1 Nr. 4b Satz 5 ErbStG erfüllt seien, weil die Klägerin das Eigentum an dem Grundbesitz A-Straße 1 auf ihre Tochter übertragen habe. Voraussetzung für den Behalt der Steuerbefreiung sei, dass der Grundbesitz vom Erwerber aus der Rechtsposition des Eigentümers zu eigenen Wohnzwecken genutzt werde.

Gegen den Änderungsbescheid wandte sich die Klägerin mit Einspruch vom 28.11.2014, mit dem sie vortrug, die Rechtsauffassung des Beklagten widerspreche dem Wortlaut des § 13 Abs. 1 Nr. 4b Satz 5 ErbStG. Danach komme es für die Nachversteuerung allein auf den Wegfall der Selbstnutzung an. An die Rechtsposition des Erwerbers als Eigentümer knüpfe die Vorschrift dagegen nicht an. Auch im Wege der Auslegung könne ein derartiges Ergebnis nicht erreicht werden. Eine Auslegung gegen den Wortlaut des Gesetzes sei nur in eng begrenzten Ausnahmefällen möglich, wenn nämlich die wortgetreue Gesetzesanwendung offensichtlich dem Willen des Gesetzgebers widerspreche und zu einem offenbar sinnwidrigen Ergebnis führe, das durch die beabsichtigte Auslegung vermieden oder entscheidend gemindert würde, ohne andere Wertungswidersprüche hervorzurufen. Ein dem Wortlaut entgegenstehender gesetzgeberischer Wille sei vorliegend nicht erkennbar. Auch die Gesetzesbegründung (BT-Drs. 11/11107, Seite 8) stelle ausdrücklich auf die tatsächliche Nutzung ab und benenne klarstellend die Konstellationen, die zu einer Aufgabe der tatsächlichen Selbstnutzung führten, nämlich die Vermietung, den Leerstand und den Verkauf. Damit werde der Wille des Gesetzgebers gerade durch eine wortlautgetreue Auslegung gestützt.

Den Einspruch wies der Beklagte durch Einspruchsentscheidung vom 09.11.2015 als unbegründet zurück. Er hielt an seiner Auffassung fest, dass die Selbstnutzung aus eigenem Recht des Erwerbers als Eigentümer erfolgen müsse und die Selbstnutzung als Nießbraucher nicht ausreichend sei. Er stützte seine Auffassung auf die Kommentierung in Moench/Weinmann Erbschaft- und Schenkungsteuergesetz Kommentar Rz. 38 zu § 13 ErbStG und verweist darauf, Steuerbefreiungsvorschriften seien als Ausnahmen von der Besteuerung regelmäßig nicht weit auszulegen.

Mit der Klage vom 30.11.2015 verfolgt die Klägerin ihr Begehren auf Aufhebung des Änderungsbescheides unter Wiederholung und Vertiefung ihres Vorbringens aus dem Einspruchsverfahren weiter. Sie verweist darauf, dass die wortlautgetreue Anwendung des § 13 Abs. 1 Nr. 4b Satz 5 ErbStG von der überwiegenden Mehrheit der Literaturstimmen befürwortet werde. Die Kommentierung bei Moench/Weinmann bleibe eine Begründung für die dort vertretene Auffassung schuldig. Soweit der Beklagte auf eine regelmäßig nicht weite Auslegung von Steuerbefreiungsvorschriften verweise, sei ein derartiger Auslegungsgrundsatz nicht bekannt. Im Übrigen sei die Nachversteuerungsvorschrift des § 13 Abs. 1 Nr. 4b Satz 5 ErbStG gerade keine steuerbefreiende, sondern eine steuerverschärfende Vorschrift. Es gehe vorliegend damit um eine steuerverschärfende Auslegung bzw. Analogie, die jedoch nur unter engen, hier nicht gegebenen Voraussetzungen zulässig sei.

Der Beklagte hat den angefochtenen Bescheid aus hier nicht streitigen Gründen durch Bescheid vom 17.03.2016 geändert (Blatt 52 bis 57 der Gerichtsakte).

Die Klägerin beantragt,

den Erbschaftsteuerbescheid vom 17.03.2016 zu ändern und die Erbschaftsteuer unter Berücksichtigung der Steuerbefreiung gemäß § 13 Abs. 1 Nr. 4b Satz 1 ErbStG für den Grundbesitz A-Straße 1 in T festzusetzen, hilfsweise für den Fall des Unterliegens, die Revision zuzulassen.

Der Beklagte beantragt,

die Klage abzuweisen,

hilfsweise für den Fall des Unterliegens, die Revision zuzulassen. Zur Begründung bezieht er sich auf seine Einspruchsentscheidung.

Der Senat hat in der Sache am 28.09.2016 mündlich verhandelt. Zu den Einzelheiten wird auf die Sitzungsniederschrift Bezug genommen.

Gründe:

Die zulässige Klage ist nicht begründet.

Der angefochtene Bescheid und die Einspruchsentscheidung in der Fassung des Erbschaftsteuerbescheides vom 17.03.2016 sind rechtmäßig und verletzen die Klägerin nicht in ihren Rechten (§ 100 Abs. 1 Satz 1 Finanzgerichtsordnung – FGO). Indem die Klägerin den Grundbesitz A-Straße 1 innerhalb von zehn Jahren nach dem Erwerb vom Erblasser auf ihre Tochter übertragen hat, ist die Steuerbefreiung gemäß § 13 Abs. 1 Nr. 4b ErbStG entfallen. Dass die Klägerin den Grundbesitz aufgrund des vorbehaltenen Nießbrauch noch weiter zu eigenen Wohnzwecken nutzt, reicht für den Behalt der Steuerbefreiung nicht aus.

Zwar streitet der Wortlaut des § 13 Abs. 1 Nr. 4b Satz 5 ErbStG für das Begehren der Klägerin. Danach fällt die Steuerbefreiung mit Wirkung für die Vergangenheit weg, wenn der Erwerber das Familienheim innerhalb von zehn Jahren nach dem Erwerb nicht mehr zu Wohnzwecken selbst nutzt; die Aufgabe der Eigentümerposition nennt die Vorschrift nicht. Jedoch kann eine sachgerechte Auslegung und Anwendung der Vorschrift nach Auffassung des Senats nicht allein am Wortlaut der Vorschrift haftend erfolgen.

Weil der Gesetzeswortlaut die Beibehaltung der Eigentümerstellung nicht ausdrücklich regelt, gehen allerdings Teile des Schrifttums davon aus, dass bei Übertragung des Eigentums die Steuerbefreiung nicht entfällt, wenn der Erwerber das Familienheim – als Mieter oder Nießbraucher – weiter nutzt. Andere Stimmen aus dem Schrifttum differenzieren danach, auf wen der Erwerber das Eigentum weiter überträgt. Danach soll die Steuerbefreiung nicht entfallen, wenn der Erwerber das Familienheim auf seine Kinder überträgt, da eine Gesamtschau der Regelungen in § 13 Abs. 1 Nr. 4b und Nr. 4c ErbStG den Schluss zulasse, dass der Gesetzgeber auch einen solchen Erwerb innerhalb der Familie habe begünstigen wollen. Demgegenüber verweisen weitere Teile des Schrifttums darauf, der Gesetzgeber habe nicht das Wohneigentum generell privilegieren wollen, sondern nur in einem “familiären Nutzungs- und Funktionszusammenhang”. Der Sinn der Privilegierung, den Erwerber vor einer Veräußerung des Familienheims zur Begleichung der Erbschaftsteuer zu schützen, entfalle, wenn der Erwerber das Familienheim zwar weiter bewohne, das Eigentum jedoch auf einen Dritten übertrage. Letztere Auffassung hat auch das Hessische Finanzgericht in seinem Gerichtsbescheid vom 15.02.2016 (1 K 2275/15, EFG 2016, 734 mit Literaturhinweisen zum Meinungsstand) vertreten.

Auch für den vorliegenden Streitfall ergibt die Auslegung des § 13 Abs. 1 Nr. 4b ErbStG nach Sinn und Zweck der Norm und unter Berücksichtigung systematischer Gesichtspunkte, dass die Steuerbefreiung nicht nur dann entfällt, wenn der Erwerber das Familienheim nicht mehr zu Wohnzwecken selbst nutzt, sondern auch dann, wenn er das Eigentum daran auf Dritte – auch eigene Kinder – überträgt, unabhängig davon, ob er das Familienheim weiter selbst zu Wohnzwecken nutzt.

Bei der Gesetzesauslegung ist auf den objektivierten Willen des Gesetzgebers abzustellen, so wie er sich aus dem Wortlaut der Bestimmung und dem Sinnzusammenhang ergibt. Ziel der Auslegung ist die Ermittlung des heute maßgeblichen, also normativen Gesetzessinns, wobei eine auf den Zweck der Rechtsnorm gestützte Auslegung nicht zur Preisgabe des Gesetzeswortlauts führen darf. Gleichwohl ist danach der Wortlaut nicht allein maßgeblich für die Anwendung der Norm. Diesen Auslegungsgrundsätzen (vgl. dazu ausführlich Hessisches Finanzgericht, Gerichtsbescheid vom 15.02.2016 1 K 2275/15, EFG 2016, 734 mit Nachweisen zu Rechtsprechung und Schrifttum) folgt der Senat auch für den vorliegenden Fall.

Nach Auffassung des Senats ergibt sich aus der Gesamtkonzeption der Vorschriften zur Steuerbefreiung des Familienheims beim Erwerb von Todes wegen durch den Ehegatten (Nr. 4b) oder durch die Kinder (Nr. 4c), dass die Steuerbefreiung die Nutzung zu eigenen Wohnzwecken aus der fortdauernden Rechtsposition als Eigentümer voraussetzt. Nach Satz 1 der jeweiligen Vorschrift ist der Eigentumserwerb bezüglich des Familienheims steuerfrei. Wird das Eigentum entweder aufgrund einer Verpflichtung durch den Erblasser (jeweiliger Satz 2) oder zur Teilung des Nachlasses (jeweiliger Satz 3) weiter übertragen, kommt die Steuerbefreiung nicht in Betracht. Diese Regelungen zeigen, dass die Steuerbefreiung mit der Eigentümerstellung verknüpft ist. Insbesondere umfasst gerade der Regelungsgehalt des jeweiligen Satzes 2 auch Fälle, in denen der Erwerber das Eigentum weitergeben muss, aber aufgrund einer Anordnung des Erblassers den Grundbesitz weiter zu eigenen Wohnzwecken – z.B. aufgrund eines Nießbrauchs oder eines Wohnrechts – nutzen darf. Der Senat kann keinen sachlichen Grund dafür erkennen, der es rechtfertigt, die Steuerbefreiung bei Übertragung des Eigentums am Familienwohnheim weiter zu belassen, nur weil die Übertragung freiwillig und nicht auf Veranlassung des Erblassers geschieht. § 13 Abs. 1 Nr. 4b Satz 5 ErbStG stellt in diesem Zusammenhang nach Auffassung des Senats eine klarstellende Regelung für die Fälle dar, in denen zwar das Eigentum des Erwerbers bestehen bleibt, die Qualität des Familienheims jedoch aufgrund einer Nutzungsänderung verloren geht. Diese Auslegung deckt sich auch mit dem gesetzgeberischen Grundanliegen, mit den Steuerbefreiungsvorschriften neben dem Schutz des gemeinsamen familiären Lebensraums das Familiengebrauchsvermögen krisenfest zu erhalten; der Erwerber soll nicht gezwungen sein, seine Eigentümerposition aufzugeben, um die Erbschaftsteuer entrichten zu können (BT-Drs. 16/11107, Seiten 8 und 9). Letzteres lässt sich sinnvollerweise nur verwirklichen, wenn die Steuerbefreiung an die Eigentümerstellung und nicht lediglich an die Selbstnutzung zu Wohnzwecken geknüpft ist.

Der im Schrifttum teilweise vertretenen Auffassung, die Schädlichkeit der Eigentumsübertragung sei abhängig von der Person desjenigen zu beurteilen, auf den der Erwerber das Familienheim überträgt, folgt der Senat dabei nicht. Neben den bereits vom Hessischen Finanzgericht angeführten Erwägungen spricht gegen eine derartige Gesamtschau der Vorschriften in § 13 Abs. 1 Nr. 4b und 4c ErbStG, dass durch das Erbschaft- und Schenkungsteuergesetz immer ein konkreter Erwerb zwischen zwei beteiligten Personen – hier Erblasser und Erwerber aufgrund erbrechtlicher Vorschriften – besteuert wird. Eine Zusammenfassung einer “Übertragungskette” im Rahmen der Besteuerung dieses einzelnen Erwerbs würde der Gesetzessystematik widersprechen.

Die Kostenentscheidung folgt aus § 135 Abs. 1 FGO.

Die Revision wird zur Fortbildung des Rechts zugelassen, § 115 Abs. 2 Nr. 2 FGO.