Leitsätzliches:

2) Auch eine unentgeltliche Übertragung auf die Kinder führt zur rückwirkenden Versagung der Steuerbefreiung.

Finanzgericht Hessen

Datum: 15.02.2016

Gericht: FG Hessen

Spruchkörper: 1 K

Entscheidungsart: Gerichtsbescheid

Aktenzeichen: 1 K 2275/15

Tatbestand:

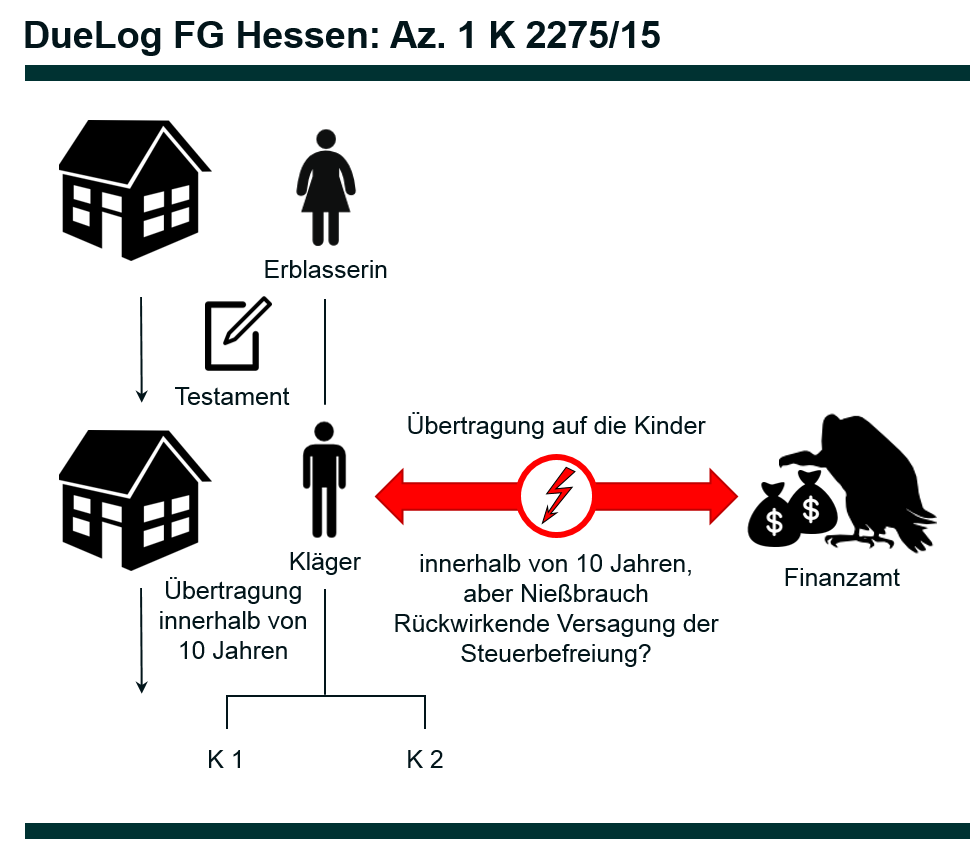

Streitig zwischen den Beteiligten ist, ob die unentgeltliche Übertragung eines – von Todes wegen nach § 13 Abs. 1 Nr. 4c des Erbschaftsteuergesetzes in der zum Besteuerungszeitpunkt geltenden Fassung (ErbStG) steuerfrei erworbenen – Familienheims auf die eigenen Kinder den Nachversteuerungstatbestand des § 13 Abs. 1 Nr. 4c Satz 5 ErbStG erfüllt, wenn das Familienheim aufgrund des vorbehaltenen Dauerwohnrechts und des vorbehaltenen Nießbrauchsrechts weiterhin vom Erwerber zu Wohnzwecken genutzt wird.

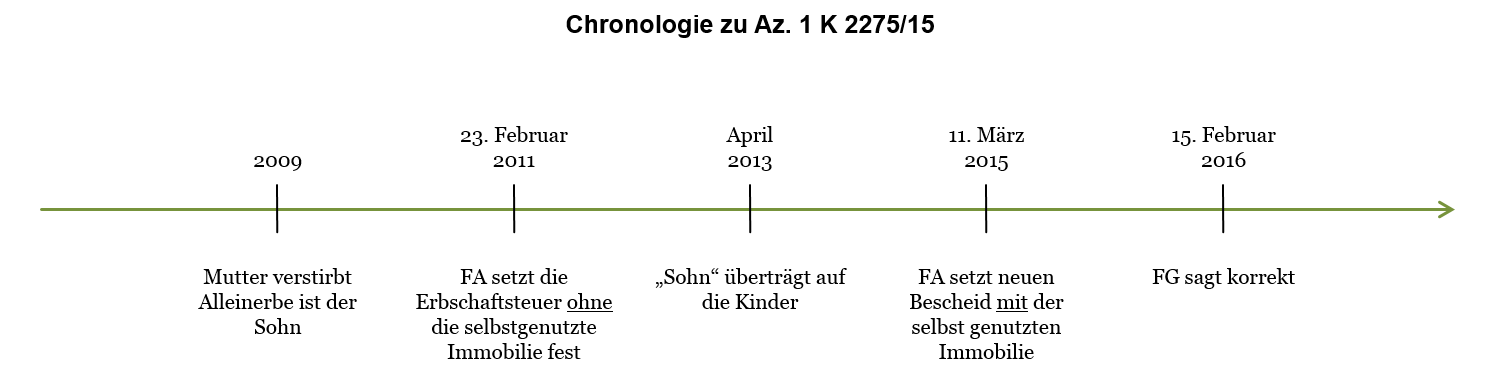

Der Kläger ist Alleinerbe seiner am … 2009 verstorbenen Mutter M (Erblasserin). Bestandteil des Nachlasses war unter anderem das mit einem Einfamilienhaus bebaute Grundstück S-Straße … in … . Das Gebäude wurde von der Erblasserin bis zu ihrem Umzug in ein Altenpflegeheim selbst genutzt; seit diesem Zeitpunkt nutzt es der Kläger gemeinsam mit seiner Ehefrau zu eigenen Wohnzwecken.

Unter Berücksichtigung der Angaben in der Erbschaftsteuererklärung vom 15. Dezember 2009 setzte der Beklagte (das Finanzamt – FA -) mit Bescheid vom 23. Februar 2011 Erbschaftsteuer in Höhe von 0,– € fest. Betreffend des Erwerbs des streitgegenständlichen Grundstücks wurde eine Steuerbefreiung gemäß § 13 Abs. 1 Nr. 4c ErbStG berücksichtigt. Im Erläuterungstext heißt es hierzu: “Die Steuerbefreiung fällt mit Wirkung für die Vergangenheit weg, wenn der Erwerber das Familienheim innerhalb von zehn Jahren nach dem Erwerb nicht mehr zu Wohnzwecken selbst nutzt, es sei denn, er ist aus zwingenden Gründen an einer Selbstnutzung zu eigenen Wohnzwecken gehindert. Die Aufgabe der Selbstnutzung ist nach § 153 Abs. 2 AO anzeigepflichtig. Die Anzeige ist unverzüglich an das Finanzamt zu richten.” Hinsichtlich der weiteren Einzelheiten der Steuerfestsetzung wird auf die Aktenausfertigung des Bescheides (Bl. 37 f. der Erbschaftsteuerakte) Bezug genommen.

Am 7. Juni 2011 erging ein Feststellungsbescheid des FA …, durch den der Grundbesitzwert des Familienheims mit …,– € festgestellt wurde.

Mit Übergabevertrag vom …April 2013 (Urkundenrolle-Nr. …/2013 des Notars …) übertrug der Kläger das streitgegenständliche Grundstück an seinen Sohn T und seine Tochter K, geb. …, zum Miteigentumsanteil von je ½, wobei er sich das Nießbrauchsrecht an dem Grundstück und ein Dauerwohnrecht zugunsten seiner Ehefrau und sich selbst vorbehielt. Hinsichtlich der konkreten Einzelheiten der Vereinbarung wird auf die Kopie des notariellen Vertrages (Bl. 36 ff. der Gerichtsakte) Bezug genommen.

Am 11. März 2015 erließ das FA einen nach § 175 Abs. 1 Nr. 1 und 2 AO geänderten Steuerbescheid, durch den die Erbschaftsteuer auf …,– € festgesetzt wurde. Die Steuerbefreiung für das Familienheim gewährte das FA nicht mehr, da es die Auffassung vertrat, die Übergabe des Grundstücks an die Kinder des Klägers erfülle den Nachversteuerungstatbestand des § 13 Abs. 1 Nr. 4c Satz 5 ErbStG. Durch die Weiterübertragung unter Nießbrauchsvorbehalt seien die Voraussetzungen für die Steuerbefreiung des Familienheims entfallen (R E 13.4 Abs. 6 und 7 der Erbschaftsteuerrichtlinien 2011 – ErbStR -). Hinsichtlich der weiteren Einzelheiten der Steuerfestsetzung wird auf die Aktenausfertigung (Bl. 49 f. der Erbschaftsteuerakte) Bezug genommen.

Hiergegen legte der Kläger am 2. April 2015 Einspruch ein. Zur Begründung trug er vor, er habe seinen Grundbesitz nicht zur Erzielung eines Gewinns veräußert, sondern an seine Kinder in dem Glauben verschenkt, dass dies keinen Einfluss auf die Höhe der Erbschaftsteuer habe. Der im ursprünglichen Steuerbescheid enthaltene Erläuterungstext sei unzureichend und für den Laien nicht nachvollziehbar, da er keinen Hinweis auf den Status als Eigentümer enthalte bzw. nicht auf die Schädlichkeit einer Veräußerung oder einer Schenkung hinweise.

Mit seiner Entscheidung vom 12. November 2015 wies das FA den Einspruch des Klägers als unbegründet zurück. In den Gründen seiner Entscheidung führte das FA aus, eine Weiterübertragung eines Familienheimes unter Nutzungsvorbehalt sei als Verstoß gegen den Nachversteuerungsvorbehalt im Sinne des § 13 Abs. 1 Nr. 4c Satz 5 ErbStG anzusehen. Insoweit sei die Finanzverwaltung an die Vorgaben der ErbStR gebunden. Diese Ergänzung der bereits vorher bestehenden Verwaltungsanweisungen in Form der gleichlautenden Erlasse der obersten Finanzbehörden der Länder vom 25. Juni 2009 sei für alle Erwerbsvorgänge, für die die Steuer nach dem 31. Dezember 2008 entstanden ist, anzuwenden. Etwas anderes folge auch nicht aus der Tatsache, dass in dem Erläuterungstext im Erbschaftsteuerbescheid vom 23. Februar 2011 lediglich der Gesetzestext wiedergegeben worden sei und dieser vom Wortlaut her keine Vorgabe bezüglich der Eigentümerstellung des Erwerbers vorsehe. Insbesondere könne der Steuerpflichtige nicht darauf vertrauen, dass eine Übertragung des Familienheims auf die eigenen Kinder unschädlich hinsichtlich der gewährten Steuerbefreiung sei. Der Kläger hätte sich vielmehr vorab über die steuerlichen Auswirkungen des zweiten Erwerbsvorgangs informieren und im Zweifel weitere Nachfragen an einen steuerlichen Berater oder das FA richten müssen. Hinsichtlich der weiteren Ausführungen des FA wird auf die Aktenausfertigung der Einspruchsentscheidung (Bl. 84 ff. der Erbschaftsteuerakte) Bezug genommen.

Hiergegen hat der Kläger am 10. Dezember 2015 Klage erhoben. Zur Begründung trägt er vor, entgegen der Ansicht der Finanzverwaltung bestimme der Nachversteuerungsvorbehalt des § 13 Abs. 1 Nr. 4c ErbStG lediglich, dass die Steuerbefreiung wegfällt, wenn der Erwerber das Familienheim nicht mehr selbst zu Wohnzwecken nutzt. Dass der Erwerber auch weiterhin Eigentümer des Familienheims bleiben muss, bestimme die Regelung jedoch nicht. Hierauf habe die Literatur bereits frühzeitig hingewiesen. So solle sogar der Verkauf des Familienheims, verbunden mit dem Abschluss eines Mietvertrages, keine Nachversteuerung auslösen. Insoweit werde auf den Aufsatz von Geck (Zeitschrift für Erbrecht und Vermögensnachfolge – ZEV – 2008, 557 [559]) Bezug genommen. Wenn – wie im Streitfall – die Aufspaltung von Eigentum und Nutzungsrecht zwischen nahen Verwandten erfolge, widerspreche es zudem einer verfassungskonformen Auslegung des Gesetzes, einen Nachversteuerungstatbestand anzunehmen.

Die Kläger beantragt sinngemäß,

den Erbschaftsteuerbescheid vom 11. März 2015 (Steuernummer …) unter Aufhebung der Einspruchsentscheidung vom 12. November 2015 dahingehend zu ändern, dass die Erbschaftsteuer auf 0,– € herabgesetzt wird,

hilfsweise die Revision zuzulassen.

Das FA beantragt,

die Klage abzuweisen.

Zur Begründung verweist es auf seine Ausführungen in der Einspruchsentscheidung und trägt ergänzend vor, die Auffassung, eine Steuerbefreiung nach § 13 Abs. 1 Nr. 4b und 4c ErbStG erfordere, dass der Erwerber während des Behaltenszeitraums das Familienheim als Eigentümer nutzt, vertrete nicht nur die Finanzverwaltung, sondern auch große Teile des Schrifttums. Auch der Bundesfinanzhof (BFH) habe sich in seinen bisherigen Entscheidungen zur Steuerbefreiung von Familienheimen für eine einschränkende Auslegung dieser Steuerbefreiungsvorschriften ausgesprochen. Insoweit werde auf die Urteile vom 18. Juli 2013 (II R 35/11) und vom 3. Juni 2014 (II R 45/12) verwiesen. Hinweise dafür, dass der Gesetzgeber die Steuerbegünstigung habe entsprechend ausdehnen wollen, fänden sich auch nicht in den Gesetzgebungsmaterialien. Eine Steuerbefreiung für Familienheime auch in Weiterübertragungsfällen – wie dem Streitfall – zu gewähren, entspreche somit nicht der gesetzlichen Regelung.

Die einschlägige Verwaltungsakte (ein Band Erbschaftsteuerakte) war beigezogen und Gegenstand der Beratung und Entscheidung.

Gründe:

I. Die Klage ist unbegründet.

Der Erbschaftsteuerbescheid vom 11. März 2015 und die Einspruchsentscheidung vom 12. November 2015 sind rechtmäßig und verletzen den Kläger nicht in seinen Rechten (§ 100 Abs. 1 Satz 1 der Finanzgerichtsordnung – FGO -).

Das FA hat zu Recht eine Nachversteuerung im Sinne des § 13 Abs. 1 Nr. 4c Satz 5 ErbStG vorgenommen, nachdem der Kläger das Eigentum an dem im Jahr 2009 erworbenen Familienheim im Jahr 2013 an seine Kinder übertragen hat.

- Gemäß § 13 Abs. 1 Nr. 4c Satz 1 ErbStG bleibt der Erwerb von Todes wegen des Eigentums an einem im Inland belegenen bebauten Grundstück im Sinne des § 181 Abs. 1 Nr. 1 bis 5 des Bewertungsgesetzes durch Kinder steuerfrei, soweit der Erblasser darin bis zum Erbfall eine Wohnung zu eigenen Wohnzwecken genutzt hat oder bei der er aus zwingenden Gründen an einer Selbstnutzung zu eigenen Wohnzwecken gehindert war, die beim Erwerber unverzüglich zur Selbstnutzung zu eigenen Wohnzwecken bestimmt ist (Familienheim). Die Steuerbefreiung fällt mit Wirkung für die Vergangenheit weg, wenn der Erwerber das Familienheim innerhalb von zehn Jahren nach dem Erwerb nicht mehr zu Wohnzwecken selbst nutzt, es sei denn, er ist aus zwingenden Gründen an einer Selbstnutzung zu eigenen Wohnzwecken gehindert (§ 13 Abs. 1 Nr. 4c Satz 5 ErbStG).

a. Wie die Klägerseite zu Recht vorträgt, sieht der Wortlaut des § 13 Abs. 1 Nr. 4c Satz 5 ErbStG keine weiteren Voraussetzungen für die Fortgewährung der Steuerbefreiung vor; insbesondere gibt der Gesetzeswortlaut die Beibehaltung der Eigentümerstellung nicht vor. Daraus schließen Teile des Schrifttums, dass die Steuerbefreiung auch bei der Übertragung des Eigentums nicht entfallen kann, solange der Erwerber – als Mieter oder Nießbraucher – im Familienheim wohnen bleibt (Geck, ZEV 2008, 557 [559]; Jochum in Wilms/Jochum, ErbStG, Kommentar, Loseblatt, Stand November 2015, § 13, Rdnr. 87; Richter/Viskorf/Philipp, Der Betrieb – DB – 2009, Beilage Nr. 2 zu Heft Nr. 6, S. 10; Viskorf/Haag, Deutsches Steuerrecht – DStR – 2012, 219 [223]).

b. Gleichwohl wird im Schrifttum auch die Auffassung vertreten, die Steuerbefreiung für Familienheime sei auch dann rückwirkend zu versagen, wenn der Erwerber – wie im Streitfall – innerhalb von zehn Jahren nach dem Erwerb seine Eigentümerstellung überträgt und das Familienheim weiterhin – z.B. im Rahmen eines Nießbrauchs oder Wohnrechts weiter nutzt (vgl. Kien-Hümbert in Moench/Weinmann, ErbStG, Loseblatt, Stand November 2015, § 13, Rdnr. 38; Kobor in Fischer/Jüptner/Pahlke/Wachter, ErbStG, 2. Auflage, § 13, Rdnr. 38; Schmitt in Tiedtke, ErbStG § 13, Rdnr. 172; Tiedtke/Schmitt, Neue Juristische Wochenschrift -NJW – 2009, 2632 [2638]; Viskorf in Viskorf/Knobel/Schuck/Wälzholz, ErbStG/BewG, § 13 ErbStG, Rdnr. 57).

Als Begründung wird u.a. angeführt, der Gesetzgeber habe das Wohneigentum nicht allgemein privilegieren wollen, sondern nur in einem “familiären Nutzungs- und Funktionszusammenhang”. Nach der Gesetzesbegründung diene die Regelung dazu, “das Familiengebrauchsvermögen krisenfest zu erhalten” (BT-Drs. 16/11107, S. 9), d.h. der Erwerber solle mit der Steuerbefreiung davor geschützt werden, das Familienheim angesichts der Erbschaftsteuer veräußern zu müssen. Verkaufe er es gleichwohl, verliere die erbschaftsteuerliche Privilegierung ihre Grundlage. Die Steuerbefreiung entfalle also, wenn der Erwerber das Familienheim zwar weiter bewohne, das Eigentum jedoch an einen Dritten übertrage (Schmitt in Tiedtke, ErbStG § 13, Rdnr. 172 sowie Tiedtke/Schmitt, Neue Juristische Wochenschrift – NJW – 2009, 2632 [2638]). Denn damit verliere das Objekt seine Eigenschaft als “Familiengebrauchsvermögen” (Viskorf in Viskorf/Knobel/Schuck/Wälzholz, ErbStG/BewG, § 13 ErbStG, Rdnr. 57).

c. Eine weitere Ansicht sieht die Übertragung des Eigentums zwar grundsätzlich als schädlich an, differenziert jedoch hinsichtlich der Person des Erwerbers (vgl. Geck in Kapp/Ebeling, ErbStG, Loseblatt, Stand Dezember 2015, § 13, Rdnr. 39.7, 40.14; Hübner/Tremel in Hübner, Erbschaftsteuerreform 2009, S. 460 f.; Jülicher in Troll/Gebel/Jülicher, ErbStG, Loseblatt, Stand Juli 2015, § 13, Rdnr. 72). So soll es bei einem Erwerb nach § 13 Abs. 1 Nr. 4b ErbStG nicht zu einem Wegfall der Steuerbegünstigung kommen, wenn der Erwerber das Familienheim unentgeltlich auf seine Kinder übertrage, da eine wertende Betrachtung der Regelungen des § 13 Abs. 1 Nr. 4b und 4c ErbStG im Rahmen einer Gesamtschau bzw. eine Kombination beider Regelungen den Schluss zulasse, dass der Gesetzgeber auch einen solchen Erwerb innerhalb der Familie habe begünstigen wollen (vgl. Geck in Kapp/Ebeling, ErbStG, Loseblatt, Stand Dezember 2015, § 13, Rdnr. 39.7; Hübner/Tremel in Hübner, Erbschaftsteuerreform 2009, S. 460 f.). Gegebenenfalls wäre insoweit der Anwendungsbereich des Nachversteuerungsvorbehalts teleologisch zu reduzieren (Jülicher in Troll/Gebel/Jülicher, ErbStG, Loseblatt, Stand Juli 2015, § 13, Rdnr. 72).

- Unter Berücksichtigung dieser Grundsätze ist der Senat bei Würdigung der Gesamtumstände des Streitfalls (§ 96 Abs. 1 Satz 1 FGO) zu der Überzeugung gelangt, dass auch die unentgeltliche Übertragung des Familienheims vier Jahre nach dem Erwerb von Todes wegen durch den Kläger als Erwerber auf seine Kinder die Steuerbefreiung für Familienheime rückwirkend entfallen lässt.

Zwar ist dem Kläger zuzugeben, dass der Wortlaut des § 13 Abs. 1 Nr. 4c Satz 5 ErbStG die Beibehaltung des Eigentums an dem Familienheim nicht umfasst, der Senat ist unter Anwendung der übrigen anerkannten Auslegungsmethoden aber zu der Überzeugung gelangt, dass durch die Übertragung des Eigentums an dem Familienheim auf die Kinder die Voraussetzungen der Steuerbefreiung rückwirkend entfallen sind.

Bei der Gesetzesauslegung ist nach der herrschenden Meinung auf den objektivierten Willen des Gesetzgebers abzustellen, so wie er sich aus dem Wortlaut der Bestimmung und dem Sinnzusammenhang ergibt, in den diese hineingestellt ist (Drüen in Tipke/Kruse, AO/FGO, Loseblatt, Stand November 2015, § 4 AO, Rdnr. 250 ff., mit zahlreichen Nachweisen aus der Rechtsprechung des Bundesverfassungsgerichts und des Bundesfinanzhofs). Ziel der Auslegung ist die Ermittlung des heute maßgeblichen, also normativen Gesetzessinns, wobei eine auf den Zweck der Rechtsnorm gestützte Auslegung nicht zur Preisgabe des Gesetzeswortlauts führen darf (BFH-Urteile vom 16. Oktober 1991 I R 115/87, BFHE 165, 552, BStBl II 1992, 199 und vom 13. Oktober 1994 VII R 37/94, BFHE 176, 193 ff., BStBl II 1995, 10, 13).

Im Steuerrecht, als Bereich der Eingriffsverwaltung, ist zudem zu beachten, dass es nach dem rechtstaatlich gebotenen Gesetzesvorbehalt einer normierten Ermächtigungsgrundlage bedarf, die die Belastung des Steuerpflichtigen mit einer steuerlichen Abgabe ausdrücklich vorsieht (teilweise mit anderen Begründungen: Urteil des Bundesverfassungsgericht – BVerfG – vom 24. Januar 1962 1 BvR 232/60, BVerfGE 13, 318 [328], Beschlüsse des BVerfG vom 20. Mai 1988 1 BvR 273/88, Betriebsberater – BB – 1988, 1716 und vom 14. August 1996 2 BvR 2088/93, Neue Juristische Wochenschrift – NJW – 1996, 3146; BFH-Urteil vom 21. Juli 1999 I R 141/97, BFHE 190, 100, BStBl II 1999, 832; vgl. insoweit auch Urteil des Hessischen Finanzgerichts vom 24. März 2009 8 K 399/02, Entscheidungen der Finanzgerichte – EFG – 2009, 1885, m.w.N.). Der BFH betont hierbei jedoch stets, dass der Wortlaut einer Steuernorm nicht allein maßgeblich für deren Anwendung ist. Um den in dem Gesetz zum Ausdruck gekommenen objektivierten Willen des Gesetzgebers umzusetzen, kann vielmehr auch eine “über den Wortlaut hinausgehende” Auslegung des Steuergesetzes geboten sein. Der Richter darf sich der verschiedenen anerkannten Auslegungsmethoden gleichzeitig und nebeneinander bedienen, um den jeweiligen Sachverhalt einer zutreffenden Besteuerung zuzuführen (vgl. BFH-Urteil vom 25. September 2013 XI R 41/12, BFHE 243, 69, BStBl II 2014, 135, mit umfangreichen Rechtsprechungsnachweisen; vgl. auch Drüen in Tipke/ Kruse, AO/FGO, § 4, Rdnr. 250 ff., 262, 381). Dieser Auffassung schließt sich der Senat an.

Im Streitfall spricht sowohl die Auslegung nach dem Sinn und Zweck der Norm (teleologische Auslegung) als auch die systematische Auslegung dafür, dass die Steuerbefreiung für Familienheime voraussetzt, dass während eines Zeitraums von zehn Jahren nach dem Erwerb das Familienheim nicht nur vom Erwerber bewohnt wird, sondern auch das Eigentum bei diesem verbleibt.

So wurde die Steuerbefreiung des § 13 Abs. 1 Nr. 4c ErbStG gerade zu dem Zweck geschaffen, zu verhindern, dass der Erwerber sein Eigentum an dem Familienheim aufgeben muss, um die Erbschaftsteuer zu bezahlen. Dementsprechend ist die Nachversteuerungsregelung des § 13 Abs. 1 Nr. 4c Satz 5 ErbStG im Gesamtzusammenhang der Steuerbefreiungsnorm auszulegen. Da eine Steuerbefreiung nur dann zu gewähren ist, wenn der Erwerb des Eigentums und die tatsächliche Nutzung zu Wohnzwecken zusammenfallen, ist nach Überzeugung des Senats eine Nachversteuerung regelmäßig vorzunehmen, wenn eines der beiden Tatbestandsmerkmale entfällt. Anhaltspunkte dafür, dass dem Gesetzgeber im Rahmen der Nachversteuerung das Merkmal des Eigentums verzichtbar erschien, während er am Merkmal des Wohnens festgehalten hat, sind nicht ersichtlich. Dem Senat erscheinen hierfür auch keine Gründe plausibel.

Die im Schrifttum vertretene Auffassung, die Schädlichkeit der Eigentumsübertragung sei abhängig von der Person desjenigen zu beurteilen, der das Familienheim übernimmt, vermag den Senat nicht zu überzeugen. Ungeachtet dessen, dass im Schrifttum eine Unschädlichkeit der Eigentumsübertragung ausdrücklich nur für den Fall vertreten wird, dass nach einem Erwerb im Sinne des § 13 Abs. 1 Nr. 4b ErbStG eine Übertragung an die Kinder erfolgt, im Streitfall der Eigentumsübertragung an die Kinder aber ein Erwerb nach § 13 Abs. 1 Nr. 4c ErbStG vorangegangen ist, kann nach Überzeugung des Senats die Entscheidung, ob eine Steuerbefreiung für Familienheime zu gewähren ist, nicht im Rahmen einer “Gesamtschau” der Regelungen des § 13 Abs. 1 Nr. 4a bis 4c ErbStG beurteilt werden (a.A. Geck in Kapp/Ebeling, ErbStG, Loseblatt, Stand Dezember 2015, § 13, Rdnr. 39.7; vgl. auch Jülicher in Troll/Gebel/

Jülicher, ErbStG, Loseblatt, Stand Juli 2015, § 13, Rdnr. 72). Bei den Regelungen des § 13 Abs. 1 Nr. 4a bis 4c ErbStG handelt es sich vielmehr um einzelne, gesondert geregelte Steuerbefreiungen, die hinsichtlich ihrer Tatbestandsmerkmale differenziert zu betrachten sind. Insoweit wird auf das Urteil des Senats vom 24. März 2015 (1 K 118/15, EFG 2015, 1286, Revision anhängig unter dem Aktenzeichen II R 32/15) Bezug genommen. Zum anderen kann sich der Senat auch nicht der Auffassung anschließen, dass eine solche Gesamtschau hinsichtlich des Nachversteuerungstatbestandes eine Differenzierung nach dem Erwerber erfordert bzw. eine solche verfassungsrechtlich geboten sei. Vielmehr weist das FA zu Recht darauf hin, dass nach der höchstrichterlichen Rechtsprechung eine verfassungskonforme Anwendung der Regelung zur Steuerfreiheit von Familienheimen nach § 13 Abs. 1 Nr. 4 Buchst a bis c ErbStG keinen erweiterten Anwendungsbereich, sondern vielmehr eine restriktive Anwendung erfordert (BFH-Urteile vom 18. Juli 2013 II R 35/11, BFHE 242, 153, BStBl II 2013, 1051, vom 3. Juni 2014 II R 45/12, BFHE 245, 374, BStBl II 2014, 806 und vom 23. Juni 2015 II R 13/13, BFHE 250, 203, BFH/NV 2015, 1644).

- Das FA war auch nicht nach den Grundsätzen von Treu und Glauben gehindert, den ursprünglichen Steuerbescheid nach § 175 Abs. 1 Nr. 1 AO zu ändern. Insbesondere kann der Kläger sich nicht darauf berufen, dass er aufgrund des Erläuterungstextes des ursprünglichen Steuerbescheides darauf vertraut habe, die Übertragung auf seine Kinder habe keinen Einfluss auf die Steuerfreiheit des Erwerbs des Familienheims.

Nach der Rechtsprechung des BFH besteht ein Vertrauenstatbestand in einem bestimmten Verhalten des einen Teils, aufgrund dessen der andere bei objektiver Beurteilung annehmen konnte, jener werde an seiner Position oder seinem Verhalten konsequent und auf Dauer festhalten (vgl. BFH-Urteile vom 26. April 1995 XI R 81/93, BFHE 178, 4, BStBl II 1995, 754, vom 15. Dezember 1999 XI R 11/99, BFH/NV 2000, 708 und vom 30. März 2011 XI R 30/09, BFHE 233, 18, BStBl II 2011, 613). Allein die Wiedergabe des Gesetzestextes in einem standardisierten Erläuterungstext eines Steuerbescheides kann jedoch einen solchen Vertrauenstatbestand nicht begründen. Dies gilt nach der Überzeugung des Senats auch dann, wenn – wie im Streitfall – der Erläuterungstext den Gesetzestext nur auszugsweise zitiert und daher in Einzelfällen missverstanden werden kann. Insoweit weist das FA zu Recht darauf hin, dass der Kläger nicht allein auf den Erläuterungstext hätte vertrauen dürfen, sondern vor der Übertragung des Grundstücks weitere Auskünfte zur Frage der Nachversteuerung einholen hätte müssen.

II. Die Kostenentscheidung folgt aus § 135 Abs. 1 FGO

III. Die Revision wird wegen der grundsätzlichen Bedeutung der Rechtssache und zur Fortbildung des Rechts zugelassen (§ 115 Abs. 1 Nr. 1 und 2 FGO).