Leitsätzliches:

Landesgericht Köln

Datum: 26.09.2006

Gericht: LG Köln

Spruchkörper: 18 O

Entscheidungsart: Urteil

Aktenzeichen: 18 O 140/05

Tatbestand:

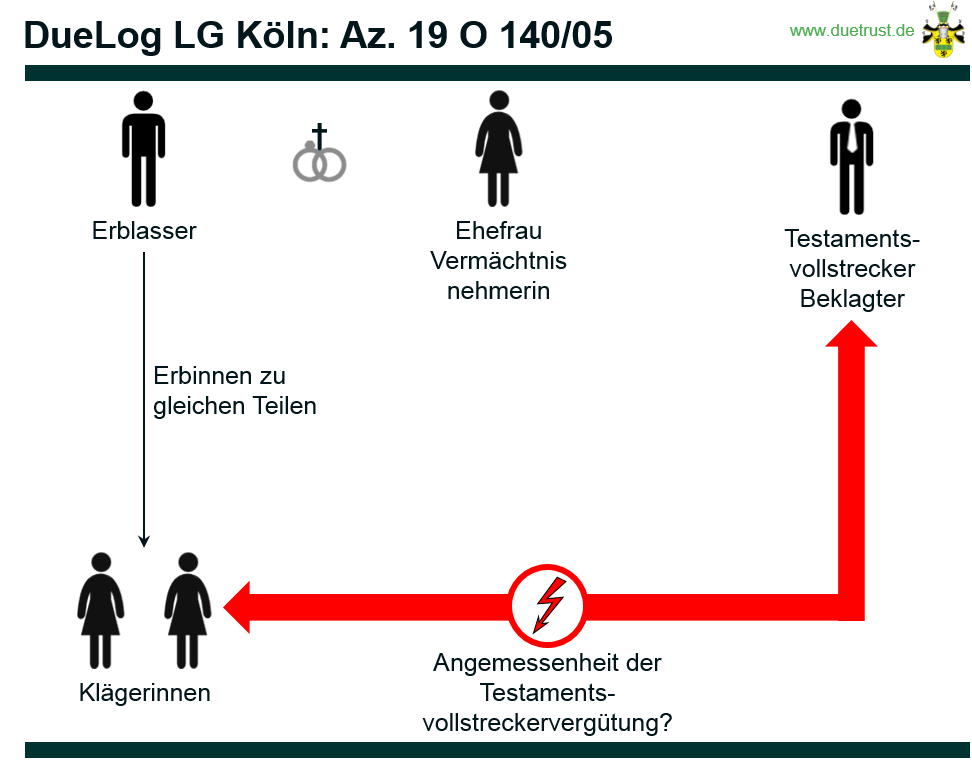

Die Klägerinnen sind Erbinnen des am 20. Oktober 2003 verstorbenen Dr. C3. Der Erblasser setzte sie in seinem Testament vom 23.12.2000 (Bl. 37 AH) als Erbinnen von jeweils der Hälfte seines Nachlasses ein. Weiterhin dachte er in diesem Testament seiner Lebensgefährtin Hausrat, Einrichtung des Hauses sowie seinen PKW als Vermächtnis zu. Als Testamentsvollstrecker setzte er seinen Steuerberater, den Beklagten, und Herrn H – der noch vor dem Erbfall selbst verstarb – ein; eine Vergütung wurde nicht geregelt. Die Parteien streiten um die Angemessenheit der Vergütung, die dem Beklagten für seine Tätigkeit als Testamentsvollstrecker zusteht.

Das AG Kerpen bestimmte den Beklagten mit Beschluss vom 24.10.2003 zum Testamentsvollstrecker. In der Folgezeit nahm der Beklagte als Testamentsvollstrecker im Wesentlichen folgende Aufgaben wahr:

Er ermöglichte die Fortführung der röntgenologischen Facharztpraxis des Erblassers und seiner Unternehmen N GmbH & Co. KG und N GmbH bis zum 31.03.2004, wobei die Erledigung der laufenden Routine-Verwaltungsarbeiten durch Frau Q, eine Mitarbeiterin der Steuerberaterpraxis des Beklagten erfolgte, die dazu vor Ort tätig war und gesondert vergütet wurde. Die für die Fortführung praktisch verantwortlichen Ärzte stellten dem Nachlass 57.400,- € in Rechnung.

Anfang April 2004 verkaufte er sowohl die Praxis als auch die Unternehmen, wobei die Klägerinnen an den Verkaufsverhandlungen beteiligt wurden. Der Praxiswert war zuvor von dem Wirtschaftsprüfer G1, der der Wirtschaftsprüfer- und Steuerberatersozietät des Beklagten angehört, mit 6.965.349,- € berechnet worden (Bl. 44 GA.). Der vereinbarte Kaufpreis lag bei 5.200.000,- €. Ein anderweitiger Rechtstreit vor dem Landgericht Köln (23 O 209/05) zwischen den Erwerbern und den Klägerinnen über die Zahlung des Restkaufpreises von 256.431,42 € (inkl. bis zum 14.10.2004 angefallener Verzugszinsen) wurde durch Vergleich beendet, in dem die Klägerinnen auf 43.215,- € verzichteten.

Weiterhin regulierte der Testamentsvollstrecker die Nachlassverbindlichkeiten, insbesondere die darin enthaltenen Bankverbindlichkeiten sowie Unterhaltsforderung von Frau C2 und Frau C, den ehemaligen Ehefrauen des Erblassers. Auch das testamentarische Vermächtnis an die Lebensgefährtin des Erblassers erfüllte der Beklagte. Er führte Verhandlungen über den Umfang zu zahlender Vorfälligkeitsentschädigungen und beglich sie, soweit sie noch zu zahlen waren. Er trieb offene Arztrechnungen gegenüber Patienten ein. Darüber hinaus regulierte er die Erbfallkosten. Schließlich zahlte der Beklagte den Klägerinnen aufgrund des Erbfalls Lebens- und Unfallversicherungen des Erblassers im Wert von rund 700.000,- € aus (Bl. 105 GA).

Der Beklagte sandte den Klägerinnen am 24.09.2004 einen mit “Entwurf” bestempelten Rechenschaftsbericht über seine Tätigkeit bis zum 30.09.2004 zu (Bl. 1 ff AH). In diesem Schreiben setzte der Beklagte die Testamentsvollstreckergebühr auf 317.956,- € fest. Diesen Wert ermittelte er auf Basis der als “Neue Rheinische Tabellen” bekannten Vergütungsempfehlungen des Deutschen Notarvereins unter Zugrundelegung eines zum verwalteten Nachlass gehörenden Aktivvermögens (“Bruttonachlass”) von 8.139.786,- €. Daraus errechnete der Beklagte eine Grundvergütung in Höhe von 1,5% des Bruttonachlasses (Bl. 16 AH), zu der er gemäß der “Neuen Rheinischen Tabelle” Zuschläge für einzelne Aufgaben addierte (Bl. 17 ff. AH).

Der Berechnung der Gebühr legte der Beklagte folgende Einzelposten zugrunde (Bl. 62 AH):

1. Grundvergütung

1,5% des Bruttonachlasses

122.097,-€

2. Zuschläge

a) Aufwändige Grundtätigkeit

4/10

48.839,-€

b) Auseinandersetzung des Nachlasses, Erfüllen von Vermächtnissen

2/10

24.419,-€

c) aufwändige Gestaltungsaufgabe

5/10

61.048,-€

3. Dauervollstreckung / Geschäftsbetrieb

10% Reingewinn

17.697,-€

= Vergütung netto

274.100,-€

+ MwSt.

16%

43.856,-€

= Vergütung brutto

317.956,-€

Die ermittelte Summe von 317.956,- € zog der Beklagte am 24.09.2004 von einem von ihm verwalteten Nachlasskonto für sich ein. Die Klägerinnen forderten den Beklagten mit Schreiben vom 24.02.2005 mit Fristsetzung zum 10.03.2005 zur Rückzahlung von 277.956,- € auf.

Im Laufe des Verfahrens hat der Beklagte den endgültigen Rechenschaftsbericht über die Testamentsvollstreckung vom 20.10.2003 bis zum 31.12.2004 beigebracht (Bl. 41 ff. AH), auf den Bezug genommen wird. Weiterhin hat er mit Rechnung vom 4.5.2005 seine Testamentsvollstreckergebühr auf 327.825,44 € erhöht (Bl.154 ff. AH), indem er von einem Nachlassbruttowert zum 14.7.2005 in Höhe von 1.187.065,48 € Honorar in Höhe von 0,415 % berechnete (= 4.926,32 €) sowie Auslagenerstattung in der Zeit vom 21.10.2003 bis zum 12.5.2005 – Fahrtkosten, Kopien, Porto etc. – in Höhe von 3.577,80 € verlangte.

Die Klägerinnen sind der Ansicht, die vom Beklagten beanspruchte Vergütung sei unangemessen hoch. Der Vergleich der Höhe des Reinnachlasses (Nettonachlass nach Abzug aller Verbindlichkeiten) in Höhe von 263.511,22 € zur Höhe der Testamentsvollstreckergebühr von 327.825,44 € (Bl. 126 GA) zeige, dass die Testamentsvollstreckergebühr nicht angemessen im Sinne von § 2221 BGB sei. Die Klägerinnen behaupten, dies sei vom Erblasser nicht beabsichtigt gewesen. Die angemessene Vergütung betrage lediglich 40.000,- €; daraus ergibt sich die Klageforderung.

Die an sie aus Lebens- und Unfallversicherungen des Erblassers ausgezahlten rund 700.000,- € dürften nicht berücksichtigt werden, denn sie gehörten formal nicht zum Nachlass und zudem sei dieser Betrag ihnen nicht persönlich zu Gute gekommen, weil damit – unstreitig – ihre aufgrund des Praxisverkaufs entstandene höhere Einkommenssteuer beglichen wurde.

Die Klägerinnen sind weiterhin der Ansicht, bei der Ermittlung der Grundlage der angemessenen Vergütung sei der Reinnachlass zzgl. 40 % der Schulden anzusetzen, also eine Kappungsgrenze für Schulden bei 40 % zu ziehen, anstatt den vollen Bruttonachlass als Bezugsgröße zu nehmen. Dies sei erforderlich um der Besonderheit des Falls, dass ein hohes Maß an Verbindlichkeiten des Nachlass belastet, gerecht zu werden.

Keinesfalls angemessen sei, wenn der Beklagte zur Berechnung seiner Grundvergütung auf den vollen Bruttonachlass abstelle und dann zusätzlich Zuschlag für eine aufwendige Grundtätigkeit wegen der aufwändigen Regulierung der Nachlassverbindlichkeiten in Höhe von 4/10 des Grundbetrages, also 48.839,- € berechne, da auf diese Weise die Höhe der Nachlassverbindlichkeiten doppelt die Testamentsvollstreckervergütung erhöhe.

Auch die übrigen vom Beklagten angesetzten Zuschläge seien teil unberechtigt, teils überhöht. Soweit einer der Zuschläge für die Auseinandersetzung der Erbschaft und Auszahlung der Vermächtnisse angesetzt worden sei, sei zu berücksichtigen, dass – unstreitig – der Beklagte keine Erbauseinandersetzung zwischen den Klägerinnen durchführte und nur ein einziges Vermächtnis für die Lebensgefährtin des Erblassers abzuwickeln war, dessen betragsmäßiger Wert in Höhe von 19.801,- € (Bl. 128 GA) – unstreitig – geringer ist als der hierfür berechneten Zuschlag in Höhe von 24.419,- €. Zudem sind die Klägerinnen der Ansicht, der Zuschlag dürfe sich wenn überhaupt nur auf die Höhe des Vermächtnisses als Bezugsgröße beziehen aber nicht auf den Bruttonachlass.

Außerdem dürfe die Umsatzsteuer nicht hinzugerechnet werden.

Die Unangemessenheit der vom Beklagten angesetzten Vergütung werde nach Ansicht der Klägerinnen dadurch weiter verschärft, dass der Beklagte wegen Steuerberaterdienstleistungen im Zusammenhang mit dem Nachlass – unstreitig – weitere 137.356,54 € (Bl. 43 GA) berechnete und erhielt.

Auch ansonsten ist die Testamentsvollstreckung nach Ansicht der Klägerinnen nicht erfolgreich gewesen, denn der Beklagte habe die Praxis als wesentlichen Nachlassgegenstand unter Wert verkauft sowie erhebliche Kosten für den Nachlass verursacht, indem er in außerordentlich großem Umfang Gutachter, Hilfspersonen, Rechtsanwälte, Ärzte sowie seine Mitarbeiterin Frau Q hinzugezogen habe. In diesem Zusammenhang weisen sie darauf hin, dass für Steuerberatung, Rechtsanwaltdienstleistung und Leistungen der Ärzte unstreitig Kosten von insgesamt 254.058,50 € (Bl. 129 GA) entstanden (einschließlich der 137.356,54 € für eigene Steuerberatung durch den Beklagten). Nach ihrer Ansicht könne der Beklagte nicht für dieselben Tätigkeiten im Übermaß herangezogene Dritte bezahlen und für sich Zuschläge fordern.

Zudem sei entgegen der Angaben des Beklagten keinerlei Reingewinn in 2004 erzielt worden, weil nach dem Ergebnis einer Betriebsprüfung keine Rückstellungen für Vorfälligkeitsentschädigungen gebildet werden durften, so dass infolge Auflösung dieser Rückstellungen kein Gewinn anfiel. Der Beklagte könne daher auch nicht 10 % eines nicht existierenden Gewinns als Honorar für die Praxisfortführung verlangen.

Auch nach einer stundenweisen Berechnung der Vergütung des Beklagten sei bei einem Arbeitsaufwand von 256 Stunden zu je 150,- € eine Summe von etwa 40.000,- € angemessen.

Jedenfalls sei die Vergütung zum 24.09.2004 noch nicht fällig gewesen und schon daher zurückzuzahlen. Dass die Testamentsvollstreckung zu jenem Zeitpunkt nicht beendet gewesen sei, zeige das Verhalten des Beklagten, da er danach weiter Tätigkeiten der Testamentsvollstreckung – gegen den Wunsch der Erbinnen – ausgeübt habe und sie mit seiner Rechnung vom 4.5.2005 auch berechne.

Die Klägerinnen haben ursprünglich beantragt (Bl. 67 GA),

1. den Beklagten zu verurteilen, an die Klägerinnen 277.956,- € nebst 5 Prozentpunkten Zinsen über dem Basiszinssatz seit dem 10.3.2005 zu zahlen,

2. festzustellen, dass die Testamentsvollstreckung des Beklagten über das Vermögen des Verstorbenen Dr. C3 beendet ist,

3. den Beklagten zu verurteilen, den Nachlass an die Klägerinnen herauszugeben.

Mit Zwischenvergleich vom 28.3.2006 führten die Parteien eine Einigung über die Anträge zu 2.) und 3.) herbei (Bl. 107-108 GA), wobei über die Kosten durch das Endurteil entschieden werden sollte. Insoweit haben die Parteien wechselseitig Kostenantrag gestellt (Bl. 131 GA).

Die Klägerinnen beantragen in der Hauptsache nunmehr,

den Beklagten zu verurteilen, an sie 277.956,- € nebst 5 Prozentpunkten Zinsen über dem Basiszinssatz seit dem 10.3.2005 zu zahlen.

Der Beklagte beantragt insoweit,

die Klage abzuweisen

Der Beklagte ist der Ansicht, dass die von ihm berechnete Vergütung angemessen ist. Die Berechnungsgrundlage der Vergütung sei mit dem vollen Bruttonachlass korrekt gewählt worden. Er behauptet, die Zuschläge zur Grundvergütung für einzelne Sonderaufgaben seien stets unter dem Durchschnitt angesetzt und der gut geleisteten Arbeit angemessen. Es habe einen erheblichen Zeitaufwand bei der Regulierung der Nachlassverbindlichkeiten gegeben sowie schwierige Verhandlungen mit den Gläubigern des Erblassers, z.B. von Krankenversicherungsträgern.

Der Beklagte ist der Ansicht, dass das von den Klägerinnen beklagte Ungleichgewicht zwischen Höhe ihres Reinnachlasses und der Testamentsvollstreckervergütung in der Höhe nicht gegeben sei, weil die Klägerinnen wegen des Erbfalls rund 700.000,- € aus Lebens- und Unfallsversicherungen des Erblassers erhielten und daher sei ihnen aufgrund des Erbfalls insgesamt ein Betrag von rund 1,165 Million € zugeflossen. Sofern die Klägerinnen argumentierten, dass die 700.000,- € aus Lebens- und Unfallversicherungen des Erblassers stammten und nicht berücksichtigt werden dürften, weil sie formal nicht zum Nachlass gehörten und damit nur die aus der Praxisveräußerung resultierende Einkommenssteuer bedient wurde, müsse konsequenterweise diese Einkommenssteuer in Höhe von – unstreitig – 848.000,- € aus den Nachlassverbindlichkeiten herausgerechnet werden, denn der Verkauf sei durch die Klägerinnen veranlasst worden, nicht durch den Erblasser.

Dass der den Klägerinnen jeweils tatsächlich verbleibende Erbteil im Verhältnis zum Bruttonachlass so gering ausfalle, liege nicht an einer unsachgemäß betriebenen Testamentsvollsteckung oder einer unberechtigten Höhe der Testamentsvollstreckervergütung, sondern primär am Ausgabe- und Entnahmeverhalten des Erblassers zu Lebzeiten, der dadurch – unstreitig – ein negatives Kapitalkonto hinterlassen hat.

Der Vorwurf, die Testamentsvollstreckung sei nicht erfolgreich gewesen, sei unzutreffend, da ihm gelungen sei, die Höhe einzelner Nachlassverbindlichkeiten durch Verhandlungen ganz erheblich zu verringern, insbesondere die Höhe der Vorfälligkeitsentschädigungen bei vorzeitiger Rückzahlung von Darlehensverbindlichkeiten von 500.000,- € auf rund 70.000,- € zu senken.

Die Abweichung des für die Praxis erzielten Kaufpreises vom gutachterlich ermittelten Wert sei vor allem dem Zeitdruck und der mangelnden Zahl solventer Interessenten geschuldet gewesen und Der Verkauf zu diesem Betrag ist – unstreitig – mit den Klägerinnen abgestimmt gewesen.

Der Beklagte ist der Ansicht, dass sein Vergütungsanspruch bei Entnahme des Geldes fällig war. Die danach ausgeübten Tätigkeiten seien einer Dauertestamentsvollstreckung im Sinne des § 2209 BGB gleichzusetzen.

Falls man seine Vergütung nach Arbeitszeit berechnen wolle, behauptet der Beklagte hierzu, er habe mehr als 1.000 Stunden Arbeit im Rahmen dieser Testamentsvollstreckung geleistet. Er ist der Ansicht, je Stunde seien 290,- € zu vergüten.

Der Beklagte hat behauptet, in der Zeit, in der die Facharztpraxis nach dem Erbfall fortgeführt werden konnte, sei ein Reingewinn von 176.970,- € erzielt worden.

Gründe:

Die zulässige Klage ist in Höhe von 112.590,- € begründet.

I.)

1.) Die Klägerinnen haben gemäß § 812 Abs. 1 S. 1 Alt. 2 BGB in Höhe von 112.590,- € einen Zahlungsanspruch gegen den Beklagten, da er diesen Betrag, der ihm als Vergütung nicht geschuldet war, auf Kosten der Klägerinnen erlangt hat, indem er 317.956,- € von einem Nachlasskonto des Erblassers, das den Klägerinnen aufgrund des Erbfalls zusteht, entnommen hat, obwohl die ihm zustehende angemessene Bruttovergütung 205.366,- € beträgt.

Die vom Beklagten vorgenommene Berechnung seiner Vergütung im Rechenschaftsbericht und in der Rechnung vom 4.5.2006, auf die jeweils Bezug genommen wird, hält einer Überprüfung durch das Gericht nicht in allen Punkten stand.

Der Beklagte hat gemäß § 2221 BGB Anspruch auf eine angemessene Vergütung. Als angemessen ist nach dieser Vorschrift diejenige Vergütung anzusehen, die sich nach Würdigung aller Umstände unter Berücksichtigung der Besonderheiten des Einzelfalles an Art, Dauer und Umfang der zu erledigenden Aufgaben bemisst.

Zur Beurteilung der Angemessenheit sind maßgebend der dem Testamentsvollstrecker im Rahmen der Verfügung von Todes wegen nach dem Gesetz obliegende Pflichtenkreis, der Umfang der ihn treffenden Verantwortung und die von ihm geleistete Arbeit, wobei die Schwierigkeit der gelösten Aufgaben, die Dauer der Abwicklung oder der Verwaltung, die Verwertung besonderer Kenntnisse und Erfahrungen und auch die Bewährung einer sich im Erfolg auswirkenden Geschicklichkeit zu berücksichtigen sind (vgl. BGH, Urt. v. 28.11.1962, V ZR 225/60 in LM § 2221 BGB, Nr.2, Bl. 906; BGH, Urt. v. 26.06.1967, III ZR 95/65 in LM § 2221 BGB, Nr.5, Bl. 457 = NJW 1967, 2400; OLG Köln, Urt. v. 08.07.1993, 1 U 50/92 in ZEV 1994, 118, 119 = FamRZ 1994, 328).

a) Um den unbestimmten Rechtsbegriff der Angemessenheit in § 2221 BGB auszufüllen gibt es einerseits in verschiedenen Tabellen den Ansatz, durch einen Prozentsatz, der sich auf den Nachlasswert als Bezugsgröße bezieht, die Grundvergütung zu bestimmen und dann durch ggf. hinzutretende Zuschläge, die sich auf die Grundvergütung als Bezugsgröße beziehen, besondere Schwierigkeiten der Tätigkeit zu vergüten. Einzelheiten sind hier je nach Tabelle unterschiedlich.

Andererseits gibt es den Ansatz, die Testamentsvollstreckergebühr nach der geleisteten Arbeitszeit zu berechnen. Dies wird in der Literatur teilweise befürwortet (vgl. Zimmermann, Die angemessene Testamentsvollstreckervergütung in ZEV 2201, 334; MünchKomm/Zimmermann BGB 4. Aufl., § 2221 Rz. 17.).

Die Rechtsprechung hat bisher die Bestimmung der angemessenen Testamentsvollstreckergebühr auf Basis von Tabellen und Prozentsätzen vorgenommen (vgl. BGH Urteil v. 26.6.1967, III ZR 95/65 in NJW 1967, 2400; OLG Köln, Urteil v. 8.7.1993, 1 U 50/92 in NJW-RR 1994, 269 = OLGR Köln 1993, 297 = FamRZ 1994, 328 = ZEV 1994, 118.). Dieser Ansatz wird auch in der Literatur teilweise befürwortet (vgl. Tiling, Die Vergütung des Testamentsvollstreckers in ZEV 1998, 331; Reimann, Die Berechnung der Testamentsvollstreckervergütung nach den neueren Tabellen in DStR 2002, 2008.)

Der Bundesgerichtshof hat diese Vorgehensweise zuletzt bestätigt (vgl. BGH, Beschluss vom 27. 10. 2004, IV ZR 243/03 in ZEV 2005, 22.). Dort wird ausgeführt, dass die Berechnung der Vergütung nach Bruchteilen des Nachlasswerts möglich und im Grundsatz der Rechtssicherheit und dem Rechtsfrieden förderlich ist, indes solche Richtsätze – wie etwa die Rheinische Tabelle – nicht schematisch angewandt werden dürfen, weil sie i. d. R. nur einen Anhaltspunkt für Fälle bieten, in denen der Testamentsvollstrecker die üblichen Aufgaben erfüllt. Ihrer Natur nach könne die Vergütung nur im Rahmen eines Ermessensspielraums bestimmt werden und obliege in erster Linie dem Tatrichter. Dass sich die Vergütung des Testamentsvollstreckers ausschließlich nach seinem Zeitaufwand zu richten habe, sei in Übereinstimmung mit den von der Rechtsprechung entwickelten Grundsätzen abzulehnen (vgl. BHG a.a.O.; BGH Urteil v. 28. 11. 1962, V ZR 225/60 in LM BGB § 2221 Nr. 2 Bl. 2, 5 f.; BGH Urteil v. 26. 6. 1967, III ZR 95/65 in NJW 1967, BGH v. 24. 11. 1971, IV ZR 228/69 in WM 1972)

Dieser Ansicht schließt sich das Gericht an. Denn der Ansatz, auf Basis der bereits seit 1925 entwickelten verschiedenen Tabellen – z. B. Rheinische Tabelle, Möhring”sche Tabelle, Klingelhöffer”sche Tabelle, Berliner Praxis, Eckelskemper”sche Tabelle und Neue Rheinische Tabelle – von Prozentwerten in Bezug auf den Nachlasswert auszugehen, kann als gefestigt und aufgrund des bestehenden Ermessenspielraum des Prozessgerichts als sachgerecht angesehen werden. Dabei müssen die bereits eingangs genannten Kriterien der Rechtsprechung in die Ermessensentscheidung einfließen.

Eine Abrechnung nach Zeitaufwand würde neue Fragen aufwerfen, z.B. wie viele Stunden man angemessenerweise für eine bestimmte Tätigkeit benötigt, welcher Stundensatz angemessen ist. Insofern hat sich noch keine gefestigte Vorgehensweise herausgebildet, die Rechtssicherheit böte.

Eine Abrechnung nach Zeitaufwand beseitigt auch das hier vorherrschende Problem einer Vergütungsberechnung bei Vorligen eines stark überschuldeten Nachlasses nicht, insbesondere nicht das Problem, dass bei einem hohen Schuldenanteil die Vergütung den Wert des verbleibenden Reinnachlasses erheblich beeinträchtigen kann. Denn die Abwicklung vieler Verbindlichkeiten ist regelmäßig zeitaufwändig, so dass sich auch bei einer Abrechnung nach Arbeitszeit dasselbe Problem stellen kann, als wenn man auf den Bruttonachlass als Bezugsgröße abstellt.

Der von den Klägerinnen vorgeschlagenen Berechnung der Vergütung nach Arbeitszeitstunden wird daher nicht gefolgt. Vielmehr ist der Aspekt des Zeitaufwands lediglich einer von mehreren, die bei der Ermessensentscheidung berücksichtigt wurden.

b) Ebenso wenig war den Klägerinnen darin zu folgen, auf den Nettonachlass zzgl. eines bei 40 % gekappten Schuldenanteils als Bezugsgröße abzustellen. Hierfür fand sich keine Rechtsgrundlage.

Vielmehr ist anerkannt und zutreffend, auf den vollen Bruttonachlass als Bezugsgröße für die Vergütungsberechnung in Prozentsätzen abzustellen, sofern – wie hier – die Abwicklung aller Verbindlichkeiten zu den Aufgaben des Testamentsvollstreckers gehört, weil gerade die Schuldenregulierung zeitlich und inhaltlich aufwändig ist und sonst ein Testamentsvollstrecker bei Überschuldung eines Nachlasses u.U. keinerlei Vergütung erhielte (vgl. BGH Urteil v. 26. 6. 1967, III ZR 95/65 in NJW 1967, 2402; MünchKomm/Zimmermann BGB 4. Aufl., § 2221 Rz. 8; Palandt/Edenhofer BGB 64. Aufl., § 2221 Rz. 5 und 10; Tiling, Die Vergütung des Testamentsvollstreckers in ZEV 1998, 331 m.w.N. in Fn. 4; Reimann, Die Testamentsvollstreckervergütung nach den Empfehlungen des Deutschen Notarvereins in DNotZ 2001, 344, 348.)

Ein Erbe kann mithin nicht die Vergütung eines Testamentsvollstreckers, der mit Abwicklung sämtlicher Verbindlichkeiten befasst ist, durch Ziehen einer willkürlichen Kappungsgrenze schmälern. Der Erbe kann lediglich eine Kappung seines Erbteils vornehmen gemäß § 2306 Abs. 1 S. 2 BGB, sofern er sich durch die Anordnung der Testamentsvollstreckung übermäßig benachteiligt sieht. Danach kann ein Erbe, wenn der ihm hinterlassene Erbteil von seiner Quote her – wie hier – größer als sein Pflichtteil ist, die Erbschaft wegen der Belastung mit der Testamentsvollstreckung ausschlagen und seinen Pflichtteil fordern. So sind die Klägerinnen jedoch nicht vorgegangen.

c) Als Ausgangspunkt ist das Gericht von der Neuen Rheinischen Tabelle ausgegangen. Zwar hat die Rechtsprechung bislang die Rheinische Tabelle herangezogen und sie sowie andere Tabellen (insbesondere die Möhring”sche, die Klingelhöffer”sche und die Berliner Praxis Tabelle) setzen sowohl bei der Grundvergütung als auch bei Höhe der Zuschläge deutlich niedriger an, so dass gegen die Neue Rheinischen Tabelle spricht, dass sie insoweit im Vergleich zu sehr hohen Beträgen gelangt, die überhöht sein könnten (vgl. Vergleichsberechnungen bei Reimann, Die Testamentsvollstreckervergütung nach den Empfehlungen des Deutschen Notarvereins in DNotZ 2001, 344, 348; Reimann, Die Berechnung der Testamentsvollstreckervergütung nach den neueren Tabellen in DStR 2002, 2008.).

Indes sind die Parteien bisher übereinstimmend von der Neuen Rheinischen Tabelle als Anhaltspunkt für die Vergütungsberechnung ausgegangen; die Klägerinnen bereits in der Klageschrift. Da zwischen Testamentsvollstrecker und Erben Vereinbarungen zu einer angemessenen Vergütung getroffen werden können (vgl. Palandt/Edenhofer BGB 64. Aufl., § 2221 Rz. 5.), hat sich das Gericht an der Neuen Rheinischen Tabelle orientiert.

d) Das Gericht hat folgende Beträge angesetzt, um insgesamt eine angemessene Vergütung zu ermitteln:

1. Grundvergütung

1,5% des Bruttonachlasses

122.097,- €

2. Zuschläge

a) Aufwändige Grundtätigkeit

2/10 der Grundvergütung

24.419,- €

b) Erfüllen eines Vermächtnisses

—

—

c) aufwändige Gestaltungsaufgabe

2,5/10 der Grundvergütung

30.524,- €

3. Dauervollstreckung / Geschäftsbetrieb

—

—

Auslagen

—

—

= Vergütung netto

177.040,- €

+ MwSt. (gerundet)

16%

28.326,- €

= Vergütung brutto

205.366,- €

Die Grundvergütung war vom Beklagten aufgrund der Neuen Rheinischen Tabelle zutreffend mit 1,5% des Bruttonachlasses bei 122.097,- € angesetzt worden. Da die Grundvergütung im Vergleich zu den anderen Tabellen damit bereits deutlich überdurchschnittlich war, hat das Gericht teils geringere Zuschläge angenommen, als der Beklagte berechnet hat, teils Zuschläge gestrichen, um insgesamt zu einer angemessen Vergütung zu gelangen.

e) Es war hier angemessen, Zuschläge anzusetzen, da aufgrund des Sachvortrags der Parteien feststeht, dass die mit der Testamentsvollstreckung verbundenen Aufgaben über ein normales Maß hinausgingen.

(1) Dabei erscheint die Ansicht, dass das Normalmaß der mit einer Testamentsvollstreckung verbundenen Aufgaben das sei, dass der Nachlass nur ein Konto, ein Wertpapierdepot und eine deutsche Rendite-Immobilie umfasst und “z.B. durch bloßes Einholen von Kontoauszügen, Grundbucheinsichten und Sichtung von Mietverträgen konstituiert ist” (vgl. Zimmermann, Die angemessene Testamentsvollstreckervergütung in ZEV 2201, 334; 336, 337; Empfehlungen des Deutschen Notarvereins, Die Vergütung des Testamentsvollstreckers, Ziffer II. 1.a) unter) und dies somit eine Vergütung von 1,5 bis 4 % des Bruttonachlasses rechtfertigt und darüber hinausgehende Tätigkeit demnach bereits zusätzlich zu vergüten ist, nicht überzeugend. So hat sich der Beklagte auch nicht eingelassen.

Berücksichtigt man die für die Ermessensentscheidung durch die Rechtsprechung entwickelten Kriterien, nach denen es auf den dem Testamentsvollstrecker nach dem Gesetz obliegenden Pflichtenkreis, den Umfang der ihn treffenden Verantwortung und die von ihm geleistete Arbeit ankommt, wobei die Schwierigkeit der gelösten Aufgaben, die Dauer der Abwicklung oder der Verwaltung, die Verwertung besonderer Kenntnisse und Erfahrungen und auch die Bewährung einer sich im Erfolg auswirkenden Geschicklichkeit zu berücksichtigen sind, ergibt sich, dass mit der Tätigkeit eines Testamentsvollstreckers bereits vom Ansatz her ein gewisses Maß an Komplexität verbunden wird, das über Einholen von Kontoauszügen, Grundbucheinsichten und Sichtung von Mietverträgen hinaus geht. Dafür spricht insbesondere auch die Höhe der Grundvergütung.

Es erscheint daher grundsätzlich bedenklich, darüber hinausgehende Tätigkeiten und Schwierigkeiten lediglich über das Bemessen von Zuschlägen zu vergüten. Jedenfalls ist es im vorliegenden Fall nicht angemessen, die weit über ein solches Maß hinausgehenden Tätigkeiten und gemeisterten Schwierigkeiten lediglich über das Bemessen von Zuschlägen zu vergüten. Vielmehr ist die Grundvergütung aufgrund ihrer Höhe als hauptsächliche Vergütung für die vom Beklagten geleistete Arbeit anzusehen.

(2) Für die “aufwändige Grundtätigkeit” war ein Zuschlag von 2/10 in Höhe von 24.419,- €, für die “aufwändige Gestaltungsaufgabe” war ein Zuschlag von 2,5/10 in Höhe von 30.524,- € angemessen. Hinzugerechnet zur Grundgebühr ergibt sich ein Betrag von 177.040,- € netto, der im Hinblick auf Pflichtenkreis, Umfang, Schwierigkeit und Dauer der Aufgaben sowie Erfolg der Tätigkeit insgesamt angemessen ist.

Bei Bemessung dieser Zuschläge mit Blick auf die sich insgesamt ergebende Summe hat das Gericht die vom Beklagten dargelegten Tätigkeiten seiner Testamentsvollstreckung im Einzelnen berücksichtigt.

Es hat insbesondere berücksichtigt, dass der Beklagte ein hohes Maß an Nachlassverbindlichkeiten gegenüber verschiedenen Gläubigern zu regulieren hatte und hierzu zeitlich aufwändige Verhandlungen durchgeführt wurden. Weiterhin besonders berücksichtigt wurden die von ihm organisierte mehrmonatige Fortführung der Facharztpraxis des Erblassers und die folgende Durchführung der Veräußerung der Praxis als anspruchsvoller und schwieriger Schwerpunkt der Tätigkeit.

Es hat weiterhin besonders berücksichtigt, dass der Beklagte im Umfang von etwa 430.000,- € Vorfälligkeitsentschädigungen abwenden konnte, was als großer Erfolg zu bewerten ist. Es hat hierbei aber auch berücksichtigt, dass gerade eine an die Kreissparkasse Euskirchen in Höhe von 228.000,- € zu zahlende Vorfälligkeitsentschädigung darüber abgewendet werden konnte, dass als Käufer der Facharztpraxis jemand ausgewählt wurde, der über diese Bank den Kaufpreis finanzierte – und der indes etwa 1,2 Mill. € weniger für die Facharztpraxis des Erblassers zahlte, als das Wertgutachten des Sozius des Beklagten ermittelt hatte (hierbei wurde das Umlaufvermögen im Wert von 500.000,- €, das der Erwerber nicht für 5,2 Mill. € erwarb, sondern das den Klägerinnen erhalten blieb, berücksichtigt). Indes ist völlig offen, ob ein anderer Interessent mehr hätte bezahlen können, so dass das Gericht davon ausgeht, dass sich hier vorrangig das Risiko verwirklicht hat, innerhalb eines knappen, vorgegeben Zeitrahmens eine Kaufsache zu einem sehr hohen Kaufpreis veräußern zu müssen.

Bei der Bemessung dieser Zuschläge hat sich das Gericht weiterhin davon leiten lassen, dass die Klägerinnen zu Recht vorgebracht haben, dass wenn der volle Bruttonachlass die Bemessungsgrundlage der – hohen – Grundvergütung ist, es unangemessen ist, dieselben Verbindlichkeiten erneut und vor allem in erheblichem Maße erhöhend im Rahmen des Zuschlags “aufwändige Grundtätigkeit”, der die Grundvergütung als Bezugsgröße hat und so vom Bruttonachlass ausgeht, zu bewerten. Hier 2/10 anzusetzen, entsprach einer vermittelnden Position zwischen den Ansätzen der Parteien und war angemessen.

(3) Zutreffend von den Klägerinnen vorgebracht war weiterhin, dass bei Bemessung der Vergütung berücksichtigt werden muss, dass sowohl bei der Fortführung der Praxis als auch bei der Veräußerung der Praxis Hilfspersonen (Ärzte, Rechtsanwälte und Steuerberater), die gesondert in Höhe von insgesamt 254.058,50 € vergütet wurden, hinzugezogen wurden. Auch dies sind Kosten der Testamentsvollstreckung, die die Erbinnen getragen haben und die in der Gesamtschau vergütungsmindernd zu berücksichtigen waren (so auch Zimmermann, Die angemessene Testamentsvollstreckervergütung in ZWE 2001, 334, 338 a.E..).

Zur Hinzuziehung Dritter war der Beklagte berechtigt und dass die Hinzuziehung dieser Hilfspersonen nicht erforderlich war, haben die Klägerinnen selbst nicht behauptet. Die Hinzuziehung Dritter zeigt auch die Komplexität der Aufgabe. Sie zeigt indes zugleich, dass der Beklagte insoweit teilweise eher eine beaufsichtigende Funktion innehatte.

In der Literatur wird insoweit teilweise diskutiert, Abschläge von der Grundvergütung vorzunehmen, soweit der Testamentsvollstrecker lediglich eine beaufsichtigende Funktion inne hatte (vgl. Reimann, Die Testamentsvollstreckervergütung nach den Empfehlungen des Deutschen Notarvereins in DNotZ 2001, 344, 353.). Dieser Gedanke wurde bei Ansatz der Zuschläge in einer Gesamtschau mindernd berücksichtigt.

Diese mindernde Berücksichtigung der Kosten für Hilfspersonen war auch gerade wegen der dem Beklagten gesondert vergüteten Steuerberatung in Höhe von 137.356,54 € angemessen, weil die vom Beklagten verwendete Neue Rheinische Tabelle bei den Zuschlagspositionen eine eigene Position für Steuerangelegenheiten vorsieht, wo Steuerberaterleistungen durch Zuschläge von 2/10 bis 10/10 vergütet werden sollen. Hier hätten demnach lediglich Kosten zwischen 24.419,40 € (2/10) und 122.097,- € (10/10) anfallen können.

Dabei übersieht das Gericht nicht, dass nach den Empfehlungen des Deutschen Notarvereins nur durch den Erbfall entstandene, inländische Steuerfragen von dieser Zuschlagsposition umfasst sein sollen, nicht bereits zuvor entstandene oder danach entstehende oder ausländische Steuerangelegenheiten. Es bedarf hier keiner Entscheidung, ob diese Grenzziehung angemessen ist, jedenfalls ist der Beklagte hier nicht nur mit nur durch den Erbfall entstanden Steuerangelegenheiten befasst gewesen, sondern auch mit einkommenssteuerrechtlichen Sachverhalten, die eine zusätzliche Vergütung begründen.

Indes hat der Beklagte seine Steuerberaterleistungen insofern nicht differenziert abgerechnet, da in Betracht gekommen wäre, die für durch den Erbfall geregelten Steuerangelegenheiten innerhalb der Testamentsvollstreckertätigkeit zu berechnen und nur die einkommenssteuerrechtlichen Sachverhalte gesondert neben der Testamentsvollstreckung abzurechnen. Nach den Kriterien der Rechtsprechung ist bei der Vergütungshöhe die Verwertung besonderer Fachkenntnisse erhöhend zu berücksichtigen. Der Beklagte hat indes seine Tätigkeiten, die auf seinem Fachwissen beruhten, separat berechnet. Dies war mindernd zu berücksichtigen.

(4) Zutreffend war weiterhin die Ansicht der Klägerinnen, dass der vom Beklagten für die Abwicklung des Vermächtnisses der Lebensgefährtin des Beklagten angesetzte Zuschlag von 2/10 der Grundgebühr in Höhe von 24.419,40 € angesichts des Werts des Vermächtnisses von 19.801,- € unangemessen ist.

Da nur ein Vermächtnis vorlag und im Übrigen keine Aufgaben der Erbauseinandersetzung anfielen, ist diese Tätigkeit nicht durch einen gesonderten Zuschlag zu erfassen, sondern ist von Grundvergütung und den angesetzten Zuschlägen hinreichend abgegolten. Ob insoweit die Grundvergütung oder der Vermächtniswert die richtige Bezugsgröße gewesen wäre, bedarf daher keiner Entscheidung.

(5) Nicht geschuldet war weiterhin die Entnahme von 10 % des Reingewinns aus dem Praxisbetrieb in 2004. Die insoweit im Wesentlichen leitende und beaufsichtigende Funktion des Beklagten ist durch die Nettovergütung von 177.040,- € hinreichend abgegolten.

Es liegt entgegen der am Rande geäußerten und nicht hinreichend dargelegten Ansicht des Beklagten keine Dauervollstreckung vor, da sie nicht im Testament angeordnet wurde und auch nicht ausgeübt wurde.

Hinzu kommt, dass der Beklagte den Vortrag der Klägerinnen nicht bestritten hat, in 2004 sei gar kein Gewinn erzielt worden, weil nach dem Ergebnis der Betriebsprüfung keine Rückstellungen für Vorfälligkeitsentschädigungen gebildet werden durften, so dass infolge der Auflösung dieser Rückstellungen kein Gewinn anfiel. Es ist mithin aus prozessualen Gründen davon auszugehen, dass bilanziell kein Gewinn vorlag, von dem ein 10 % hätte entnommen werden können.

(6) Der Beklagte kann mangels Vorliegen einer Dauervollstreckung auch nicht Erstattung seiner Auslagen sowie seiner unter dem 4.5.2006 weiter berechneten Tätigkeiten verlangen. Bereits die Empfehlungen des Deutschen Notarvereins sehen eine Auslagenerstattung entsprechend wie im Auftragsrecht nur bei einer Dauervollstreckung vor (vgl. Empfehlungen des Deutschen Notarvereins, Die Vergütung des Testamentsvollstreckers, Ziffer III. 4.).

Mit der Nachberechnung am 4.5.2006 setzt er sich auch zu seinem eigenen Vorgehen in Widerspruch, wonach seine Leistungen im Wesentlichen bei Entnahme der Vergütung erbracht waren und daher fällig waren.

Es erscheint vertretbar, nach Abschluss der wesentlichen Leistungen einer Testamentsvollstreckung von einem fälligen Vergütungsanspruch auszugehen, da ein Testamentsvolltrecker andernfalls wegen kleiner, noch anfallenden abschließenden Tätigkeiten u.U. unverhältnismäßig lange auf seine Vergütung, die grundsätzlich am Ende geschuldet ist, warten muss. Indes darf diese vorteilhafte Vorgehensweise, vor dem endgültigen Abschluss bereits nach Erbringen der wesentlichen Leistungen die Vergütung zu entnehmen, nicht zu der Annahme verleiten, nachfolgende Arbeit sei erneut zu berechnen.

f) Ob die an die Klägerinnen aus Lebens- und Unfallversicherungen des Erblassers ausgezahlten rund 700.000,- € bei der Berechnung des von ihnen erhaltenen Erbteils zu berücksichtigen waren oder nicht, bedarf keiner Entscheidung. Denn die Höhe des von den Klägerinnen erhaltenen Reinnachlasses ist bei der Prüfung der Angemessenheit nicht in direkten Vergleich zur Höhe der Testamentsvollstreckervergütung zu setzen.

Stimmen in der Literatur vertreten zwar die Ansicht, dass im Ergebnis nur ein Betrag als angemessen gelten könne, der sowohl die Interessen der zahlungspflichtigen Person (i.d.R. der Erben) wie auch die des Testamentsvollstreckers berücksichtigt (vgl. Zimmermann, Die angemessene Testamentsvollstreckervergütung, ZEV 2001, 34, 335.). Das Gericht geht indes davon aus, dass die Interessen eines Erben angemessen und hinreichend gewahrt sind, wenn er nicht mehr zahlen muss, als er angemessenerweise schuldet. Die in diesem Sinne zu verstehenden Interessen der Klägerinnen wurden im vorliegenden Fall hinreichend gewahrt.

Ganz vorrangig hat sich die Angemessenheitsprüfung im Rahmen des § 2221 BGB an dem Vergleich von Arbeitsleistung zu Vergütungshöhe zu orientieren, wie den von der Rechtsprechung aufgestellten Kriterien für die Ermessenentscheidung zu entnehmen ist. Die Höhe des Reinnachlasses, der den Erben verbleibt, wird nicht direkt mit der Vergütungshöhe verglichen, da ein Testamentsvollstrecker unabhängig von dem Verschuldungsgrad eines Nachlasses eine seine Arbeitsleistung angemessen vergütende Entlohnung erwarten darf.

Insoweit hebt der Beklagte zutreffend hervor, dass es Sache des Erblassers ist, welchen Nachlass er seinen Erben hinterlässt. Ein Erbe kann dies nur hinnehmen oder die Erbschaft ausschlagen. Den Verschuldungsgrad korrigierend durch die Höhe der Testamentsvollstreckervergütung abzufedern, kommt nicht in Betracht, weil ein Erbe das Risiko eines verschuldeten Nachlasses trägt, nicht ein Testamentsvollstrecker.

g) Der Beklagte verlangt zu Recht eine Bruttovergütung einschließlich Mehrwertsteuer.

Während in der Rechtsprechung bisher die Ansicht vertreten wurde, dass die Umsatzwertsteuer nicht zusätzlich verlangt werden könne (vgl. KG Urteil v. 10.12.1973, 12 U 2115/72 in NJW 1974, 752; OLG Köln, Urteil v. 8.7.1993, 1 U 50/92 in NJW-RR 1994, 269 = OLGR Köln 1993, 297 = FamRZ 1994, 328 = ZEV 1994, 118.), kann jedoch nach zutreffender Ansicht ein umsatzsteuerpflichtiger Testamentsvollstrecker auch Umsatzsteuer verlangen (vgl. MünchKomm/Zimmermann BGB 4. Aufl., § 2221 Rz. 15; Tiling, Die Vergütung des Testamentsvollstreckers, ZWE 1998, 331, 336.).

Dieser Ansicht schließt sich die Kammer an, da es unbillig ist, einem als Privatperson handelnden Testamentsvollstrecker die volle Vergütung zu belassen, während ein freiberuflich tätiger Testamentsvollstrecker steuerpflichtig ist und insofern eine niedrigere Vergütung hinnehmen müsste. Dagegen tritt das Argument, dass es aus Erbensicht ebenso unbillig ist, dass einem privat tätigen Testamentsvollstrecker weniger gezahlt werden muss als einem professionell tätigen, zurück, denn sie müssen ohnehin die Auswahl des Erblassers, wen er als Testamentsvollstrecker bestimmt und die sich daraus ergebenden Konsequenzen, hinnehmen. Dazu gehört auch, hinnehmen zu müssen, bei einem vom Erblasser bestimmten, professionell tätigen Testamentsvollstrecker zusätzlich Umsatzsteuer zu schulden. Nach Ansicht der Kammer lässt sich dieser Interessengegensatz daher nur in diese Richtung auflösen.

Hinzu kommt, dass die Frage nach der angemessenen Vergütung immer dazu führen wird, dass man berücksichtigt, wie viel der Testamentsvollstrecker am Ende für seine Leistung erhält, so dass ohnehin – sei es ausdrücklich oder nur gedanklich – die Nettosumme überdacht wird. Es besteht daher kein Anlass, insoweit nicht transparent vorzugehen und nicht die Steuer offen auszuweisen.

h) Wird abschließend der zeitliche Aspekt einbezogen, wonach der Beklagte behauptet hat, etwa 1.000 Stunden Arbeit im Rahmen dieser Testamentsvollstreckung geleistet zu haben, entspricht die angesetzte Vergütung von 205.366,- € – den Beklagtenvortrag insoweit als unstreitig unterstellt – einem Stundenlohn von brutto rund 205,- € und ist auch insoweit angemessen.

Setzt man diesen Betrag ins Verhältnis zur üblichen, deutlich weniger aufwändigen und komplexen Tätigkeit eines Steuerberaters und zieht den Vergleich dazu, dass ein Steuerberater nach § 13 StBGebV – sofern keine Honorarabsprache getroffen wurde, die aber hier auch fehlt – maximal 92,- € netto (=106,72 € brutto) pro Stunde verlangen kann, erscheint die ermittelte Vergütungshöhe auch insoweit angemessen.

2.) Der Entnahme fehlte in der im Tenor ersichtlichen Höhe auch der rechtliche Grund.

Zwar reicht die Verfügungsmacht des Testamentsvollstreckers grundsätzlich so weit, dass eine Verfügung auch dann wirksam ist, wenn sie der ordnungsmäßigen Verwaltung des Nachlasses widerspricht (vgl. MünchKomm/Zimmermann BGB 4. Aufl., § 2205 Rz. 59.). Weiterhin kann der Testamentsvollstrecker zur ausschließlichen Erfüllung einer Verbindlichkeit auch mit sich selbst kontrahieren, so z.B. zur Erfüllung eines fälligen Vergütungsanspruchs aus § (vgl. MünchKomm/Zimmermann BGB 4. Aufl., § 2205 Rz. 84; Palandt/Edenhofer BGB 64. Aufl., § 2205 Rz. 30.).

Jedoch setzt die Wirksamkeit von Insichgeschäften i.S.v. § 181 BGB – wie der Erfüllung eines fälligen Vergütungsanspruchs aus § – beim wirklichen oder mutmaßlichen Willen des Erblassers an, weil dieser Wille für den Umfang der Rechtsmacht des Testamentsvollstreckers maßgeblich ist. Wieweit der Erblasser dem Testamentsvollstrecker das Selbstkontrahieren gestattet hat, ist eine Frage der Auslegung der Verfügung von Todes wegen, insbesondere der Testamentsvollstreckeranordnung. Da jedoch der Erblasser den Testamentsvollstrecker von der Verpflichtung, den Nachlass ordnungsmäßig zu verwalten (§ Abs. 1), nicht befreien kann, muss stets hinzutreten, dass das Insichgeschäft der ordnungsmäßigen Verwaltung nicht widerspricht, weil andernfalls die Vornahme des Insichgeschäfts unwirksam ist. Dadurch tritt bei der Frage, ob die Rechtsmacht des Testamentsvollstreckers sich auf den Abschluss eines Insichgeschäfts erstreckt, der Gesichtspunkt der ordnungsmäßigen Verwaltung in den Vordergrund; denn wenn das Rechtsgeschäft ordnungsmäßig ist, dann ist regelmäßig auch die Gestattung durch den Erblasser anzunehmen, und wenn es ordnungsmäßiger Verwaltung nicht entspricht, dann erhielte der Testamentsvollstrecker auch durch eine vom Erblasser erteilte Gestattung keine Ermächtigung. Es wird daher beim Insichgeschäft der Rahmen der Verfügungsmacht durch das Gebot der ordnungsmäßigen Verwaltung abgegrenzt (vgl. MünchKomm/Zimmermann BGB 4. Aufl., § 2205 Rz. 84 ff.).

Die Zulässigkeit des Selbstkontrahierens durch den Erblasser muss der Testamentsvollstrecker beweisen. Er kann den Beweis dadurch führen, dass er eine entsprechende Willensäußerung, wonach ihm das Insichgeschäft gestattet war, dartut, oder dass er sich auf den Vollzug einer gültigen letztwilligen Verfügung des Erblassers beruft, oder dass er das Insichgeschäft als ordnungsmäßige Verwaltungsmaßnahme ausweist (vgl. MünchKomm/Zimmermann BGB 4. Aufl., § 2205 Rz. 87.). Kann der Testamentsvollstrecker diesen Beweis nicht führen, war das vorgenommene Insichgeschäft unzulässig und wird von seiner Rechtsmacht nicht umfasst. Das Rechtsgeschäft ist daher unwirksam (vgl. MünchKomm/Zimmermann BGB 4. Aufl., § 2205 Rz. 88.).

Hier kam nur in Betracht darzulegen, dass das Insichgeschäft eine ordnungsmäßige Verwaltungsmaßnahme ist, da weder eine Gestattung des Erblassers oder eine entsprechende letztwilligen Verfügung des Erblassers vorlagen.

Da die vom Beklagten entnommene Vergütung in der im Tenor ersichtlichen Höhe – wie bereits ausgeführt – überhöht war, entsprach die Entnahme insoweit nicht der dem Beklagten obliegenden ordnungsgemäßen Verwaltung und war mithin schwebend unwirksam. Da die Klägerinnen als Erbinnen ihre nachträgliche Genehmigung der Entnahme versagten, konnte der Wirksamkeitsmangel nicht geheilt werden.

II.)

Ob die Über-Entnahme darüber hinaus als eine schuldhafte Pflichtverletzung anzusehen ist, die zu Schadenersatz in Höhe der tenorierten Summe aus § 2219 Abs. 1 BGB verpflichtet und zudem einen Entlassungsgrund darstellt, bedarf keiner Entscheidung, da die Klägerinnen insoweit ein Verschulden bei der Berechnung der Vergütungshöhe nicht behauptet haben.

Soweit die Klägerinnen Ersatz des Zinsschadens wegen der vorzeitigen Entnahme aus § 2219 Abs. 1 BGB verlangen, da der Beklagte schuldhaft vor Fälligkeit die 317.956,- € entnommen habe, kann nach oben verwiesen werden.

Es erscheint vertretbar, vor dem endgültigen Abschluss bereits nach Erbringen der wesentlichen Leistungen die Vergütung zu entnehmen. Erkennbar hat sich auch der Beklagte von diesem Gedanken leiten lassen. Dass ihm insoweit Fahrlässigkeit oder Vorsatz vorzuwerfen ist, ist nicht hinreichend dargetan.

III.)

Die Zinsforderung ist begründet gemäß §§ 286 Abs. 1, S. 1, 288 BGB.

IV.)

Die prozessualen Nebenentscheidungen beruhen auf § 92 Abs. 1, § 98, § 709 ZPO.

Die Kosten des Zwischenvergleichs waren nach § 98 ZPO gegeneinander aufzuheben, da dies dem gesetzlichen Leitbild entspricht, von dem hier nicht so weit abgewichen wurde, dass diese Kostentragung unangebracht wäre. Einerseits war zu berücksichtigen, dass der Wortlaut des Vergleichs über die ursprünglichen Anträge zu 2) und 3) hinaus geht und daher ein gegenseitiges Nachgeben im Sinne einer Verständigung vorliegt. Ob die Voraussetzungen eines sofortigen Anerkenntnisses des Antrags zu 3) vorliegen, wie der Beklagte vor Vergleichsschluss vorgetragen hatte, bedurfte daher keiner Entscheidung.

IV.)

Streitwert:

1) des Zwischenvergleichs: 10.000,- € (5.000,- € je Antrag)

2) des Rechtsstreits: 277.956,- €