Leitsätzliches:

Finanzgericht München

Datum: 20.11.2019

Gericht: FG München

Spruchkörper: 4-K

Entscheidungsart: Urteil

Aktenzeichen: 4-K519/18

Tatbestand:

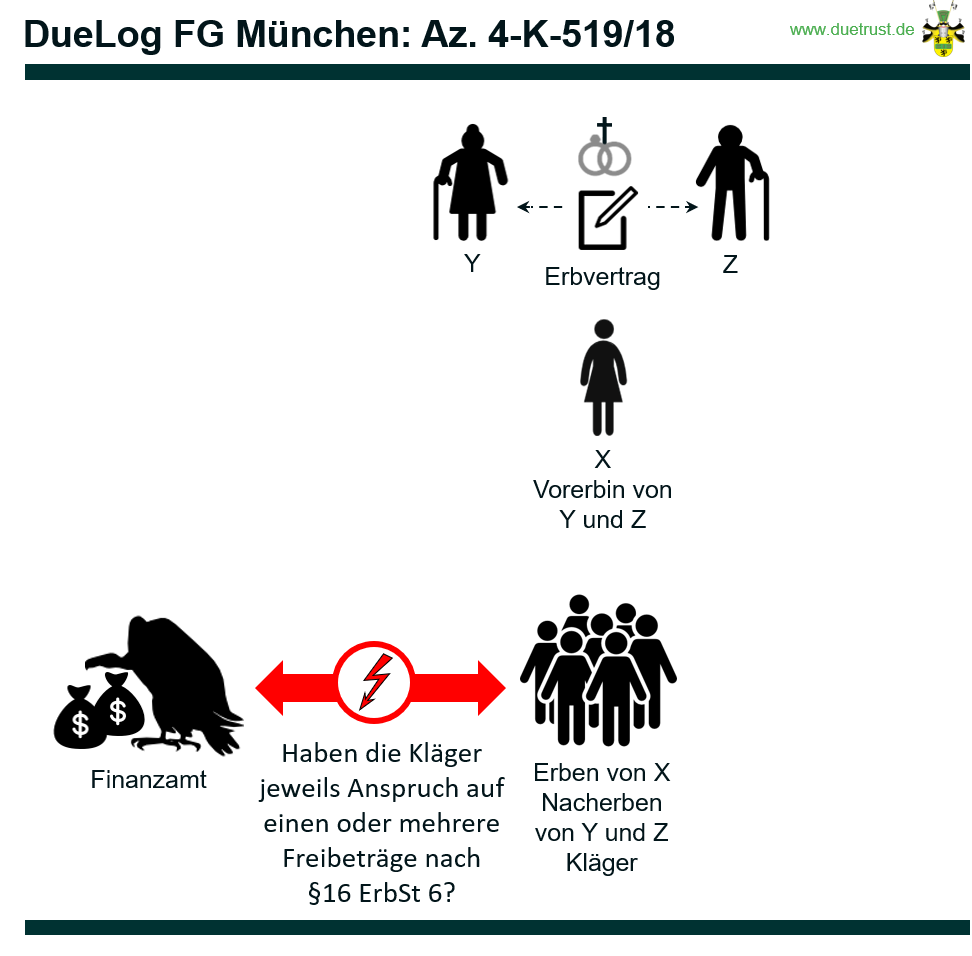

Die Beteiligten streiten über die Rechtmäßigkeit der jeweils einzeln gegen die Kläger festgesetzten Erbschaftsteuer, wobei nur die Rechtsfrage streitbehaftet ist, ob bei der jeweiligen Steuerfestsetzung mehrere persönliche Freibeträge nach § 16 des Erbschaftssteuer- und Schenkungsteuergesetzes (ErbStG) zu berücksichtigen sind.

Die Kläger sind lt. Erbschein des Amtsgerichts X vom XX. März 2016 (Az. X) testamentarische Miterben zu je 1/5 nach der am X. XX 2015 verstorbenen Frau X (im Folgenden Erblasserin). Die Erbmasse besteht aus Eigenvermögen der Erblasserin und dem Vermögen aus zwei Vorerbschaften. Die Erblasserin war von ihren Eltern – Y und Z – in dem Ehe- und Erbvertrag vom X. September 1957 jeweils als Vorerbin eingesetzt. Nach den Bestimmungen des Ehe- und Erbvertrages sollte die Nacherbfolge eintreten, wenn die Vorerbin ohne Hinterlassung von eigenen leiblichen Abkömmlingen verstirbt, was auch tatsächlich eintrat. Zu Nacherben wurden die gesetzlichen Erben berufen, sofern diese zugleich Abkömmlinge der Eheleute Y und Z sind, was auf die Kläger zutrifft. Lt. Teil-Erbscheinen des Amtsgerichts X vom X. Dezember 2015 (Az. X) sind die Kläger Miterben zu je 1/6 nach der am X. XX 1992 verstorbenen Y. Lt. Teil-Erbschein des Amtsgerichts X vom X. Juli 2016 (Az. X) sind die Kläger Miterben zu je 1/6 nach dem am X. XX 1966 verstorbenen Z.

Mit Einreichung der Erbschaftsteuererklärung durch den Testamentsvollstrecker über den Nachlass der Erblasserin – Herrn X –, stellte letzterer für die Kläger jeweils einen Antrag nach § 6 Abs. 2 Satz 2 ErbStG. Ausgehend von der eingereichten Erklärung setzte der Beklagte mit Erbschaftsteuerbescheiden jeweils vom X. Mai 2017 gegen die Klägerin zu 1 Erbschaftsteuer i.H.v. X EUR, gegen die Klägerin zu 2 Erbschaftsteuer i.H.v. X EUR und gegen den Kläger zu 3 Erbschaftsteuer i.H.v. X EUR fest. Dabei berücksichtigte der Beklagte jeweils einen persönlichen Freibetrag i.H.v. insgesamt 400.000 EUR. Dagegen erhob der Testamentsvollstrecker mit Schreiben vom X. Juni 2017 die Einwendung der Nichtigkeit der Erbschaftsteuerbescheide und legte zugleich Einspruch gegen die Bescheide beim Beklagten ein. Mit Erbschaftsteuerbescheiden jeweils vom X. September 2017 wurden die Bescheide vom X. Mai 2017 infolge der teilweisen Abhilfe des Beklagten geändert und die Erbschaftsteuer gegen die Klägerin zu 1 auf X EUR, gegen die Klägerin zu 2 auf X EUR und gegen den Kläger zu 3 auf X EUR herabgesetzt. Soweit die Kläger im Rahmen des Einspruchsverfahrens gefordert hatten, dass jedem Kläger parallel mehrere persönliche Freibeträge nach § 16 ErbStG zu gewähren sind, half der Beklagte den Einsprüchen nicht ab. Mit Schreiben vom X. Dezember 2017 kündigten die Kläger an, nach Ablauf des X. Februar 2018 eine Untätigkeitsklage einzureichen, wenn der Beklagte bis dahin nicht über die Einsprüche entscheiden sollte.

Mit Schriftsatz vom X. Februar 2018, der am Folgetag beim Gericht einging, erhoben die Kläger Untätigkeitsklage. Mit Einspruchsentscheidungen vom X. Juli 2018 wies der Beklagte die Einsprüche der Kläger als unbegründet zurück.

Mit Erbschaftsteuerbescheiden jeweils vom X. September 2019 wurden die Bescheide vom X. September 2017 gemäß § 175 Abs. 1 Satz 1 Nr. 1 AO geändert und die Erbschaftsteuer gegen die Klägerin zu 1 auf X EUR, gegen die Klägerin zu 2 auf X EUR und gegen den Kläger zu 3 auf X EUR heraufgesetzt.

Die Klage wird wie folgt begründet:

Die Kläger seien Nacherben im Hinblick auf zwei verschiedene Vorerbschaftsvermögen geworden und hätten für jeden der Nacherbfälle jeweils einen Antrag nach § 6 Abs. 2 Satz 2 ErbStG beim Beklagten gestellt. Daneben bestehe noch als dritte Vermögensmasse das Eigenvermögen der Erblasserin. Eine solche Konstellation sei in § 6 Abs. 2 ErbStG nicht geregelt. Aus diesem Grund seien im Streitfall für jeden Nacherwerb die jeweiligen Freibeträge gesondert zu ermitteln und zu berücksichtigen.

Die Klägerin zu 1 beantragt,

den Erbschaftsteuerbescheid vom X. September 2019 dahingehend zu ändern, dass die Erbschaftsteuer auf X EUR herabgesetzt wird,

Die Klägerin zu 2 beantragt,

den Erbschaftsteuerbescheid vom X. September 2019 dahingehend zu ändern, dass die Erbschaftsteuer auf X EUR herabgesetzt wird,

Der Kläger zu 3 beantragt,

den Erbschaftsteuerbescheid vom X. September 2019 dahingehend zu ändern, dass die Erbschaftsteuer auf X EUR herabgesetzt wird,

jeweils hilfsweise, für den Fall der vollen oder teilweisen Klageabweisung, die Revision zum Bundesfinanzhof zuzulassen.

Der Beklagte beantragt,

die Klagen abzuweisen,

hilfsweise für den Fall der Klagestattgabe, die Revision zum Bundesfinanzhof zuzulassen.

Seiner Ansicht nach seien die klagegegenständlichen Erbschaftsteuerbescheide rechtmäßig. Die von den Klägern vorgenommene Interpretation des § 6 ErbStG, wonach das Verhältnis des Nacherben zum jeweiligen Erblasser zu Grunde zu legen ist, stelle keine zulässige Auslegung dieser Rechtsnorm dar. § 6 ErbStG würde eine mehrfache Gewährung von persönlichen Freibeträgen nach § 16 ErbStG nicht zulassen.

Wegen der weiteren Einzelheiten wird nach § 105 Abs. 3 Satz 2 der Finanzgerichtsordnung (FGO) auf die Schriftsätze der Beteiligten, die Behördenakte sowie die Gerichtsakte nebst Niederschrift über die mündliche Verhandlung vom 20. November 2019 Bezug genommen.

Gründe:

- Die zulässige Klage ist unbegründet.

a)Der Zulässigkeit der Klage steht nicht entgegen, dass die Erbschaftsteuerbescheide vom X. Mai 2017 möglicherweise unwirksam gewesen sind. Die Bescheide sind an den Testamentsvollstrecker adressiert. Letzterer ist jedoch nur für den Erbfall nach der Erblasserin zuständig gewesen, was die Unwirksamkeit der Bescheide zur Folge haben könnte. Dies kann jedoch dahingestellt bleiben, weil Rechtsmittel auch gegen einen Scheinverwaltungsakt möglich sind (vgl. Urteil des Bundesfinanzhofs – BFH– vom 29. November 2001 IV R 66/99, BFH/NV 2002, 524). Wird ein solcher Scheinverwaltungsakt im Rahmen des Einspruchsverfahrens durch einen formell wirksamen „Änderungsbescheid” geändert, so wird letzterer gemäß § 365 Abs. 3 Satz 2 Nr. 2 AO Gegenstand des Einspruchsverfahrens. Da die o.g. Erbschaftsteuerbescheide mit formell ordnungsgemäßen Bescheiden vom X. September 2017 geändert worden sind, sind letztere Gegenstand des Einspruchs- und damit auch des Klageverfahrens geworden.

b) Die Voraussetzungen der objektiven und subjektiven Klagenhäufung sind gegeben, da die Klagebegehren einen Erbfall betreffen, bei dem die Kläger Miterben sind und sich die Klagebegehren gegen denselben Beklagten richten, im Zusammenhang stehen und für sie dasselbe Gericht zuständig ist (vgl. §§ 42, 59 FGO i.V.m. § 59 der Zivilprozessordnung –ZPO–).

c) Die Nacherbfolge wird wie zwei Erbfälle behandelt (vgl. Kobor in: Fischer/Pahlke/Wachter, ErbStG, 6. Auflage, 2017, § 6, Rn. 7 m.w.N.). Zunächst unterliegt der Vorerbe wie ein Vollerbe der Erbschaftsteuerpflicht (vgl. § 6 Abs. 1 ErbStG; Geck in: Kapp/Ebeling, ErbStG, 5/2019, § 6, Rn. 18). Anschließend hat der Nacherbe seinen Vermögenserwerb als vom Vorerben stammend zu versteuern (vgl. § 6 Abs. 2 Satz 1 ErbStG). Das ErbStG durchbricht damit den zivilrechtlichen Regelungsansatz, wonach der Nacherbe vom Erblasser und nicht vom Vorerben erbt (Kobor in: Fischer/Pahlke/Wachter, ErbStG, 6. Auflage, 2017, § 6, Rn. 27). Der Nacherbe kann jedoch für die Bestimmung der auf ihn anwendbaren Steuerklasse und des Freibetrages, sein verwandtschaftliches Verhältnis zum Erblasser wählen (vgl. § 6 Abs. 2 Satz 2 ErbStG; BFH-Urteil vom 3. November 2010 II R 65/09, BStBl. II 2011,123; Kobor in: Fischer/Pahlke/Wachter, ErbStG, 6. Auflage, 2017, § 6, Rn. 30). Erbt der Nacherbe – wie im Streitfall – auch das eigene Vermögen des Vorerben, ist der Abzug eines Freibetrages über den Freibetrag hinaus, der sich nach dem ErbStG aus dem Verhältnis zum Erben ergibt, nicht zulässig (vgl. § 6 Abs. 2 Satz 4 ErbStG). Auch in diesem Fall liegen erbschaftsteuerrechtlich nicht ein Erwerb vom ursprünglichen Erblasser und ein weiterer Erwerb vom Vorerben vor, sondern nur ein einheitlicher Erwerb vom Vorerben (BFH-Urteil vom 3. November 2010 II R 65/09, BStBl. II 2011,123 Rn. 14 m.w.N.; Kobor in: Fischer/Pahlke/Wachter, ErbStG, 6. Auflage, 2017, § 6, Rn. 28). Lediglich für die Berechnung der Steuer für diesen Erwerb sind die in § 6 Abs. 2 Satz 3 bis 5 ErbStG vorgesehenen Modifikationen zu berücksichtigen (BFH-Urteil vom 3. November 2010 II R 65/09, BStBl. II 2011, 123 Rn. 14 m.w.N.).

d) Bei Übertragung dieser Rechtsgrundsätze auf den Streitfall hat der Beklagte zu Recht die Berücksichtigung eines über den Betrag von 400.000 EUR hinausgehenden persönlichen Freibetrages bei der jeweiligen Steuerfestsetzung abgelehnt.

Den Klägern ist insoweit zuzustimmen, als der Nacherbe zivilrechtlich nicht Rechtsnachfolger des Vorerben, sondern des Erblassers ist (vgl. § 2139 BGB). Die Vorerbschaft, die nach dem Tod des Vorerben an den Nacherben fällt, gehört zivilrechtlich nicht zum Nachlass des Vorerben. Letzterer verfügt daher über zwei getrennte Vermögensmassen (vgl. Geck in: Kapp/Ebeling, ErbStG, 5/2019, § 6, Rn. 17.2). Das ErbStG übernimmt jedoch diese sich nach dem Zivilrecht ergebene Rechtslage nicht, sondern enthält in § 6 ErbStG davon abweichende Regelungen, welche von den Klägern unzutreffend ausgelegt worden sind. Ausgehend von der Fiktion des § 6 Abs. 1 ErbStG, wonach der Vorerbe (Voll-)Erbe ist, enthält § 6 Abs. 2 Satz 1 ErbStG die weitere Fiktion, wonach der Nacherbe stets einen einheitlichen Erwerb von Todes wegen verwirklicht und dabei – entgegen den zivilrechtlichen Bestimmungen – als Erbe des Vorerben behandelt wird (vgl. Bundestag-Drucksache VI/3418, Seite 63; BFH-Urteil vom 2. Dezember 1998, II R 43/97, BStBl. II 1999, 235; Kobor in: Fischer/Pahlke/Wachter, ErbStG, 6. Auflage, 2017, § 6, Rn. 32; Gottschalk in: Troll/Gebel/Jülicher/Gottschalk, ErbStG, 4/2019, § 6, Rn. 2, 85; Jochum/Engel in: Wilms/Jochum, ErbStG/BewG/GrEStG, 8/2018, § 6 ErbStG, Rn. 2). Dies gilt unabhängig davon, ob eine Versteuerung nach der Grundregel des § 6 Abs. 2 Satz 1 ErbStG erfolgt oder der Nacherbe gemäß § 6 Abs. 2 Satz 2 ErbStG seiner Versteuerung das Verhältnis zum Erblasser zugrunde legen lässt. Dieser Grundsatz gilt weiter unabhängig davon, ob der Nacherbe eine oder mehrere Nacherbschaften erhält, solange er diese – wie im Streitfall – von demselben Vorerben bekommt (vgl. § 6 Abs. 2 Satz 1 ErbStG). Da damit stets nur ein und nicht – wie die Kläger meinen – mehrere erbschaftsteuerliche Erwerbe vorliegen, kann insgesamt nur ein persönlicher Freibetrag in Anspruch genommen werden (vgl. Bundestag-Drucksache VI/3418, Seite 63; Kobor in: Fischer/Pahlke/Wachter, ErbStG, 6. Auflage, 2017, § 6, Rn. 34). Vor diesem Hintergrund ist auch die Regelung des § 6 Abs. 2 Satz 4 ErbStG auszulegen. Mit dieser Rechtsnorm wollte der Gesetzgeber dem Umstand Rechnung tragen, dass soweit – wie im Streitfall – auch das Eigenvermögen des Vorerben auf den Nacherben übergeht, mehrere Vermögensmassen vorhanden sind. Daher sollte der Nacherbe die Möglichkeit erhalten, den für ihn günstigsten persönlichen Freibetrag wählen zu können (vgl. Bundestag-Drucksache VI/3418, Seite 63). Der Regelung ist jedoch klar zu entnehmen, dass der Nacherbe keinesfalls über den von ihm gewählten (einen) Freibetrag hinausgehen darf (vgl. Bundestag-Drucksache VI/3418, Seite 63; BFH-Urteil vom 2. Dezember 1998, II R 43/97, BStBl. II 1999, 235). Diese Einschränkung gilt unabhängig davon, ob eine oder mehrere Nacherbschaften vom Vorerben auf den Nacherben übergehen, da sie dem Grundsatz Rechnung trägt, dass es sich auch in diesem Fall erbschaftsteuerrechtlich um einen einheitlichen Erwerb vom Vorerben handelt, bei dem nur ein persönlicher Freibetrag nach § 16 ErbStG zu berücksichtigen ist (vgl. Jülicher in: Troll/Gebel/Jülicher/Gottschalk, ErbStG, 4/2019, § 16, Rn. 2; Längle in: Fischer/Pahlke/Wachter, ErbStG, 6. Auflage, 2017, § 16, Rn. 4). § 6 Abs. 2 Satz 4 ErbStG lässt insoweit lediglich ein Wahlrecht zu, welcher Freibetrag der Besteuerung zugrunde zu legen ist. Macht der Nacherbe von seinem Wahlrecht keinen Gebrauch, bestimmt sich der (einmal zu gewährende) persönliche Freibetrag nach § 16 ErbStG nach seinem Verwandtschaftsverhältnis zum Vorerben (vgl. § 6 Abs. 2 Satz 1 ErbStG). Unter Berücksichtigung dieses Grundsatzes kann die Ausübung des Wahlrechts nach § 6 Abs. 2 Satz 2 ErbStG zu keiner Vermehrung der Freibeträge führen. Dass ein erbschaftssteuerrechtlich einheitlicher Erwerb mehrere persönliche Freibeträge nach § 16 ErbStG auslöst, ist weder dem Regelungszweck des § 6 ErbStG noch dem des § 16 ErbStG zu entnehmen.

Der Beklagte hat ausgehend von dem unstreitig ausgeübten Wahlrecht der Kläger sowie dem Verwandtschaftsverhältnis der Kläger zu Y und Z bei jedem der Kläger den persönlichen Freibetrag i.H.v. 400.000 EUR nach § 16 Abs. 1 Nr. 2 ErbStG berücksichtigt. Dies ist zutreffend gewesen, da die Kläger Enkel von Y und Z sind (vgl. Teil-Erbschein des Amtsgerichts X vom X. Dezember 2015, Az. X) und ihr Vater (X), der Sohn ihrer Großeltern bereits vorverstorben war. Eine darüber hinausgehende Berücksichtigung eines zweiten Freibetrages nach § 16 Abs. 1 Nr. 2 ErbStG ist – entgegen der Rechtsauffassung der Kläger – gesetzlich nicht vorgesehen. Diese Rechtsanwendung begegnet auch keinen verfassungsrechtlichen Bedenken. Da die streitgegenständliche Konstellation durch eine entsprechende Auslegung der Regelung des § 6 ErbStG von seinem Anwendungsbereich umfasst ist, besteht schließlich – entgegen der Rechtsauffassung der Kläger – keine Regelungslücke.

Der Beklagte ist zudem berechtigt gewesen, bei der Ermittlung des steuerpflichtigen Erwerbs der Klägerin zu 2, den negativen Erwerb nach der Erblasserin mit dem positiven Erwerb aus den Nacherbschaften zu verrechnen (vgl. Seite X des Bescheides vom X. September 2019). Der Streitfall weist die Besonderheit auf, dass zivilrechtlich drei Erbmassen vorhanden sind, die jedoch aufgrund der Regelung des § 6 Abs. 2 ErbStG einen einheitlichen Erwerb darstellen. Insoweit stellen die einzelnen Erbmassen und die dazugehörigen Vorerwerbe lediglich Rechnungsposten für die Bestimmung des einheitlichen steuerlichen Erwerbs dar und lassen daher eine gegenseitige Verrechnung zu (vgl. Gottschalk in: Troll/Gebel/Jülicher/Gottschalk, ErbStG, 4/2019, § 6, Rn. 87). Darüber hinaus ist der Beklagte berechtigt gewesen, bei der Ermittlung des steuerpflichtigen Erwerbs die von der Erblasserin an die Klägerin zu 1 und den Kläger zu 3 erfolgten Vorerwerbe mit dem negativen Erwerb aus der Erbschaft zu verrechnen (vgl. Seite X der Bescheide vom X. September 2019). Gemäß § 14 Abs. 1 Satz 1 ErbStG werden mehrere innerhalb von zehn Jahren von derselben Person anfallende Vermögensvorteile in der Weise zusammengerechnet, dass dem letzten Erwerb die früheren Erwerbe nach ihrem früheren Wert zugerechnet werden. Folglich werden die Kläger zu 1 und zu 3 infolge der Regelung des § 14 Abs. 1 Satz 1 ErbStG zum Zweck der Berechnung der Steuer so behandelt, als ob sie die Vorerwerbe zeitgleich mit dem letzten Erwerb zugewendet bekommen hätten. Der Beklagte ist hinsichtlich der Nacherbfolge zu Recht unter Zugrundelegung der Steuerklasse I von einem Steuersatz von X% ausgegangen. Bei der Klägerin zu 1 sowie dem Kläger zu 3 ist der Beklagte hinsichtlich des eigenen Vermögens der Erblasserin ebenfalls zu Recht unter Zugrundelegung der Steuerklasse II von einem Steuersatz von X% ausgegangen (vgl. Seite X der Bescheide vom X. September 2019). Gemäß § 6 Abs. 2 Satz 5 ErbStG ist die Steuer für das eigene Vermögen der Erblasserin und die Nacherbfolge jeweils nach dem Steuersatz zu erheben, der für den gesamten Erwerb gelten würde. Zwar wird bei den Klägern zu 1 und zu 3 auf Grund der Tatsache, dass der Erwerb negativ ist (- X EUR) nur der Vorerwerb der Besteuerung unterzogen. Dies ist jedoch eine zwingende Folge der §§ 6 Abs. 2 und 14 Abs. 1 ErbStG, wonach einerseits dem letzten Erwerb die früheren Erwerbe zuzurechnen sind (§ 14 Abs. 1 Satz 1 ErbStG) und andererseits der sich daraus ergebende Erwerb als Teil des einheitlichen Erwerbs einem eigenständigen, besonderen Steuersatz unterliegt (§ 6 Abs. 2 Satz 5 ErbStG). Der Umstand, dass es sich um einen Vorerwerb handelt, ist durch die Anrechnung der fiktiven Steuer nach § 14 Abs. 1 Satz 2 ErbStG vom Beklagten berücksichtigt worden. Eine darüber hinausgehende Korrektur sieht das ErbStG nicht vor. Insbesondere soll § 14 ErbStG nach seinem Sinn und Zweck gerade verhindern, dass durch die Aufspaltung von Zuwendungen Steuervorteile entstehen, wozu auch ein Ausschluss der Anwendung des Steuersatzes nach § 6 Abs. 2 Satz 5 ErbStG gehört.

Die Aufteilung des Freibetrages auf das eigene Vermögen der Erblasserin (Y EUR/Klägerin zu 1; Y EUR/Kläger zu 3) und die Nacherbfolge (X EUR/Klägerin zu 1; X EUR/Kläger zu 3) ist augenscheinlich nicht durch § 6 Abs. 2 Satz 4 ErbStG gedeckt, der eine eindeutige Priorität des Abzugs des nach Maßgabe des § 6 Abs. 2 Satz 2 ErbStG anzuwendenden Freibetrages (im Streitfall 400.000 EUR) auf das nacherbschaftliche Vermögen vorsieht. Letzteres liegt bei den Klägern zu 1 und zu 3 über 400.000 EUR. Der Streitfall weist jedoch die Besonderheit auf, dass es sich bei den Freibeträgen (Y EUR/Y EUR) um solche handelt, die den Klägern zu 1 und zu 3 bereits im Rahmen der Vorerwerbe, also vor Eintritt der Nacherbfolge, gewährt worden sind. Die Auswirkung dieser besonderen Umstände auf die Steuerfestsetzung ist in § 6 Abs. 2 ErbStG nicht geregelt. Nach Ansicht des Senats ist es vertretbar, die sich daraus ergebene Regelungslücke durch eine restriktive Auslegung des § 6 Abs. 2 Satz 4 ErbStG zugunsten der Kläger zu schließen. Dadurch wird vermieden, dass in Konstellationen wie im Streitfall eine über die Anwendung des besonderen Steuersatzes nach § 6 Abs. 2 Satz 5 ErbStG hinausgehende Belastung der Steuerpflichtigen durch die Regelung des § 6 Abs. 2 Satz 4 ErbStG eintritt. Da eine Korrektur zu Lasten der Kläger zu 1 und zu 3 aufgrund des im finanzgerichtlichen Verfahren geltenden Rechtsschutzgrundsatzes ohnehin nicht zulässig wäre (vgl. BFH-Urteil vom 13. Juni 2012 VI R 92/10, BStBl II 2013, 139), ist diese Rechtsfrage im Streitfall letztendlich nicht entscheidungserheblich und kann daher dahingestellt bleiben.

Sonstige Einwendungen gegen die streitgegenständlichen Steuerfestsetzungen sind weder ersichtlich noch von den Klägern vorgetragen worden.

- Die Kostenentscheidung beruht auf § 135 Abs. 1 FGO.

- Die Revision wird gemäß § 115 Abs. 2 Nr. 2 FGO unter dem Gesichtspunkt der Rechtsfortbildung zugelassen. Der Senat hält es für angezeigt, den Klägern die Möglichkeit einzuräumen, die in der Rechtsprechung und Literatur noch weitgehend ungeklärte klagegegenständliche Konstellation einer bundesgerichtlichen Klärung zuzuführen.